今回は、SMS(ショートメッセージ)の配信サービスをクラウドで提供する「Twilio」の決算についてまとめたいと思います。

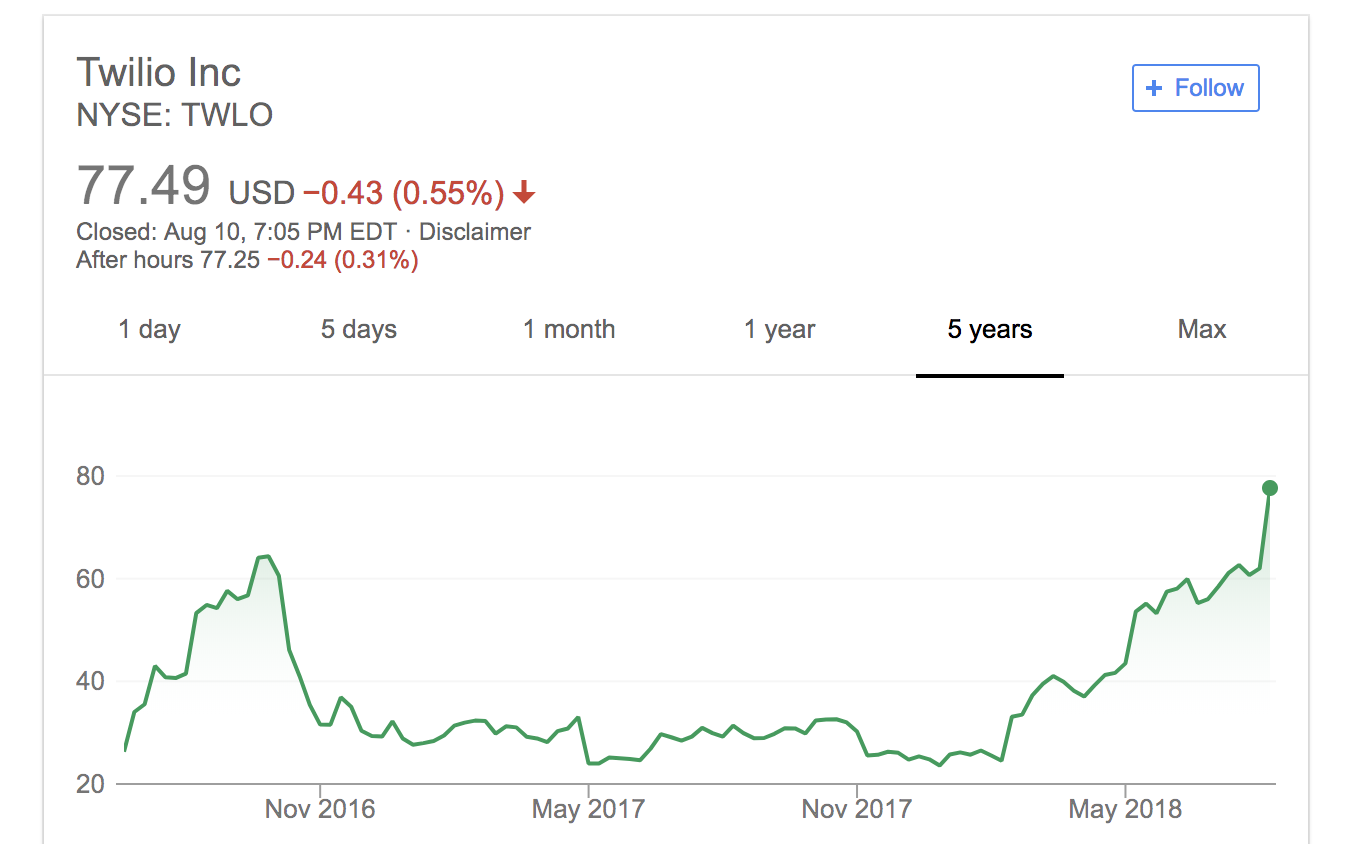

Twilioは2016年6月に上場し、一度株価が下がった後に3倍に膨らんでいます。

株価が上がるということは、投資家の期待を上回り続けているということですが、果たしてどういう状況なのでしょうか。

まずは売上高の四半期推移を見てみましょう。

売上高は今四半期も増加しており、1億4,775万ドルとなっています。この3年で売上高は4倍近くと大きく規模を拡大しています。

前年同期からの売上成長率も計算してみましょう。

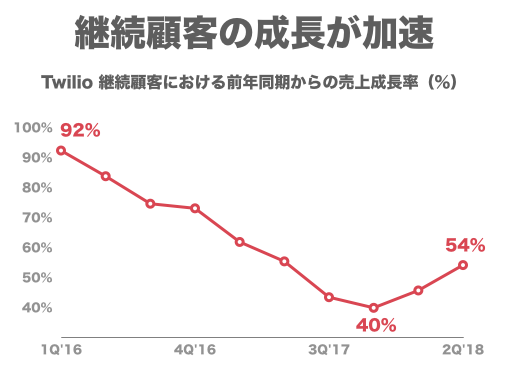

売上成長率が40%にまで下がった後、今四半期には54%へと加速しています。

一度下がった成長率がまた上がってきたというところに秘密がありそうです。

収益性についてはどうでしょうか。

営業利益率はまだマイナス(営業赤字)で、直近では14%という数字。

とはいえ、今でも売上成長率がとても大きいことを考えると、ガンガン投資していくべきタイミングと言えます。

「Twilio」の成長が加速した要因はいったい何なのでしょうか?

1年以上利用している顧客が成長を牽引!

Twilioのサービスはシンプルで、「SMSや電話などをクラウドベースで利用するためのAPIを提供する」というもの。

APIとは「アプリケーション・プログラミング・インターフェース」の略で、インターネット上で提供されるシステムを利用するためのプログラミング上の枠組みのこと。

ざっくり言えば、Twilioを利用するためのプログラムを書くことで、自由自在にSMSを配信できる、ということになります。

料金体系もまたシンプルで、SMSなどを配信した回数に応じた従量課金制です。

つまり、「Twilio」の売上は顧客数×ARPU(1顧客あたりの平均売上高)で決まることになります。

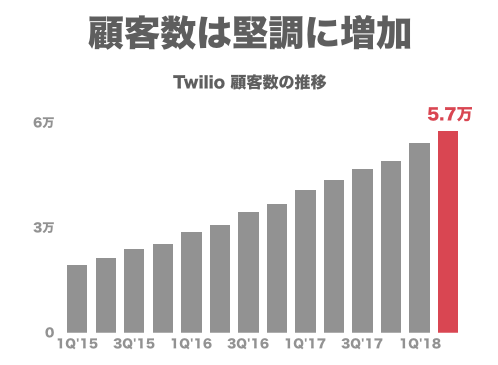

顧客数は増加を続けており、今四半期は57,350アカウントとなっています。

この四半期で3,000ほどのアカウントが増えており、およそ一ヶ月で1,000アカウント増えていることになります。

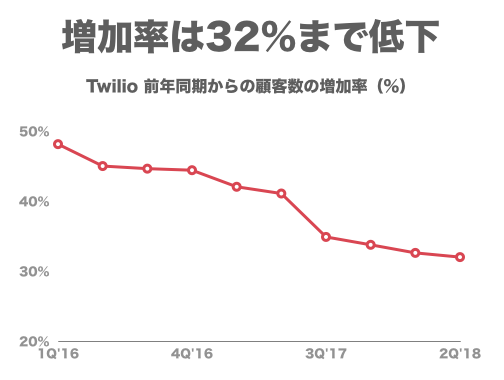

前年同期からのアカウントの増加率を計算してみましょう。

顧客数の増加率は48%から32%まで減少。

増加速度は少しずつ緩やかになってきおり、顧客数が急激に増えて売上が増加したという訳ではなさそうです。

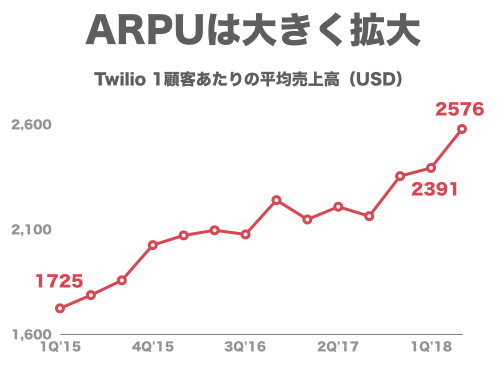

ARPUを見てみると、今四半期は2,576ドルと大きく伸びていることがわかります。

2017年2Qでは2,207ドルだったので、1年間で370ドルほど増加。

ARPUが増加したということは、既存顧客の単価が増加するか単価の高い新規顧客が入ってくるのどちらかです。

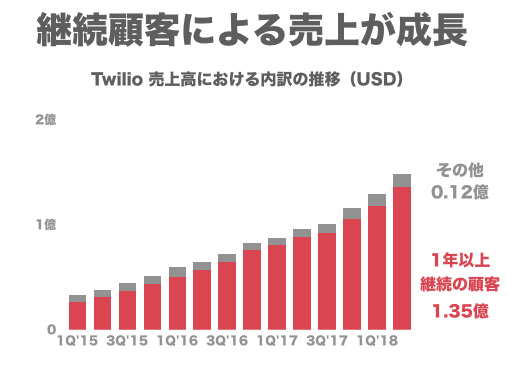

内訳をみると、1年以上継続利用している顧客の売上が91%を占めています。

継続顧客の売上は堅調に増加しており、今四半期では1億3,500万ドル。

以上のことから分かるのは、Twilioの売上成長は顧客数の拡大というよりも「既存顧客の利用量が増大している」からということになります。

それもそのはずで、Twilioを使っている企業には「Airbnb」「Salesforce」「Zendesk」「Twitter」「Uber」など、名だたる世界的インターネット企業ばかりです。

これらの企業の多くは年々すごい勢いで成長していますから、Twilioの売上も自然と拡大していくというわけです。

まさに、「絶対に成長するビジネスモデル」と言えます。

継続顧客の売上成長率を計算してみます。

40%まで下がっていた成長率が、2018年1Qから増加しており今四半期は54%に。

全体の売上成長率の変化とおおむね一致しており、Twilioの成長速度は既存顧客に大きく依存しているようです。

参考:現在はまだ小さいがとても大きな可能性を感じさせる「Twilio」のビジネスモデル

宣伝広告費よりも高い研究開発費

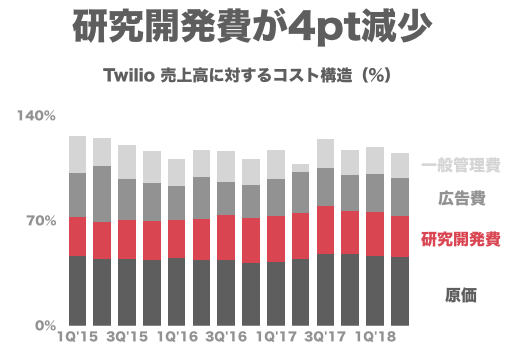

コスト構造の変化を見てみましょう。

売上高に対するコストの比率ですが、研究開発費は4pt、広告費は1.7pt減少しています。

意外にも広告宣伝費の割合は25.6%と小さめで、原価率が46%と高めです。

Twilioの売上原価にはサーバー代のほか、カスタマーサポートの人件費、電話やテキストメッセージに関する通信事業者へのフィーが含まれています。

また、研究開発費26.9%とSaaS企業では珍しく広告費よりも研究開発費の方が高くなっています。

研究開発費の方が広告宣伝費よりも大きいSaaS企業はあまりなく、Twilioにとっては技術的優位性の方がビジネスの拡大のために重要であるということが分かります。

営業キャッシュフローはすでにプラス

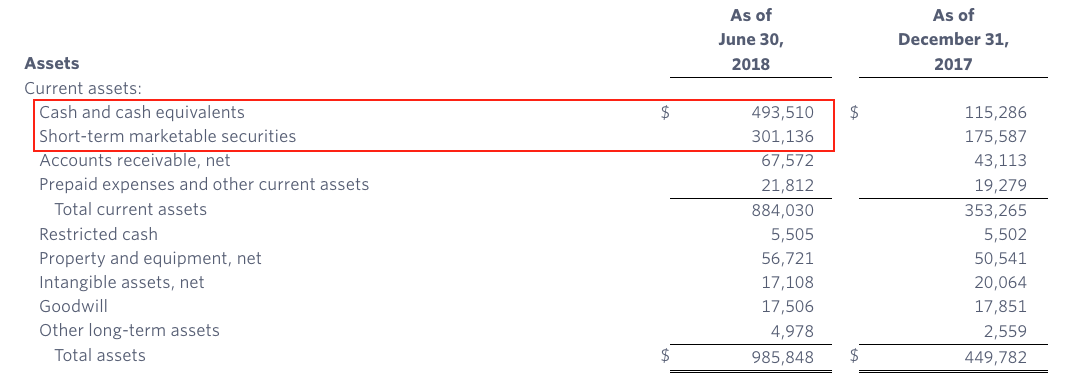

最後に、財務状況についてチェックしてみましょう。

総資産9億8,584万ドルのうち、現金同等物4億9,351万ドル、投資証券3億113万ドルを保有しています。

かなりキャッシュリッチですね。

負債を確認したところ、借入金はありませんでした。

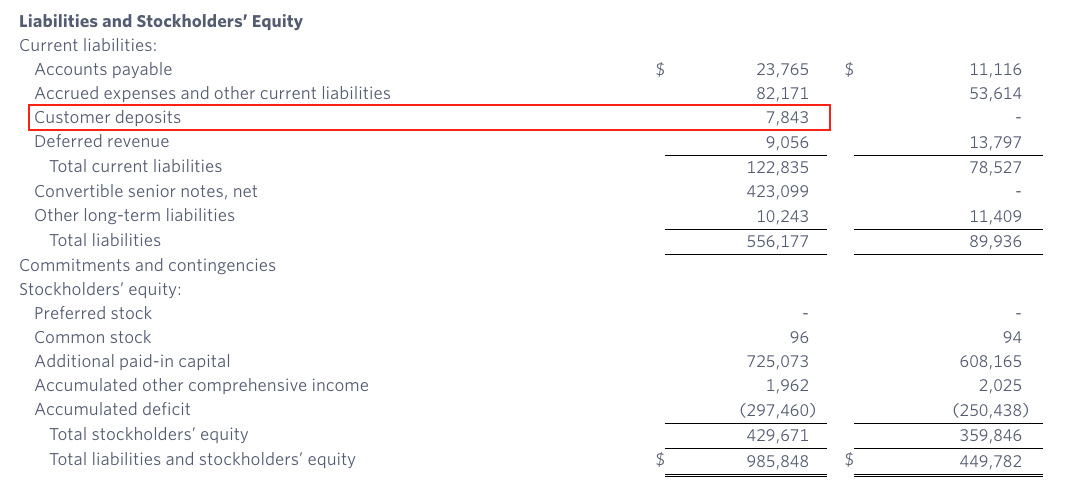

「Twilio」では今四半期から負債の中に、預かり保証金(Customer deposits)が増えています。

これは一体なんでしょうか?

新しいビジネスでも始めたのかと思い気になったので調べてみました。

従量課金制のため使った分だけ支払うのですが、事前にポイントを購入しておいてポイントからの支払いの形態は変わっていません。

今までは前受金(Deferred revenue)として計上していたのが、会計ルールが変わって明記されるようになっています。

700万ドルと総資産から見るとわずかですが、先にお金をもらうのはキャッシュフロー的には有利です。

冒頭でもチェックしたように、株価は大きく上昇しています。

現在の時価総額は69.07億なので、現金同等物を考慮すると企業価値は61.13億ドル。

今年度のフリーキャッシュフロー(6ヶ月分)は1,715万ドル。

このフリーキャッシュフローで計算してみると、企業価値は178年分と市場からの期待は非常に高いことがわかります。

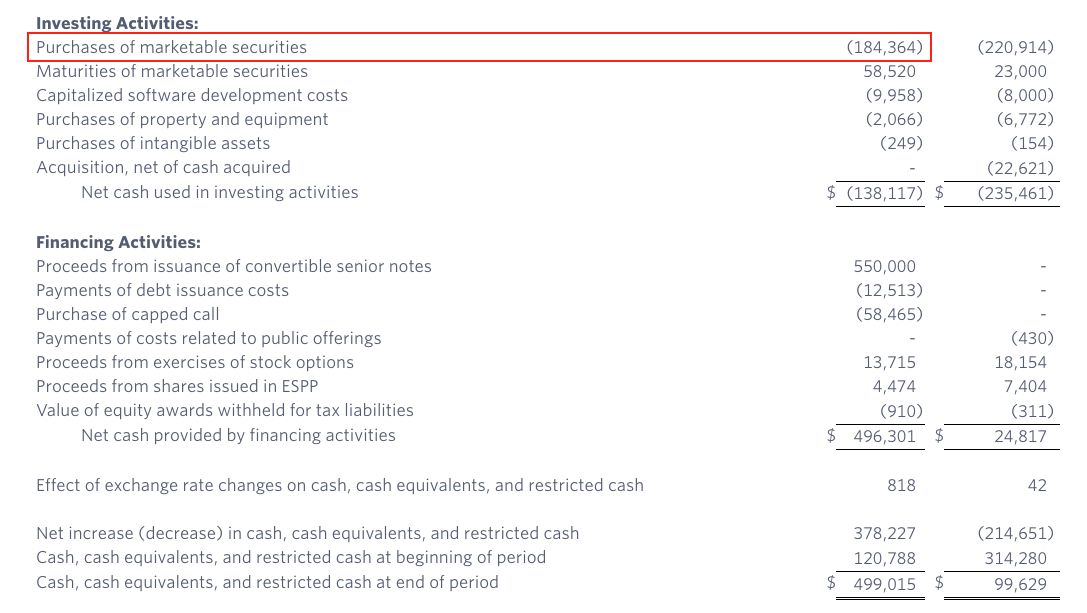

また今四半期中のトピックとして、転換社債を5.5億ドル分発行しています。

投資キャッシュフローを見て見ると、1.8億ドルほど投資用証券の購入に使っています。

設備投資はわずか201万ドルと小さめ。

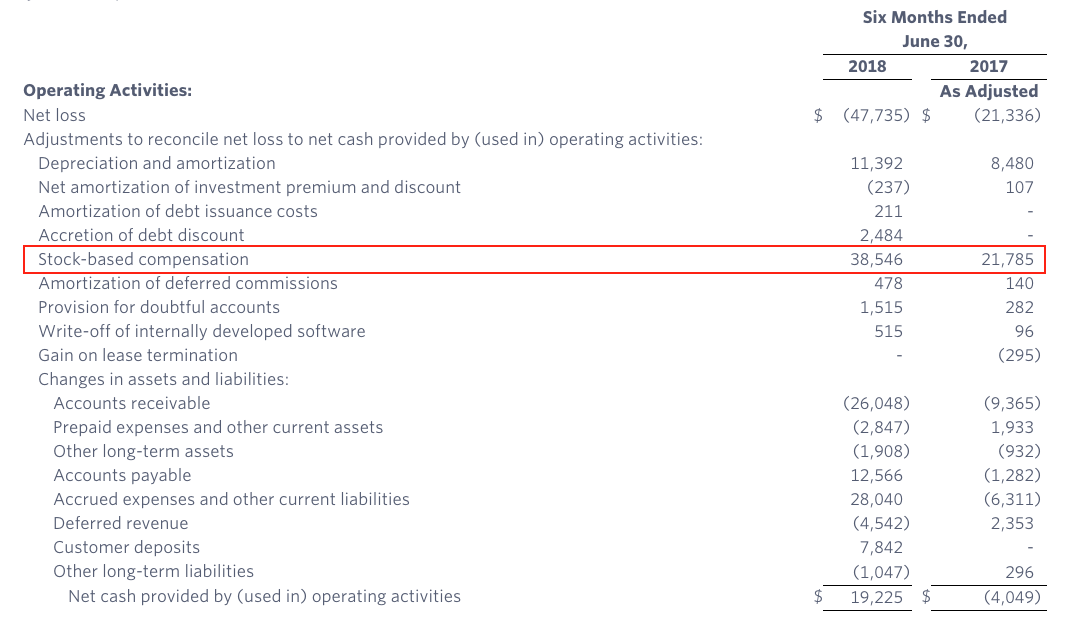

純利益はマイナスですが、営業キャッシュフローはすでにプラスです。

その理由は、赤ワクで囲ったように「株式報酬(現金流出をともなわない)」の支払いを純利益に足し戻しているから。

アメリカ企業によくある形です。

逆にいうと、株式報酬などの影響をのぞいたら、Twilioは十分キャッシュフローが回る状態になっているということです。

P.S.

タイトルに書いてある「Twitter」はいい会社だと思いますが、決して成長してはいませんね。