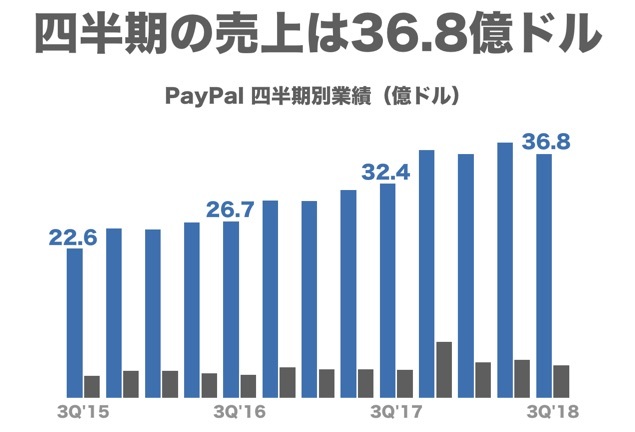

オンライン決済サービスを提供する「PayPal」の2018年3Q決算が発表されました。

(決算説明資料)

売上高は36.8億ドル、営業利益は4.9億ドルで、前四半期から減収減益となっています。

対前年の増収率は13.7%と、これまでの急速な成長スピードと比べて減速しています。

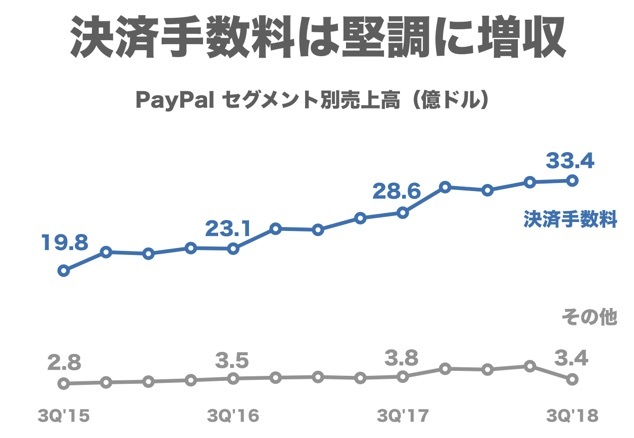

ただ、PayPalの主な収益源である「決済手数料(Transaction revenues)」は堅調に増収しています。

今四半期の売上高は33.4億ドルで、前年から17.0%の成長となりました。

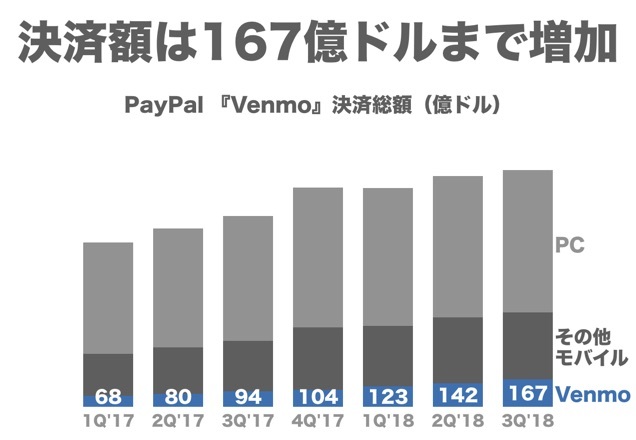

送金アプリ『Venmo』の決済額が167億ドルに

まずはPayPalが提供するサービス全体の決済総額(TPV)をチェックします。

決済総額は1,430億ドルまで増加し、対前年の成長率は25%となっています。

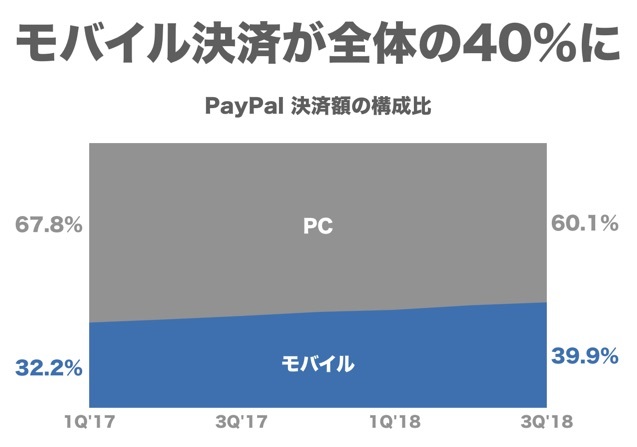

急速に拡大しているのがモバイル決済で、今四半期の決済額は570億ドル。

前年から45%増というすさまじい成長スピードです。

決済額全体に対する比率は40%に到達しました。

そして、モバイル決済の成長をけん引しているのが送金アプリ『Venmo』です。

(Venmo)

(Venmo)

『Venmo』銀行口座と連携することでアプリ上から簡単に送金できる無料のサービスです。

メッセージ機能も豊富で、SNSの延長として利用できることが人気の理由となっているようです。

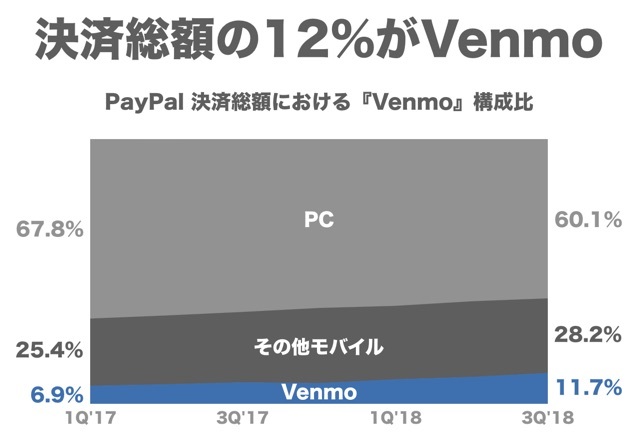

決済総額が急速に増加しており、今四半期は前年から78%増の167億ドルに。

決済総額の11.7%を占めるまでに『Venmo』の決済額は増加しています。

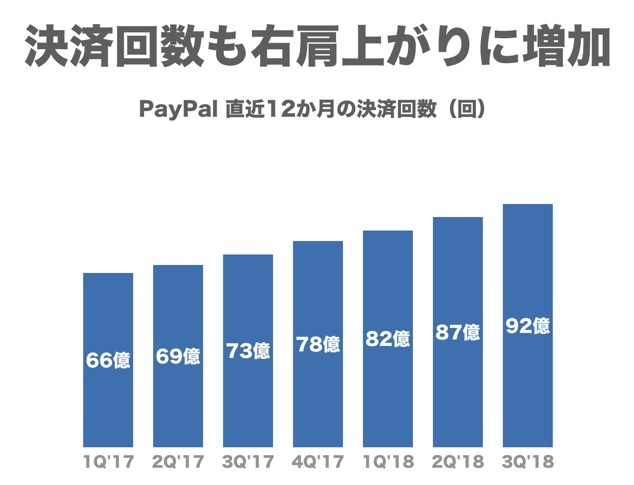

『Venmo』の成長によって決済回数も右肩上がりです。

直近12か月の決済回数は92億回と、前年から27%も増加しました。

これまで『Venmo』ではクレジットカードを利用した送金の場合のみ、3%の送金手数料を徴収していました。

PayPalは『Venmo』の新たな収益源として、2018年1月からデビットカードを利用した「インスタント送金機能」をリリースしています。

これは通常は決済の完了に1日〜3日かかるところ、インスタント機能では30分で送金が反映されるというもの。

「インスタント送金機能」における現在の手数料は0.25ドルで、2018年11月からレートを1%に引き上げると発表しています。

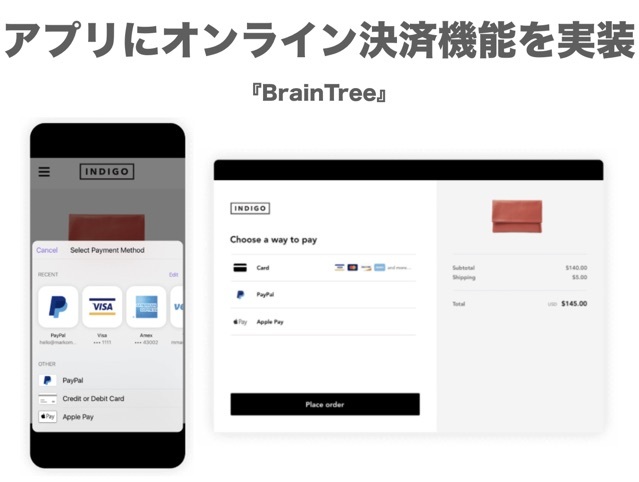

『BrainTree』の成長も手数料収益の増加に貢献

『Venmo』以外にPayPalの成長を支えているのがオンライン決済システム『Braintree』です。

『BrainTree』は2013年にPayPalが買収したサービスで、『Venmo』はもともとBrainTree社が提供していたサービスです。

アプリ事業者が『BrainTree』を導入すると、クレジットカードや『PayPal』『Venmo』などのオンライン決済サービスをユーザーへ提供できるようになります。

ユーザーの『PayPal』や『Venmo』の口座からECショップなどの口座へ商品代金を取り次ぐ「決済ゲートウェイ」の役割を担っています。

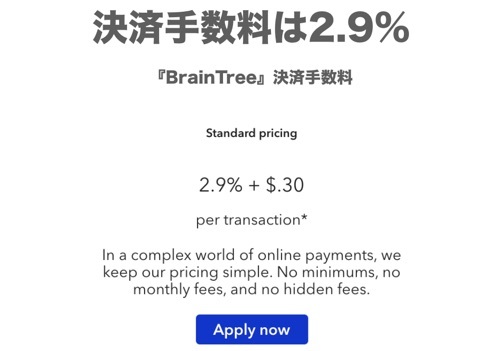

決済手数料は1回の決済額に対して2.9%プラス0.3ドルで、『PayPal』と同じ価格設定となっています。

顧客にはUberやAirbnbなどが名を連ねています。

今四半期の決済回数は16.4億回で、前年から33%増加しています。

決算説明資料によると2Q(2018年4月〜6月)時点の平均決済額は35ドルとのことなので、単純に掛け算すると『BrainTree』を通じた決済総額は約574億ドルということになります。

モバイルでの決済取扱高が570億ドルなので、それにも匹敵する規模です。

Braintreeの決済手数料は「2.9% + 0.3ドル(1回あたり)」というのが標準的なプランです。

仮に全てがこの料率になっているとすると『Braintree』の売上高は21.5億ドルということになり、PayPal全体の手数料収益の60%を占めていることになります。

実際には大企業向けカスタムプランもあるのでもっと少ないはずですが、少なくとも10億ドル以上(全体の4分の1程度)はBraintree経由で売り上げていそうですね。

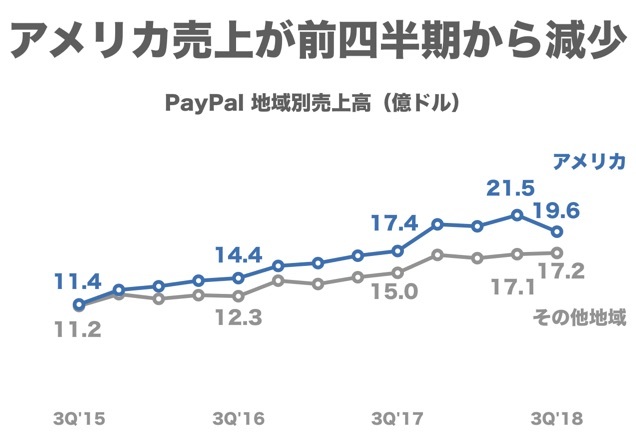

その他収益とアメリカ売上が減少した理由

PayPalの地域別売上高を確認してみると、これまで成長を続けていたアメリカでの売上が前四半期から減少しています。

およそ1.9億ドルの減収となっており、これは「その他の付加価値サービス(Other value added services)」の減収額2.0億ドルとほぼ一致しています。

一体何があったのか調べてみると、PayPalは7月に「消費者金融債権(Consumer Credit Receivables)」を売却したことを発表しています。

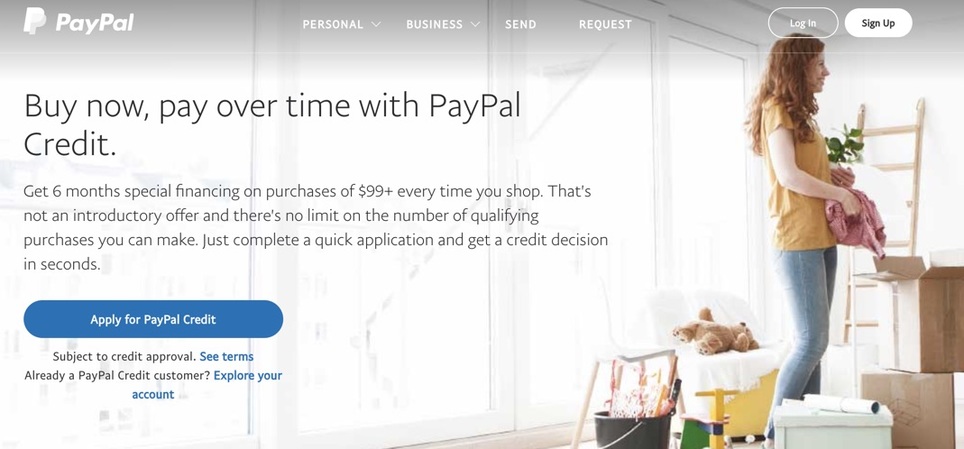

「消費者金融債権」で計上されるのは主に、PayPalの後払いサービス『PayPal Credit』による売上です。

(『PayPal Credit』)

『PayPal Credit』は99ドル以上の買い物をする際に、その場では自分のお金を減らさずに買い物することができる後払いサービスです。

半年以内に後払いを完了すれば、金利など一切払わずに買い物することができます。

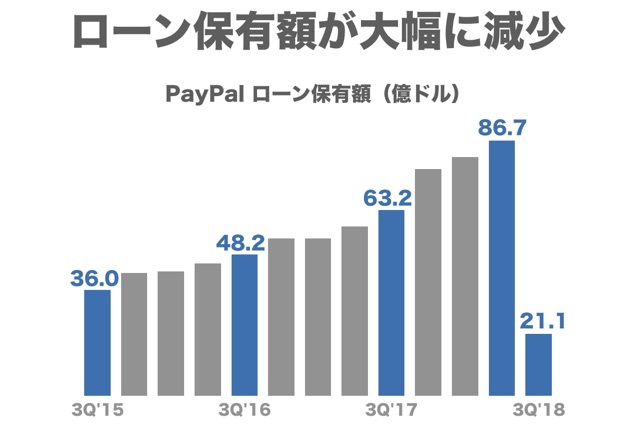

「消費者金融債権(Consumer Credit Receivables)」を売却したことにより、PayPalのバランスシート上にある「ローンおよび未収利息(Loans and interest receivable)」が大幅に減少しました。

「消費者金融資産」の売却先はアメリカで消費者金融サービスを提供する「Synchrony」です。

Synchronyは2004年からPayPalと提携しており、PayPalが発行するクレジットカードローンの提供元となっています。

今回の「消費者金融債権」売却に伴ってPayPalは69億ドルを受領。

『PayPal Credit』のローン提供元をSynchronyとする契約を結んでいるようです。

契約は7月のローン売却完了に合わせて有効となったため、『PayPal Credit』の売上が計上されなくなったことが減収の要因だったということになります。

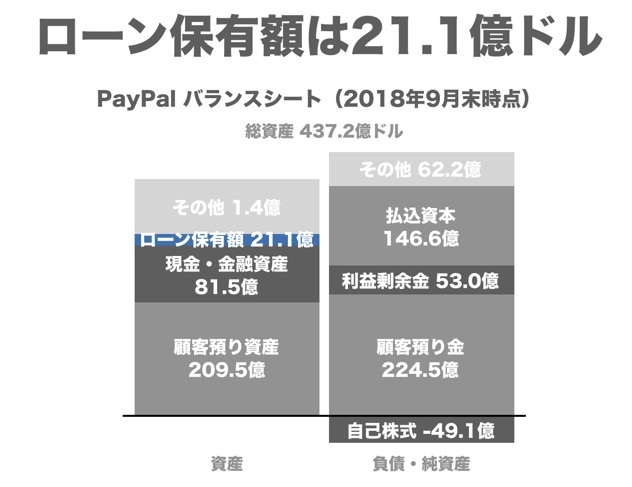

現在、PayPalのバランスシート上でローン保有額(Loans and interest receivable)は21.1億ドルほど。

ローン保有額が減少したことによって、総資産は437.2億ドルとなりました。

現金・金融資産の合計は81.5億ドルと、資産全体に占める割合は18.6%まで上昇しています。

ローン売却によってキャッシュフローが大幅に増加

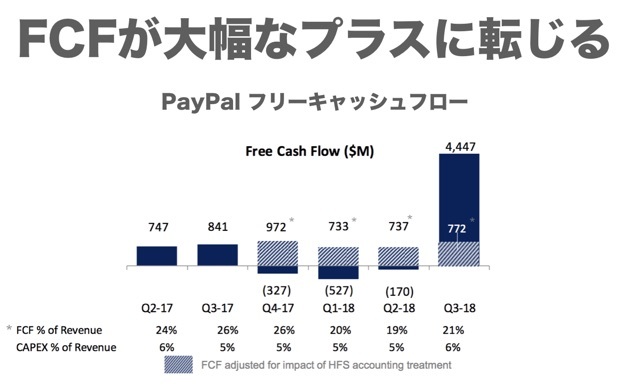

Synchronyへのローン売却によって、今四半期のフリーキャッシュフローは大幅に増加しています。

前四半期は1.7億ドルのマイナスだったところ、今四半期に44.5億ドルのフリーキャッシュフローが発生。

後払いサービス『PayPal Credit』によるローン金額の影響を調整すると、実質的には7.7億ドルを稼いだことになります。

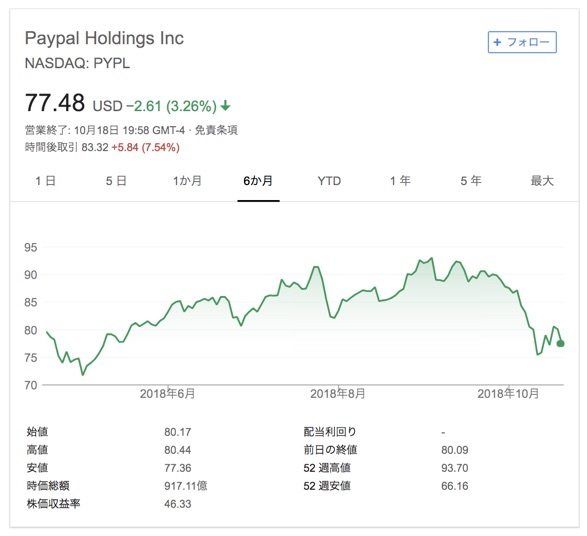

今回の決算発表を受けて市場はどのように反応したのでしょうか。

直近では下落傾向が続いていたものの、時間外取引で7.54%の上昇。

現在の時価総額は917.1億ドルとなっています。

キャッシュ81.5億ドルを加味した企業価値(EV)は835.6億ドル。

実質的なフリーキャッシュフローから年間の金額を30億ドルと仮定すると27.9年分の評価を受けているということになります。

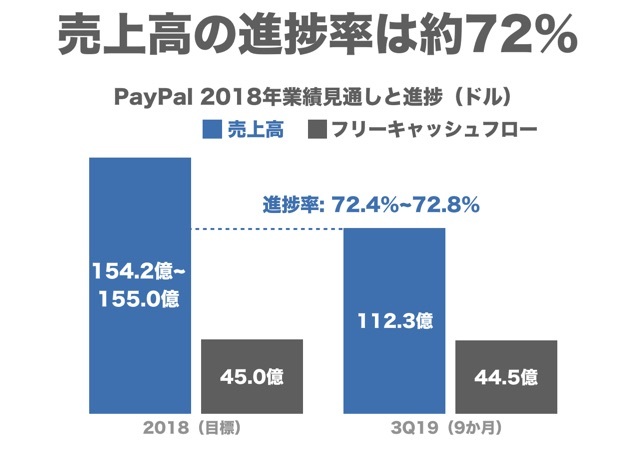

最後に業績見通しに対する進捗率を確認します。

売上高の見通し154.2億〜155億ドルに対して、3Q時点の進捗率は約72%で順調に推移しています。

フリーキャッシュフローもローン売却によって目標達成のめどが立っている状況です。