昨晩、クラウドストレージサービスを運営する「Dropbox」の新規上場書類(Form S-1)の内容が一般に公開されました。

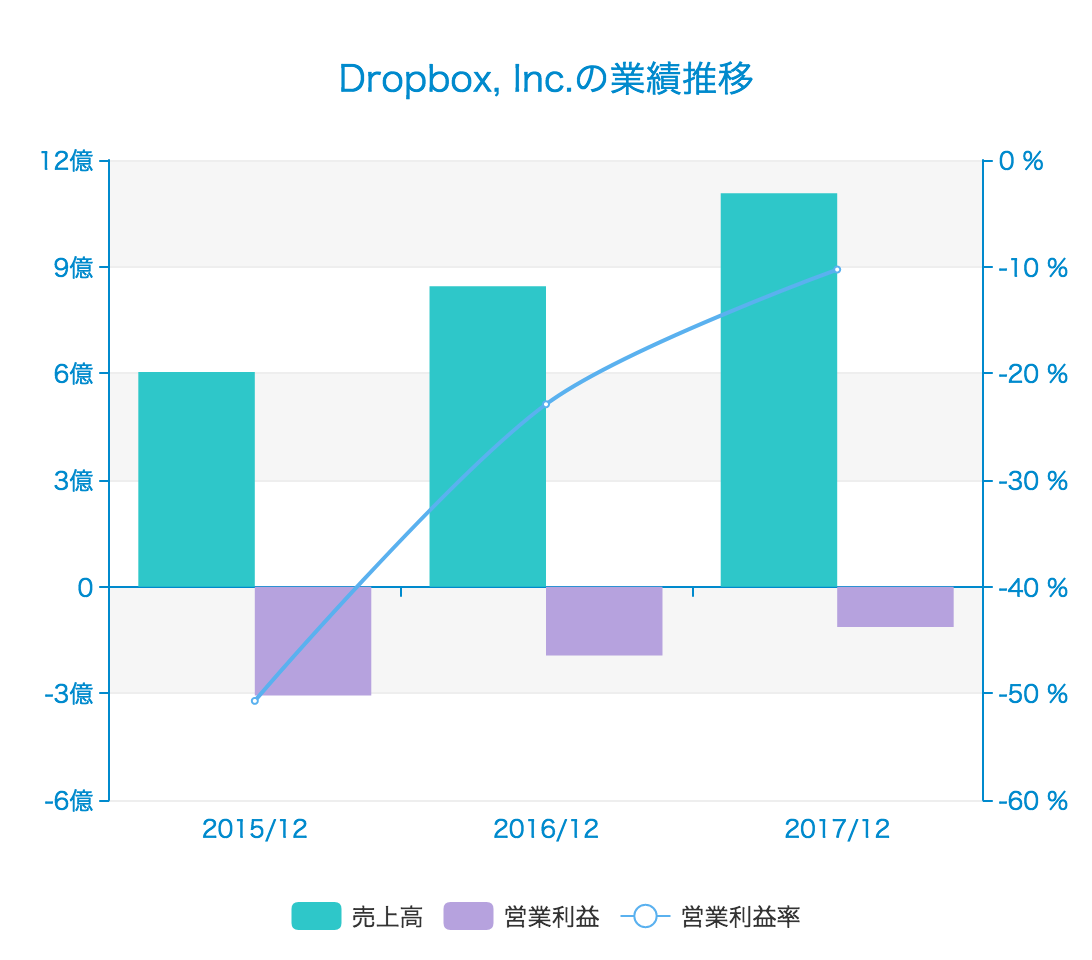

まずはさっそく、全体業績の推移を見てみましょう。

売上高は11億ドル、営業損失は1億1370万ドルという水準。

2017年の売上成長率は31%と高い成長率を維持し、営業赤字も急速に縮小しています。

Dropboxと言えば、2014年に未上場企業でありながら3.5億ドルの資金を調達し、評価額10億ドルに到達した企業。

Dropbox Has Raised $350M In New Funding At A $10B Valuation(2014/2/24)

未上場なのに評価額が10億ドルを超えるベンチャーは「ユニコーン企業」と呼ばれ、常識ではありえないほど成長した企業として認められます。

現在でこそ世界に200社を超えるユニコーン企業が存在していますが、2014年当時のユニコーン企業はかなり珍しい存在であり、Dropboxはある種「先駆け」とも言える存在です。

今回のエントリではDropboxが辿ってきた経緯を振り返った上で、新規上場書類(Form S-1)に掲載された事業数値をまとめてみたいと思います。

Dropbox創業からの歴史:2016年に登録ユーザー数は5億を突破

Dropboxは2007年1月に創業した会社で、世界有数のシード・アクセラレータ(こまいベンチャーの育成ファンド)であるY Combinatorが早い時期に見出した大成功案件の一つです。

創業者のドリュー・ヒューストンはMIT(マサチューセッツ工科大学)の大学生だった頃、USBドライブを何度も失くした結果、「クラウド上にデータを保存できればいいのに」と思ったことからDropboxのアイデアを思いつきます。

当時すでに存在していたオンラインストレージ・サービスは、遅かったりバグが多かったり、単純に使いにくかったりと数多くの問題があり、ヒューストン氏は自分で使うためのサービスとして作り始めます。

しかし、そのアイデアは他の人にとっても有用であることに気づき、2007年に会社を設立して「Y Combinator」に応募。

2008年にアメリカのITベンチャー関係者が集まるイベント「TechCrunch Disrupt」で正式にDropboxを公開すると、2010年4月には登録ユーザー数100万人を突破。

同年9月には200万人、11月には300万人と加速度的な成長をとげ、2011年10月には5000万人、2012年11月には1億人、2013年11月には2億人、2015年6月には4億人、2016年3月には5億人を超えます。

Celebrating half a billion users(2016/3/7)

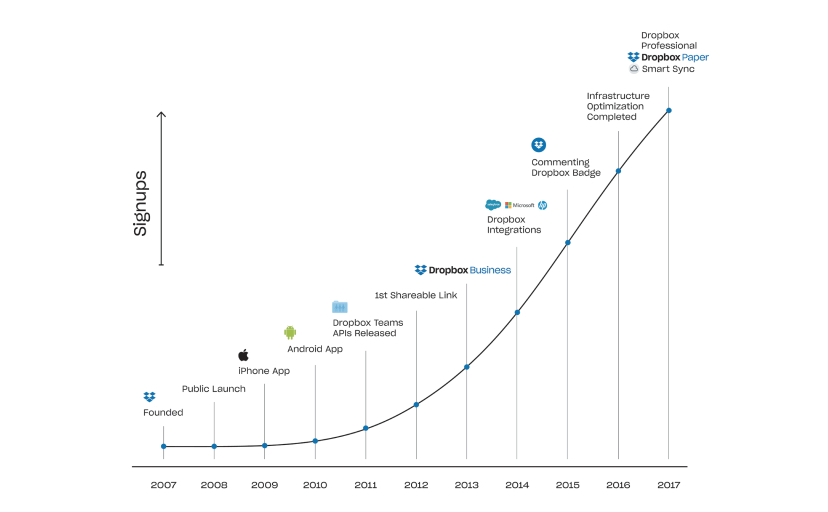

(Form S-1より)

上の図を見ると、2012年以降まさに加速度的に登録ユーザーを増やしてきたことが分かります。

Dropboxの利用状況と課金形態

現在では180を超える国で1100万を超えるユーザーがDropboxにお金を払っているとのこと。

1100万課金ユーザーで11億ドルの売上なので、課金ユーザー当たりざっくり年間100ドルを支払っていることになります(詳細は後述)。

Dropboxの顧客となるのは個人だけでなく、チームや法人なども含まれます。

1100万の課金ユーザーのうち、およそ30%が「Dropbox Business チーム」プラン、50%が個人向けプランを仕事用に利用しているとのこと。

また、2017年末時点でFortune 500企業のうちおよそ92%が組織内でDropboxを有料利用しており、およそ56%が少なくとも一つのチームアカウントで課金しているとのこと。

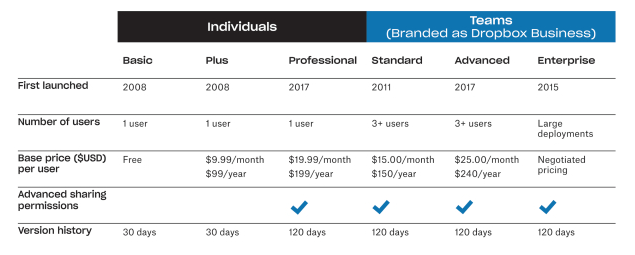

Dropboxの有料プランの主な内容です。

当初は個人向けを中心に普及し、その後は法人向けも展開していることが分かります。

個人プランは月間9.99ドルまたは19.99ドル、チームプランは月間15ドルまたは25ドルもしくは応相談、としています。

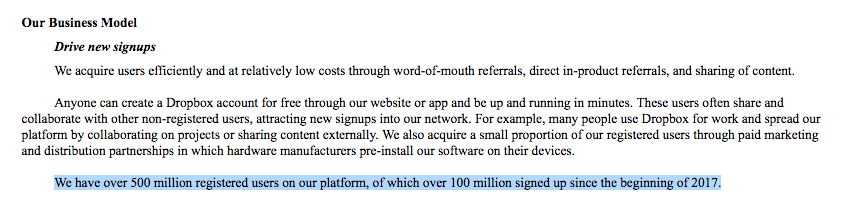

一つ気になるのは、2016年3月に5億登録ユーザーを達成してから1年以上経っているのに今でも登録ユーザー数は「5億人以上」のままであること。

しかし、それでも2017年の初めから1億人以上新しく会員登録しているそうです。

少し矛盾めいたものを感じますが、算出基準が変わったのでしょうか。

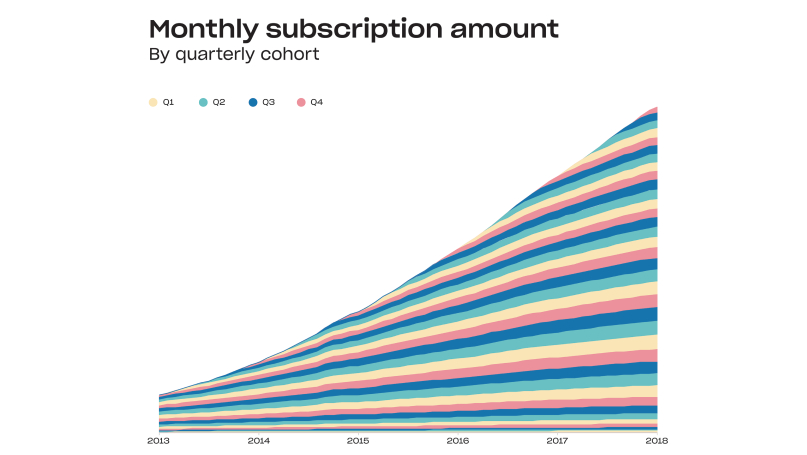

過去の課金タイミングごとの利用状況を見ると、利用を始めたユーザーの多くが継続的に収益貢献していることが分かります。

また、Dropboxはユーザーに対して提供する付加価値を増やすことでより高価なプランも選択として提供していますが、その結果、昔からいるユーザーの収益自体も増大してます。

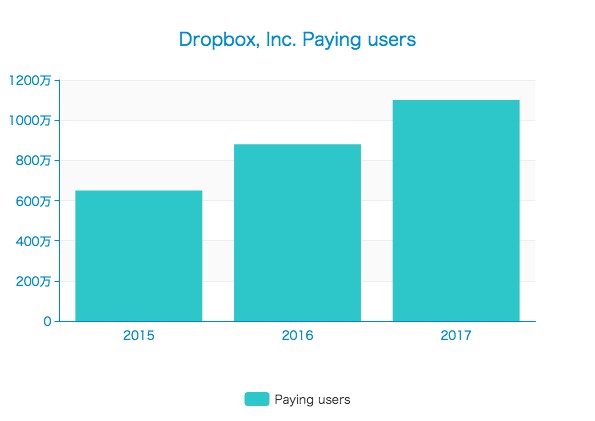

改めて、ここ3年間の課金ユーザー数の推移です。

2015年末は650万ユーザーだったのが、2017年には1100万ユーザーと二倍近くに増えています。

先のことは分かりませんが、今のペースで成長が続けば、2020年には課金ユーザーが2000万を超えることになります。

ユーザーあたりの売上(ARPU)も見てみます。

2015年以降はほとんど横ばいですが、全体で課金ユーザーあたり110ドルの売上となっていることになります。

地域ごとの売上高とコスト構造

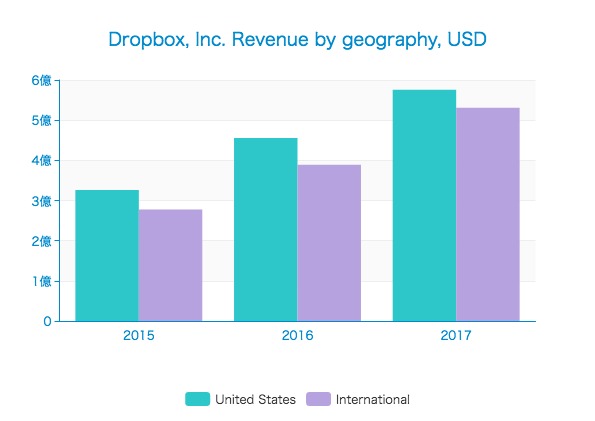

地域ごとの売上高も見てみます。

米国内と海外、かなりバランスよく成長しているようです。

2017年の米国での売上は5億7570万ドル(52%)、海外は5億3110万ドル(48%)となっています。

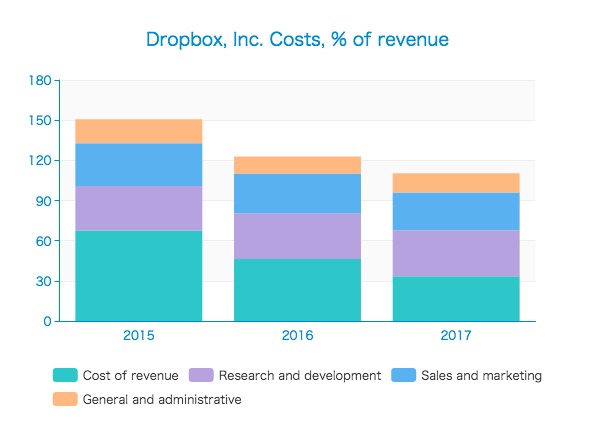

続いて、コスト構造を見てみましょう。

売上原価率が67%(2015)から33%(2017)と大きく改善しています。Dropboxの売上原価には、サーバーなどのインフラ代のほか、従業員費用や決済手数料などが含まれています。

その他のコストは売上に対してそれほど変わらない水準で、逆にいうと売上に応じて拡大していることになります。

フルタイムの従業員数は2015年末時点で1446名、2017年には1858名とのこと。

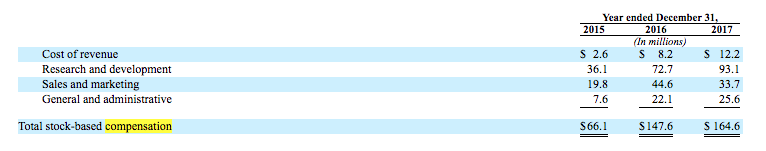

Dropboxもシリコンバレー企業らしく、株式報酬によるコストが1億6460万ドルとかなり大きな額が計上されています。

特に、開発人材(Research and development)には2017年だけで9310万ドルもの株式報酬を出しており、ベイエリアならではの高額報酬と言えます。

財政状態とキャッシュフロー

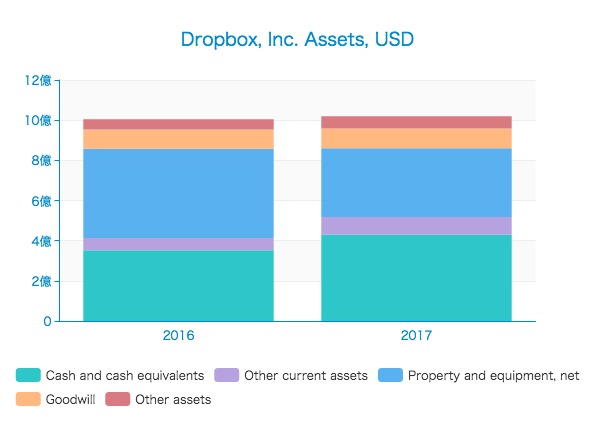

続いて、Dropboxのバランスシートを見てみます。

総資産10億ドルに対して現金同等物は4.3億ドルと、資金繰りには比較的、余裕がありそうです。

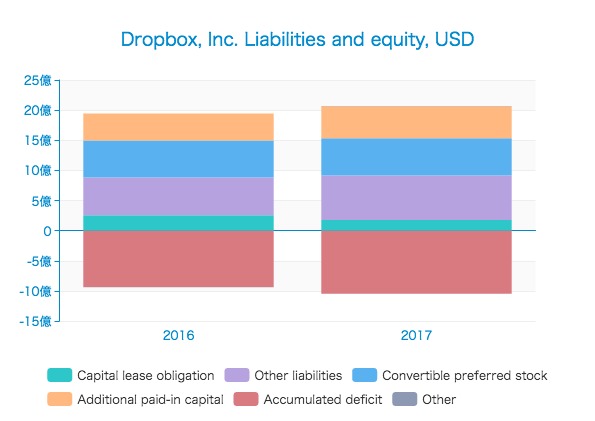

資産の調達源泉である、負債と自己資本の内訳も見てみます。

累計損失(Accumulated deficit)が10億ドルを超えているのが目立ちますが、これはDropboxが今後黒字化すれば消えていくはずです。

転換優先株(Convertible preferred stock)が6.2億ドル、資本剰余金(Additional paid-in capital)が5.3億ドル計上されており、(当然ながら)投資家からの資金調達に頼ってきたことが分かります。

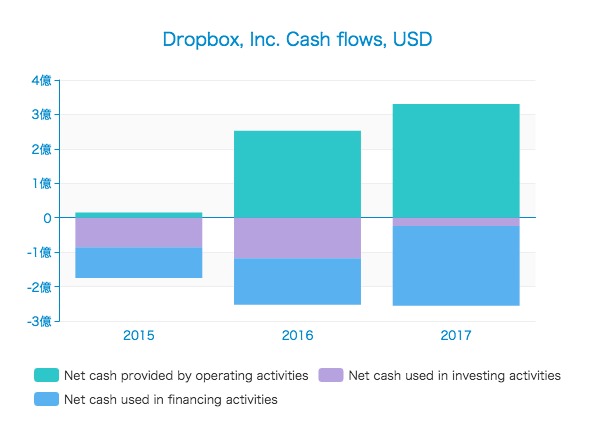

キャッシュフローの状況も見てみましょう。

なんと、営業キャッシュフローはすでに年間3億ドル以上を稼ぎ出しており、それを投資やリース債務の返済などにあてています。

結果として、フリーキャッシュフローもプラスになり、3億ドルに達しています。

年間30%を超える売上成長率があり、フリーキャッシュフローもすでにプラスになっているということで、市場からの評価はかなり高くなるのではないでしょうか。

まとめ:同業の「Box」と比較!

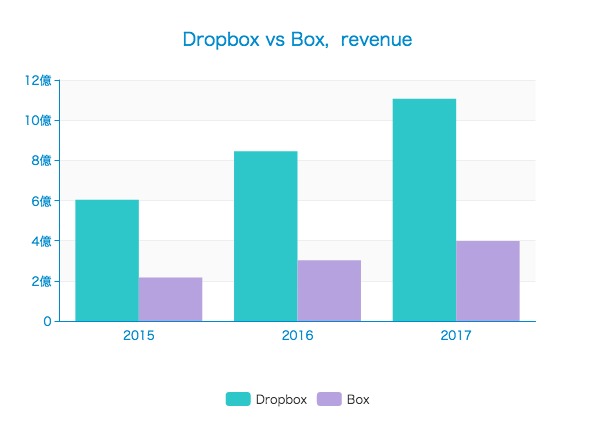

最後に同業の「Box」比べてみます。まずは売上高。

Boxの売上高が4億ドル程度にとどまっているのに対し、Dropboxはすでに11億ドルと3倍近い売上があります。

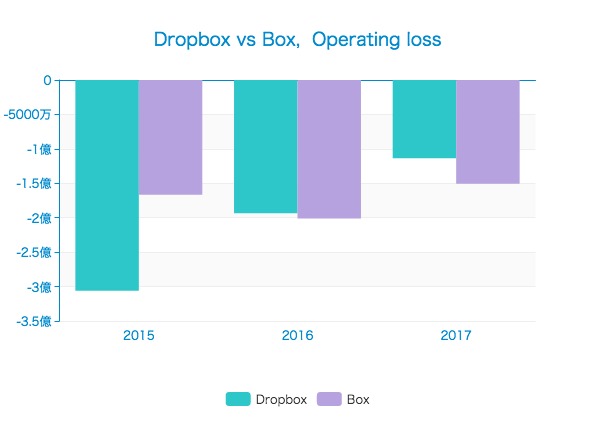

しかも、黒字化はDropboxの方が近そうな感じです。

こうして見ると売上成長って大事なんですね(小並感)。

Boxの登録ユーザー数は2017年1月末時点で5200万ユーザーと、Dropboxと比べると10分の1くらいの規模になっています。

Boxに課金している法人の数は71,000企業で、Dropboxは法人向けだけで30万を超えていますから、やはりDropboxの方が先行しています。

Dropboxが個人を中心に普及したのに対し、Boxは法人向けを軸としているのでその違いはありますが、Dropboxは文字通り桁違いであることが分かります。

実際に上場したら、Dropboxにどのくらいの時価総額が付くのか、今から楽しみです。