「厚切りジェイソン」ことJason David Danielson氏を役員に据えるクラウドインテグレーター、(株)テラスカイについてまとめたいと思います。

創業者の佐藤秀哉氏は、1963年新潟県生まれ。

東京理科大の理工学部を卒業したのち、1987年に日本IBMに入社。

2000年ごろまで日本IBMの営業マンとして勤務し、年間最優秀営業部員に選ばれるなど、優秀な営業マンだったようです。

手芸店の自営を行う母親の姿から経営への関心があったそうで、その思いを実現するため2001年より米セールスフォース・ドットコム日本法人の立ち上げに参画し、執行役営業統括本部長を務めます。

2005年にはIBM時代の先輩が経営していたシステムインテグレーター「ザ・ヘッド」社の社長に就任。

2006年には、同社から分離独立した「ヘッドソリューション」社の社長に就任します。

2007年「テラスカイ」に社名変更。

「厚切りジェイソン」氏がいつ入社したかはネットに出ていませんが、現在もSVP・グローバルアライアンス部長を務めているそうです(1万株超保有する株主でもある)。

2014年10月には、アメリカのSalesforce.com, Inc.と資本提携。

そして2015年4月30日に東証マザーズに上場しました。

それでは業績推移から見ていきます。

2013/2期の売上高は8億5414万円でしたが、2018/2期には48億6488万円にまで増加。経常利益は6%前後となっています。

厚切りジェイソン氏といえば日本文化に物申すネタで有名ですが、「蛙の子は蛙」ということわざに対して「カエルの子供はオタマジャクシだろう!」と憤怒してる姿が私のお気に入りです。

それでは事業内容から見ていきましょう。

クラウド導入支援を行う2つの事業を展開

テラスカイは企業向けのクラウド導入支援を行っており、事業内容は「ソリューション事業」「製品事業」の2つに大別できます。

下の図は事業別の売上推移です。

2018/2期の売上は48億6400万円。

そのうち「ソリューション事業」は39億8900万円と売上の8割を占め、「製品事業」は8億7500万円となっています。

二つの事業内容を見てみましょう。

① ソリューション事業

ソリューション事業は、クラウドサービスの最適な組合せによって新規事業立ち上げや事業効率化のサポートをするという内容です。

テラスカイはSalesforceに特化し、3000件以上のSalesforceの導入支援や、クラウドシステム構築をおこなっています。

また、資本業務提携先の株式会社サーバーワークスがAWS(Amazon Web Service)に特化しているため、「Salesforce」と「AWS」を主に扱っています。

両社が展開するクラウドサービスは非常に数が多く、大手日本企業にとって導入することは容易なことでありません。

また、企業によって要件が異なるため、ケース応じたシステム開発も必要となります。

そこを支援するために、計画立案から設計・開発、効果検証までを提供してくれるのがテラスカイのソリューション事業です。

② 製品事業

企業ごとに新たに開発するだけでなく、自社サービスも展開しています。

といっても、どれもSalesforceのシステムをベースにしたものとなっています。

画面開発サービスから保険代理店向けサービスと守備範囲は広めです。

「Salesforce」のライセンス販売もここに含まれます。

自社サービス別の売上推移を見ていきましょう。

2018/2期の製品事業の売上8億7500万円のうち、約6割を「SkyVisualEditor(

3億1900万円)」と「SkyOnDemand(1億9900万円)」が占めています。

「SkyVisualEditor」は、 Salesforceの欠点を補う画面開発ツールです。

「SkyOnDemand」は、他社クラウドサービスと社内の基幹システム間のシステム連携や、 クラウドサービス同士のデータ連携をクラウド上でドラッグ&ドロップで設定できるオンデマンド連携サービスです。

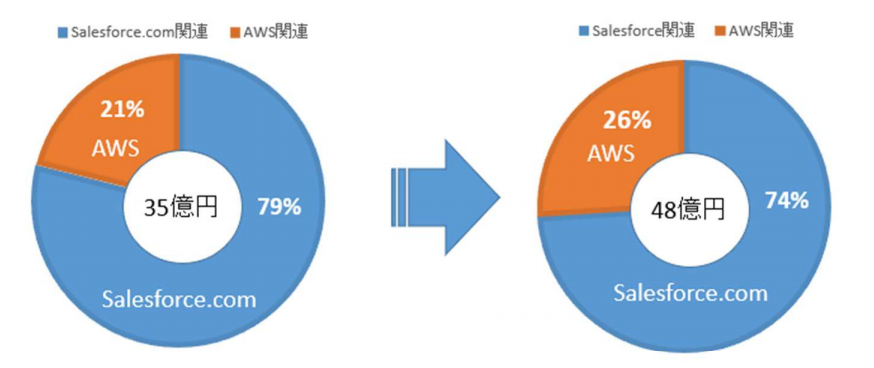

次に、テラスカイ全体の売上構成比を見てみます。

2018/2期(右側)には、売上全体の74%をSalesforceに関連する事業が占めています。残りは全てAWS(Amazon Web Services)関連。

Salesforce認定資格者数は国内トップということで、Salesforce導入を考えている事業者からの支持を得ているようです。

財政状況:フリーキャッシュフローはマイナス

次に、テラスカイの財政状況を見ていきましょう。

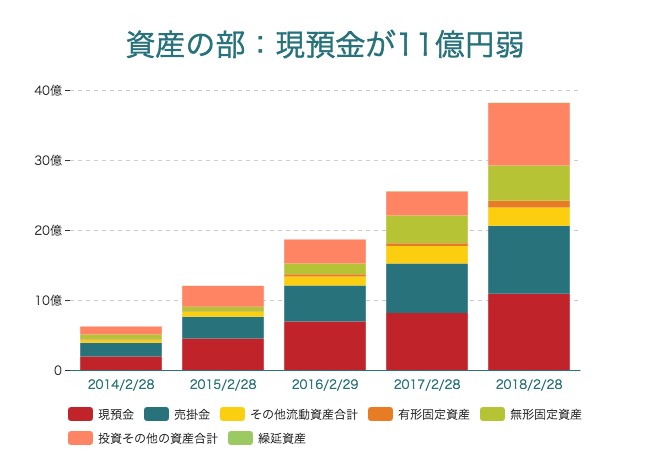

まずは資産の部から。

2018/2時点で現預金が10億8900万円あります。資産の合計は38億1700万円で、そのうち28%を占めています。

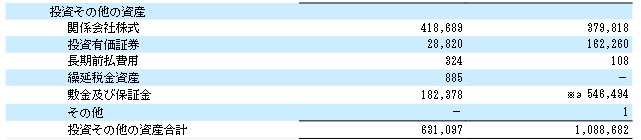

投資その他の資産が増加しており、2018/2には10億8800万円となっています。

内訳を見ると、投資有価証券が2800万円から1億6200万円、敷金及び保証金が1億8200万円から5億4600万円へと増えています。

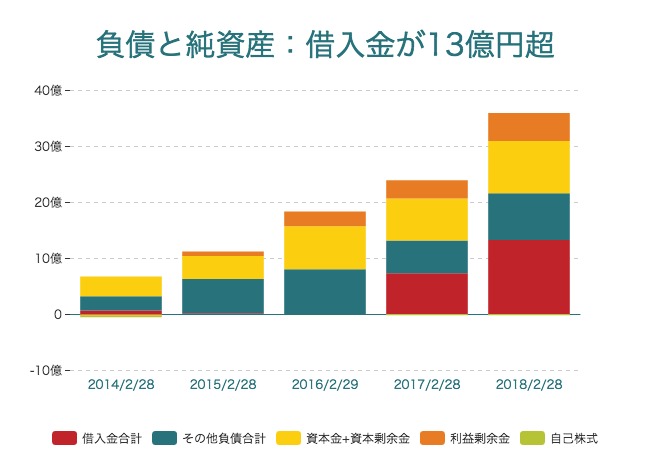

これら資産の原資をどのように調達しているのでしょうか。負債・純資産の部を見ていきます。

最も大きいのは借入金で、この2年で13.2億円に達しています。

利益剰余金も増えてはおり、5億円。

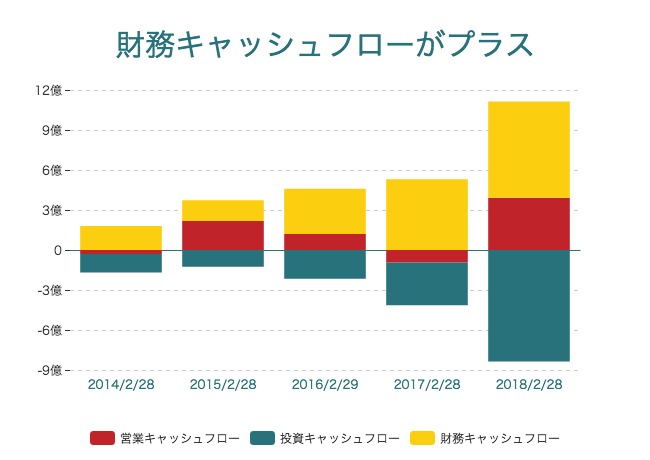

キャッシュ・フローの推移も確認します。

営業キャッシュフローはあまり安定せず、マイナスになる年も出ています。

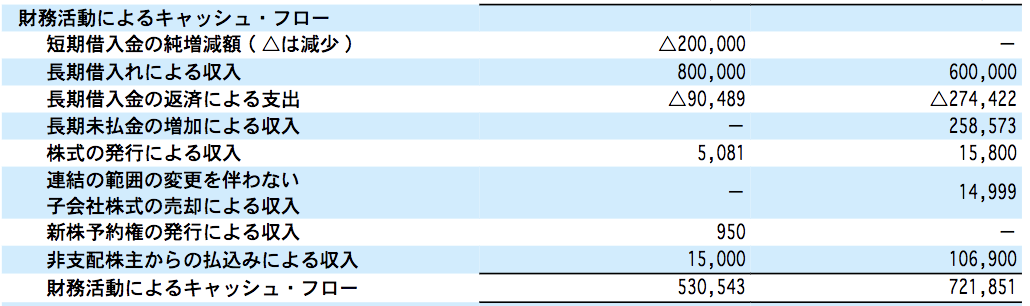

気になるのは財務キャッシュフローがプラスになっている点です。

見ると、長期借入による収入が6億円あります。

返済もあるので、差し引き3億円以上の借入を追加していることになります。

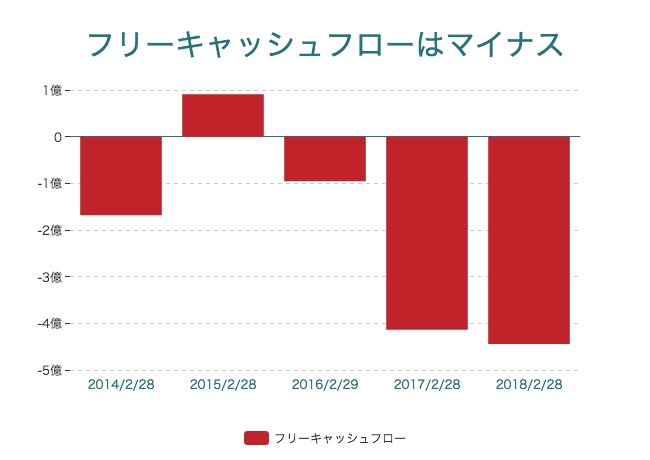

フリーキャッシュフローの推移も見てみます。

フリーキャッシュフローは2015年度を除いて大幅なマイナスとなっています。

固定資産への投資額が営業キャッシュフローを上回り、事業だけではキャッシュを生み出せていない状況です。

企業価値(EV)についても考えてみます。

株価は現在3335円と、最高値を記録した2016年の7122円から半減し、時価総額は195億8600万円となっています。

現預金の10億8900万円、借入金合計額の13億2000万円を加味すると市場からの評価額は198億1700万円ということがわかります。

経常利益が3億円程度なので、その66倍。しかもフリーキャッシュフローはマイナスですから、今でも市場から評価されている方といえます。

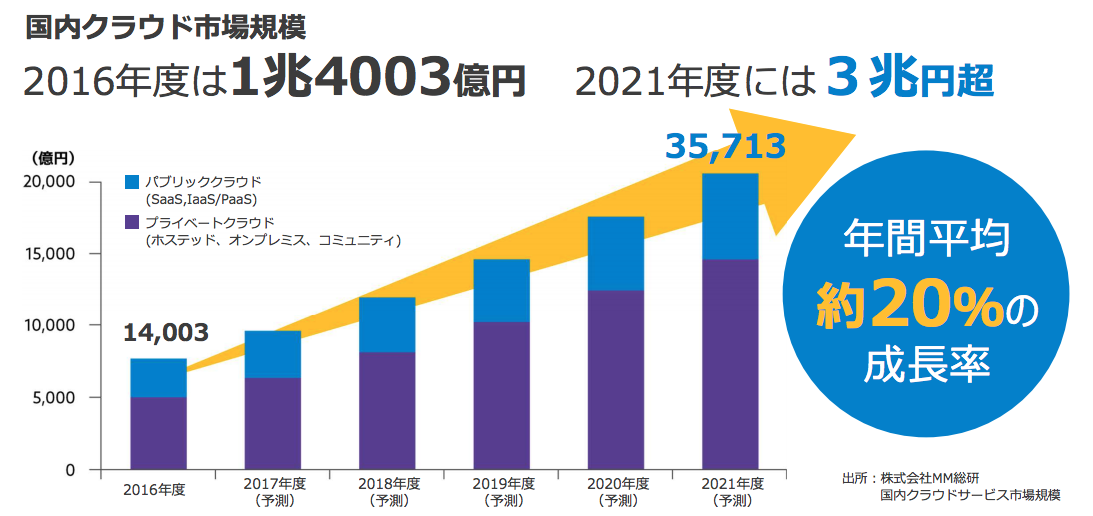

2021年には3.5兆円のクラウド市場

あまり良い財政状態とは言えないにも関わらず、テラスカイが高く評価されている(た)理由は、「クラウド」という市場の成長性にあります。

国内のクラウド市場は年間平均およそ20%の成長率を予想されており、2021年には3.5兆円の市場規模になると見込まれています。文句なしの成長市場です。

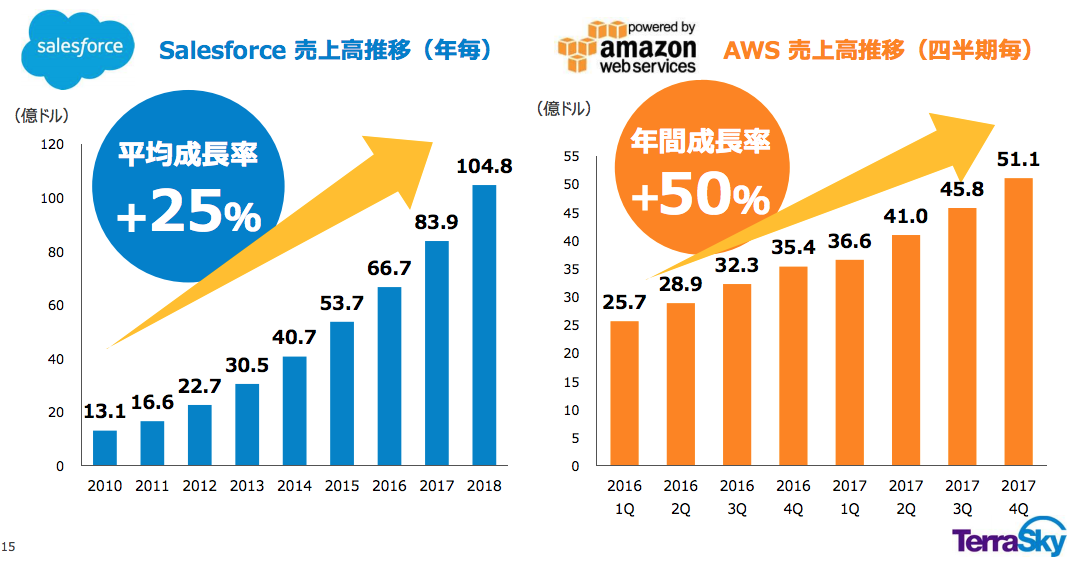

テラスカイが導入支援しているSalesforceとAWSの売上はうなぎのぼりです。

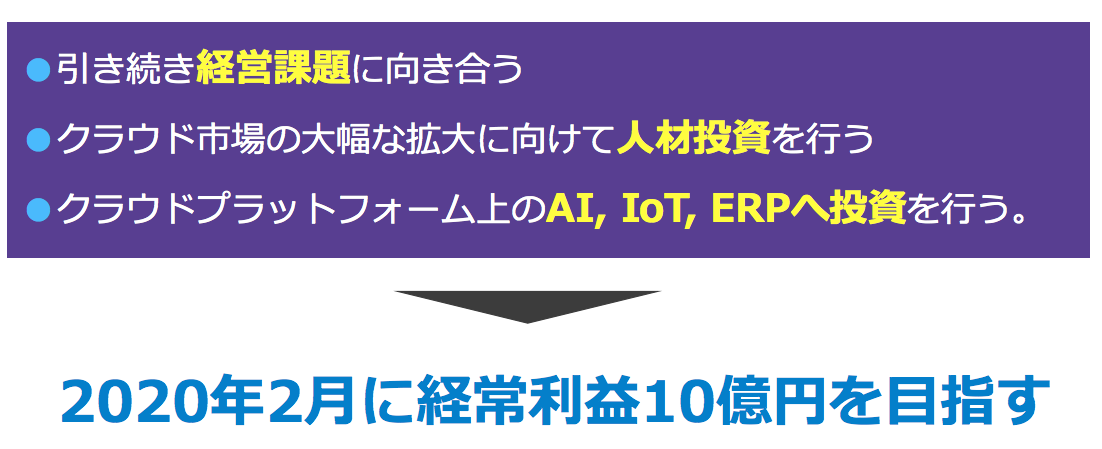

この成長性を背景に、テラスカイでは次のような目標を敷いています。

それによると、2020/2に経常利益10億円を目指すとのこと。

2017/2の経常利益が2億1600万円、2018/2が3億500万円なので、今の3倍以上です。かなり高い目標と言えます。

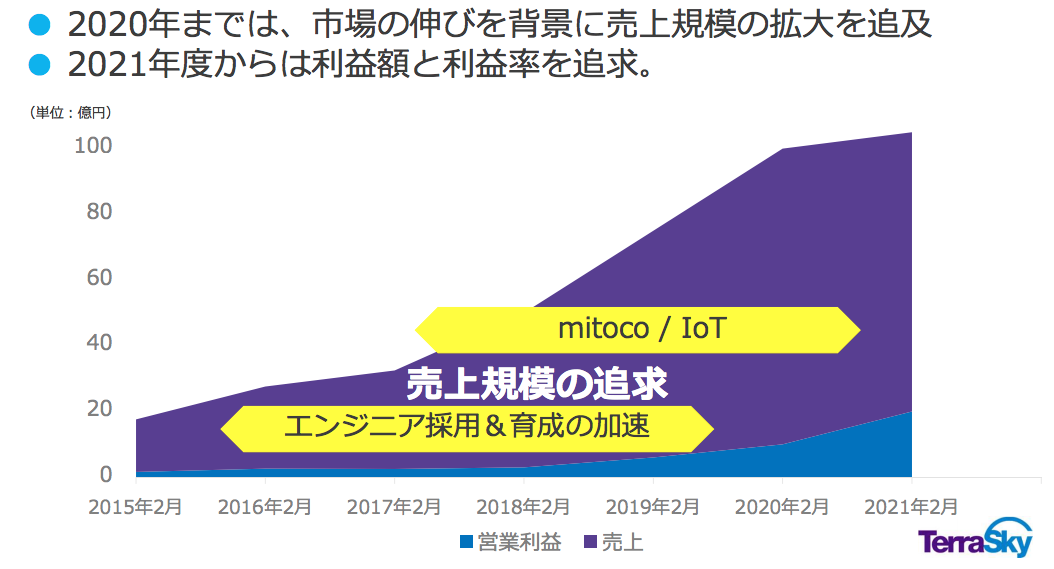

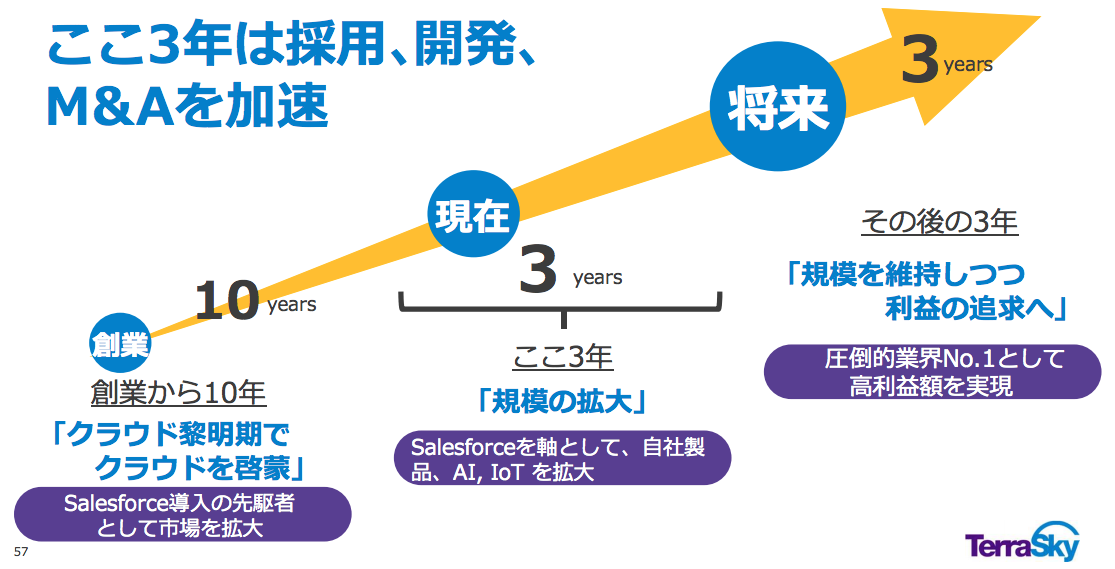

2020年までは売上規模の拡大を追求していくとしていますが、これをどうやって成し遂げるのでしょうか。

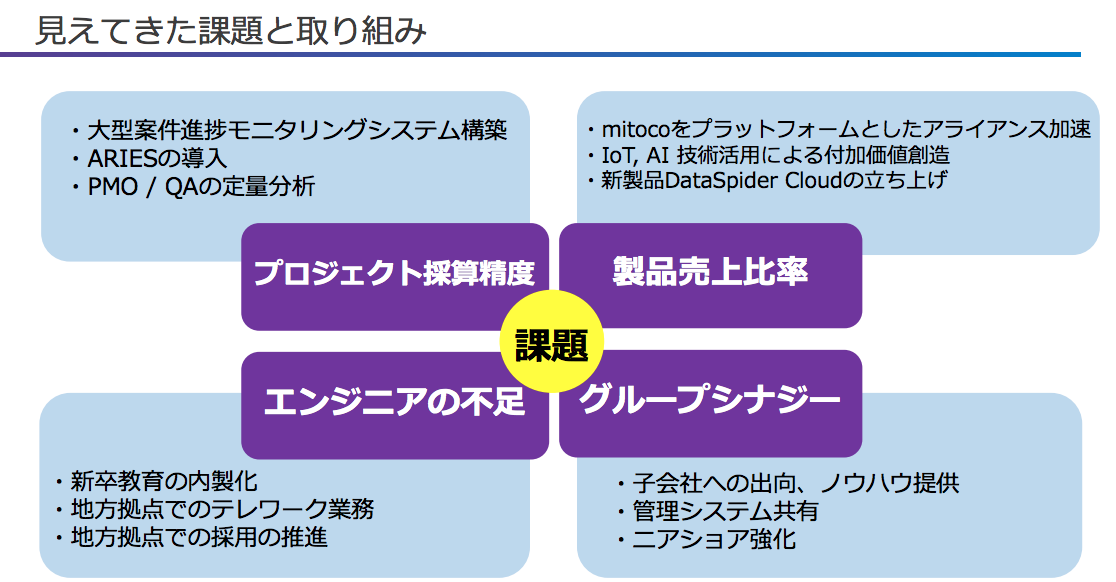

経営課題として、以下の4つをおいています。

一つは、プロジェクトの採算精度。

もう一つは、新製品や一部製品の売上比率向上。

そしてエンジニア育成・採用と、グループ全体におけるシナジー強化です。

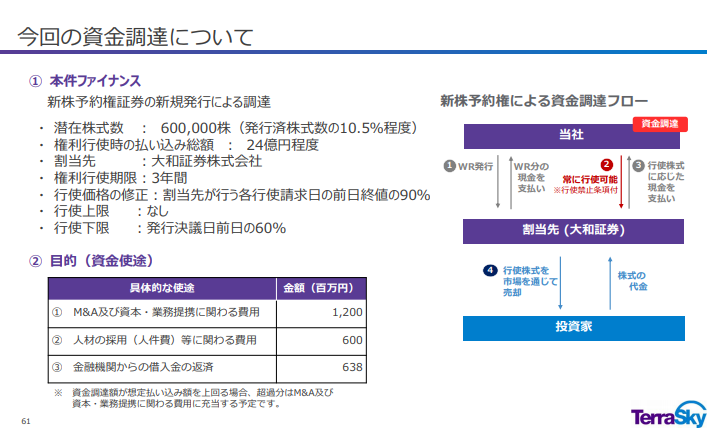

基本的には、「市場が拡大しているのだから積極投資によるシェア拡大を優先する」という姿勢を明確に打ち出しており、そのための資金調達も行なっています。

24億円相当の資金調達を行い、そのうち12億円規模をM&Aや資本提携などに使うとしています。

手元資金を元手に、直近3年間では規模の拡大を優先します。

日本国内におけるクラウドサービス導入を支援するというポジションを最大限広げつつ、将来3年後以降に利益率向上を目指すという戦略のようです。

人材登用とM&Aの二軸による規模拡大を目指すテラスカイが、3年後に経常利益10億円という高い目標を実現できるのか、今後も注目したいと思います。