今回は日本を代表するベビー用品メーカー「ユニ・チャーム」についてまとめます。

創業者の高原慶一朗氏は1931年生まれで、愛媛県川之江市(現四国中央市)出身。

大阪市立大学を卒業後、1961年に愛媛で大成化工(株)を設立し、最初は木毛セメント板という建材の一種を作る会社としてスタート。

その後、アメリカ視察に訪れた高原氏は、大型スーパーマーケットで生理用品が堂々と山積みされている光景を目の当たりにし、1963年から生理用ナプキンの製造販売に乗り出します。

これがヒットして主力商品となり、生理用品メーカーとして広く知られるようになっていきました。

1974年には「ユニ・チャーム(株)」へ社名を変更し、名実ともに生理用品メーカーとしての地位を確立します。

創業20年目の1981年、ベビー用オムツ『ムーニー』を世に送り出し、ベビーケア事業を開始。

技術力を活かして優れた吸収力を実現し、たくさんのパパとママに愛される商品となりました。

1986年からはペットケア事業にも参入。

1988年には香川県にゴールドタワーを建設するなど不動産事業にも領域をひろげましたが、バブル崩壊の煽りを受けて会社の成長に陰りが。

そんな中、2001年に高原豪久氏が2代目の社長に就任。

カリスマ経営者の父からバトンを引き継ぐと、アメリカ留学や銀行員としての経験を武器に改革を推し進めていきます。

業績推移を見てみましょう。

2000年前半に2000億円規模だった売上高が、直近では6416億4700万円まで増加。営業利益は868億3900万円となっています。

ここ10年ほどで急速に業績を拡大したユニ・チャームですが、何が成長のドライバーとなっているのでしょうか。事業内容と今後の展望を整理していきます。

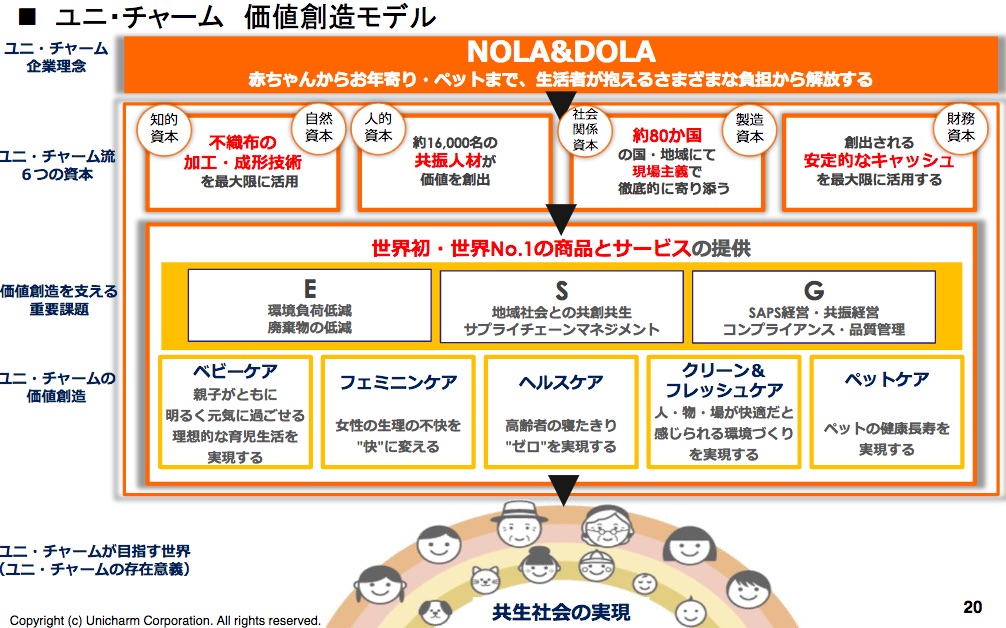

ナプキンの加工技術をコアに4つの製品分野に展開

ユニ・チャームは不織布・吸収体、いわゆるナプキンの加工技術をコアとして、「パーソナルケア事業」、「ペットケア事業」を展開しています。

パーソナルケア事業については、ターゲットや利用シーンに応じてさらに「ベビーケア」、「フェミニンケア」、「クリーン&フレッシュ」、「ヘルスケア」と4つの分野に細分化されます。

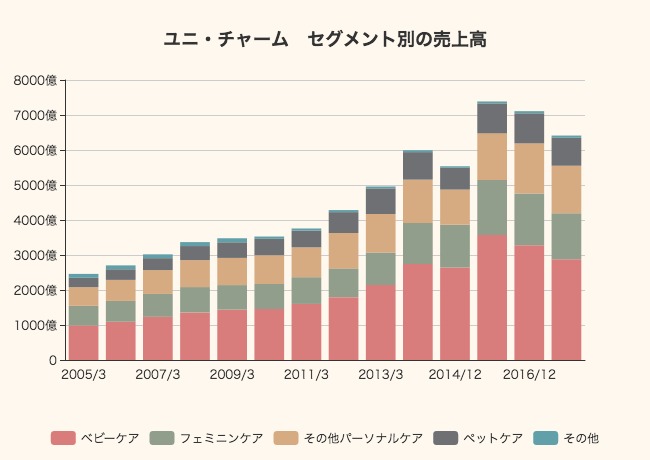

商品カテゴリーごとの売上高を見てみましょう。

主力となっているのはベビーケア関連で、2017年には2880億円(45%)の売上をあげています。

フェミニンケアは1313億円(20%)、その他パーソナルケア製品が1355億円(21%)、ペットケアが798億円(12.4%)の売上をあげています。

どの事業も、この10年で軒並み売上規模を拡大していることが分かります。

復調の転機となった海外展開

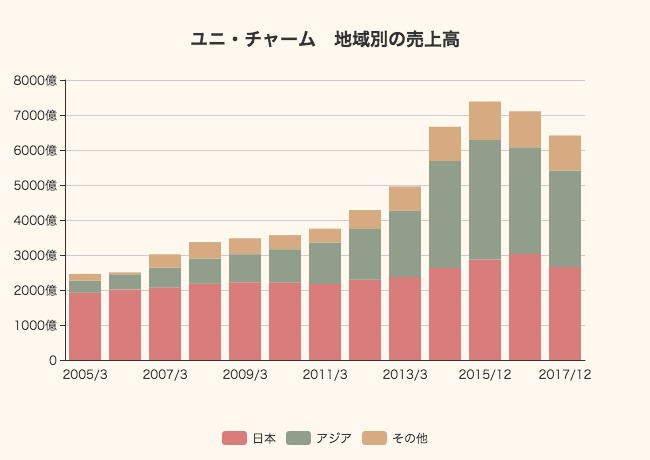

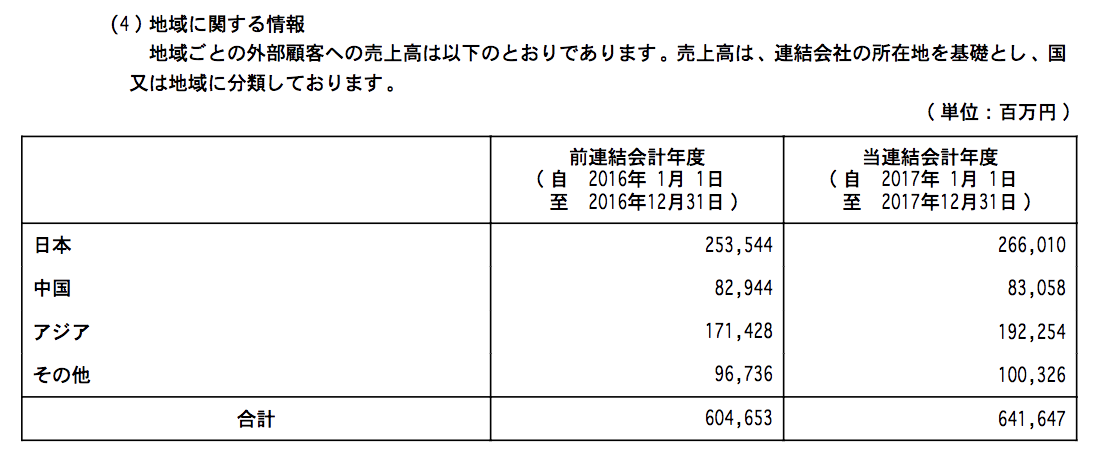

ユニ・チャームの売上高を地域別で切り取ってみると、何が増えたのかがさらに分かりやすくなります。

日本での売上高は2000億円ほどで安定していますが、それほど大きく伸びているわけではありません。直近でも2660億円の売上。

一方、アジアが飛躍的に伸びており、2005/3期に346億円しかなかったのが2753億円(2017年)と、日本の売上よりも大きくなっています。

日本の売上が全体の41%、アジアでの売上が43%、それ以外が15%ほどと、海外売上が60%近くを占めるグローバル企業に変身しました。

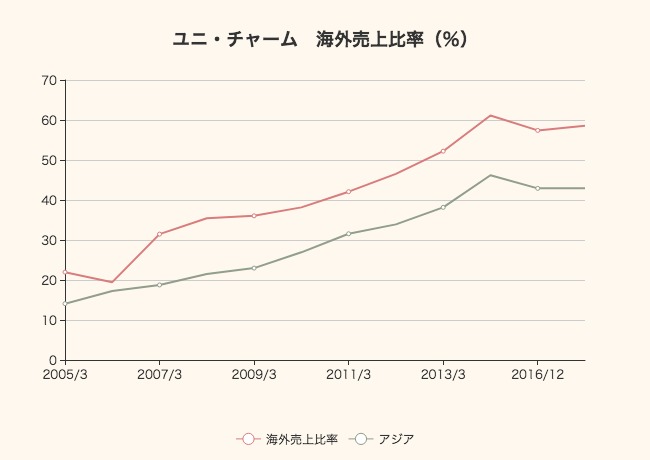

海外売上比率が約60%まで上昇しており、そのうち40%以上はアジア。ユニ・チャームはどのようにして市場を開拓していったのでしょうか。

鍵となったのは、現地のニーズに合わせた商品のローカライズです。

オムツを例にとってみましょう。

東南アジアのようにまだベビー用紙オムツの普及が進んでいない地域では、「モレない」「ムレない」などの必要最低限な機能のみを備えた低コストのラインナップを展開。

逆に、所得水準が向上している中国の都市部では、日本国内と同様に品質を重視した高付加価値な商品を数多く取り揃えています。

スピーディーな商品開発と市場投入を実現すべく、生産・販売拠点をアジアを中心として世界各地に整備。海外現地法人の数は35社にまでのぼっています。

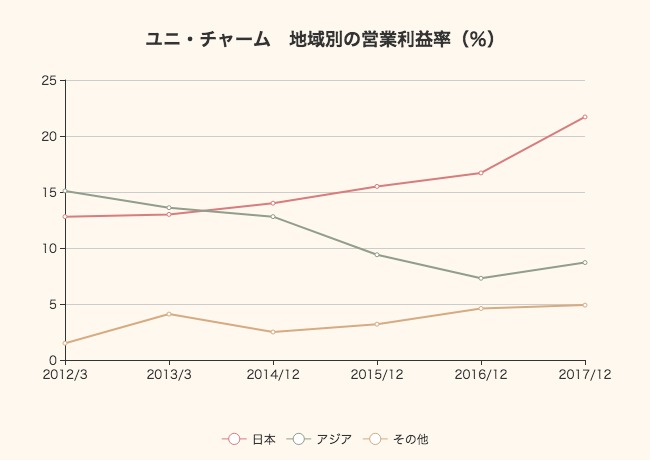

地域ごとの営業利益率を比べてみると、少し面白いことがわかります。

日本での売上は停滞していますが、直近の営業利益率が21.7%と非常に高くなっています。

一方、アジアは2012/3期の15.1%から8.7%まで低下。材料費はそこまで変わらないはずですから、より高い製品を売れる地域ほど利益率も高められるのではないかと推測できます。

財政状態

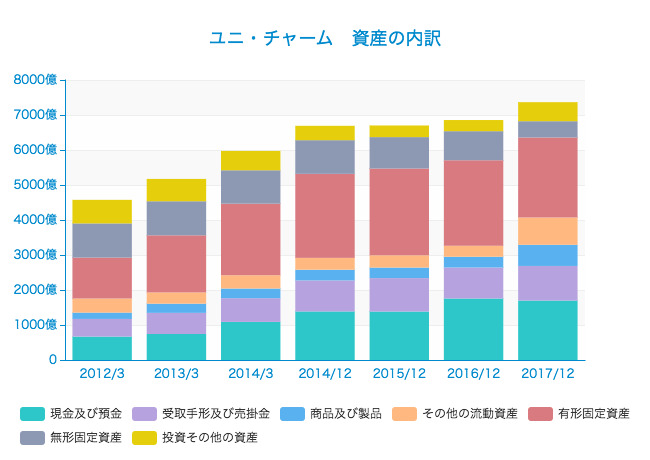

ユニ・チャームの財政状態についても確認していきます。

総資産は7366億円あり、そのうち現預金が1699億円を占めています。

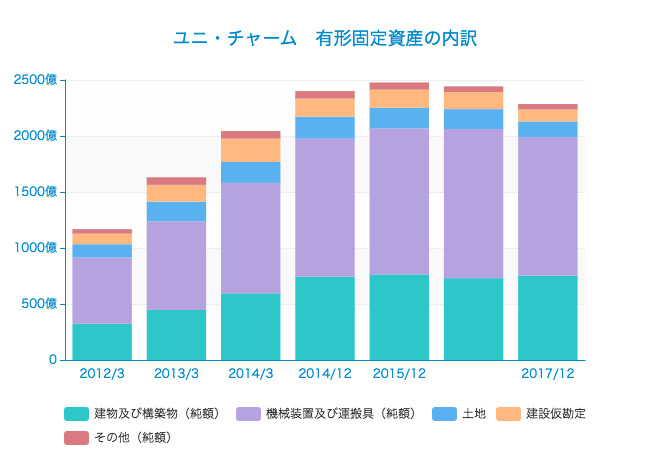

2285億円と、総資産の30%以上を構成する有形固定資産については、内訳を詳しく見てみましょう。

建物及び建築物は752億4800万円、機械装置及び運搬具が1238億900万円となっています。

ローカライズ戦略に欠かせない現地での生産体制強化が数値となって現れています。

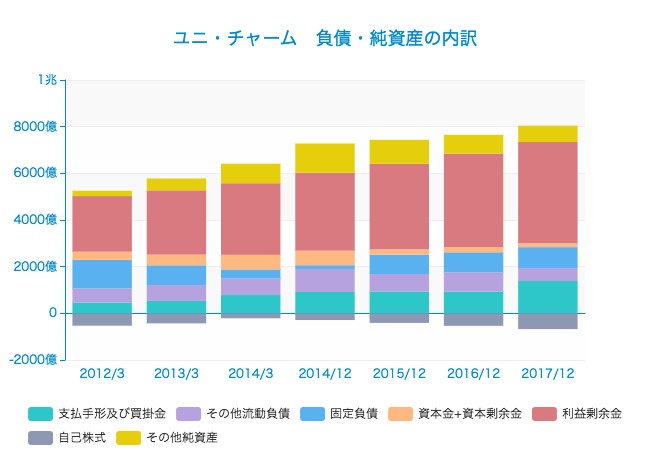

調達サイドの負債・純資産はどうなっているでしょうか。

優良企業のトレードマークともいえる「利益剰余金」が大きく増加。2012/3期の2385億6800万円から、2017/3期には4342億9800万円と約2倍になっています。

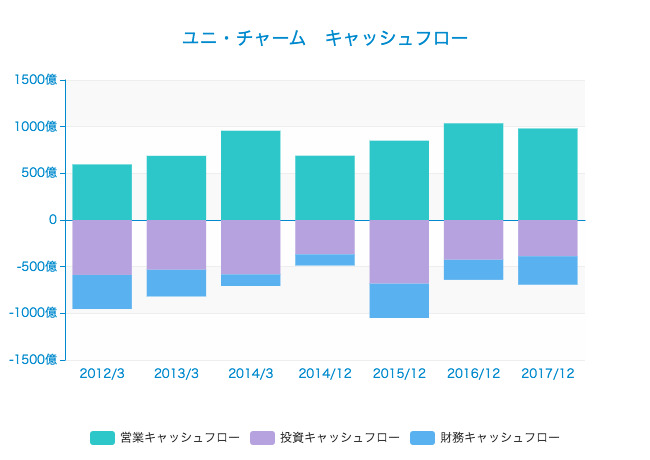

続いて、キャッシュフローに目を向けてみます。

好調の本業で稼ぎ出した営業キャッシュフローは980億8600万円。

事業で稼いだキャッシュフローを設備投資や株主還元に回すという理想的な形です。

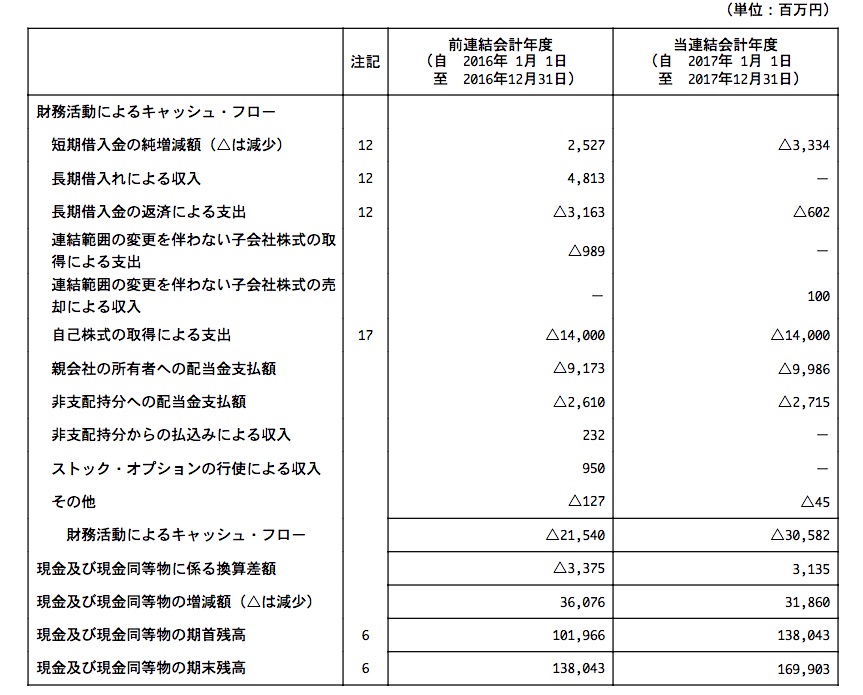

財務キャッシュフローはマイナス305億8200万円となっていますが、内訳はどうなっているのでしょうか。

バランスシート上で確認できる自己株式の取得に加え、配当金も99億8600万円と30%を占めており、稼いだ利益をしっかりと株主へ還元していることがわかります。

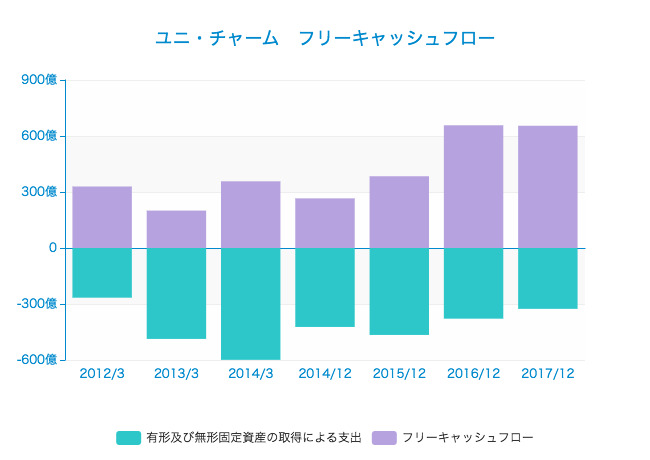

フリーキャッシュフローは年間600億円と、大きな金額を稼いでいます。

2020年に売上8000億円を計画

ベースにある高い技術力と積極的な事業エリア拡大によって、ナプキン関連製品でアジアを代表する企業となったユニ・チャーム。

成長を持続していくためにどのようなプランを練っているのでしょうか。

世界シェアではアメリカのP&Gが圧倒的世界ナンバーワンですが、ユニ・チャームも世界ナンバーワンの商品を提供することを目指します。

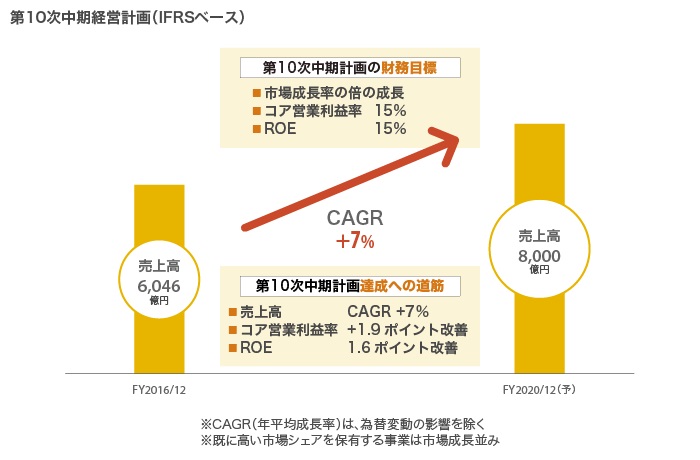

中期経営計画として、2020年に以下の財務目標を掲げています。

CAGR(年平均成長率)+7%として売上高8000億円を目標に設定。では、どのような市場に成長を見込んでいるのでしょうか。

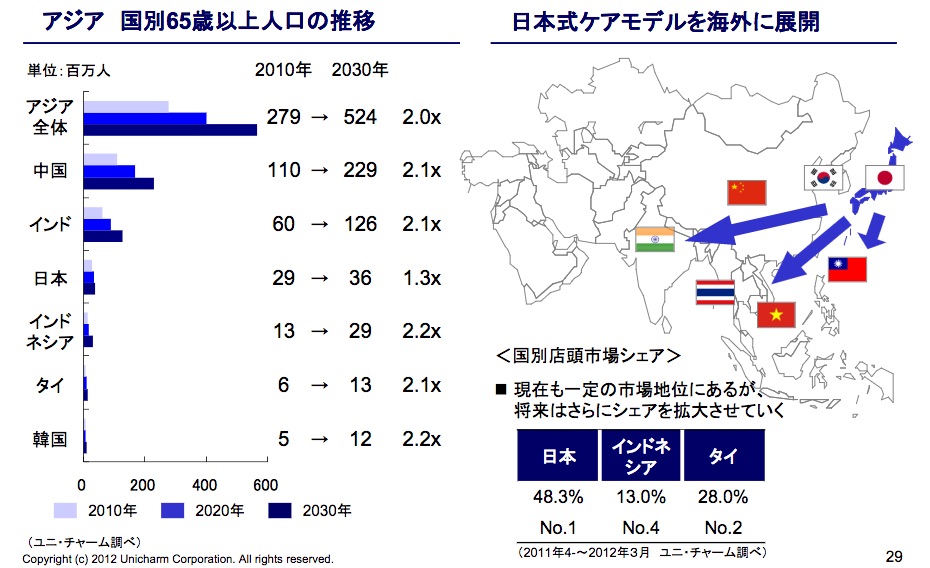

人口が急増しているイメージばかり先行するアジアですが、高齢化も日本以上のスピードで進行中。

人口構造が変化すれば当然、ニーズも変わっていきます。

日々の生活に欠かせないフェミニンケア、ベビーブームを支えるオムツ、そして、高齢社会の暮らしを豊かにするヘルスケア。

ユニ・チャームの展開する事業は、経済成長に伴って拡大する製品ニーズに合わせたラインナップになっているとも見て取れます。

収益性が向上している日本での勝ちパターンを、各国の発展段階に応じて横展開していくことで、成長を持続させたいと考えているようです。

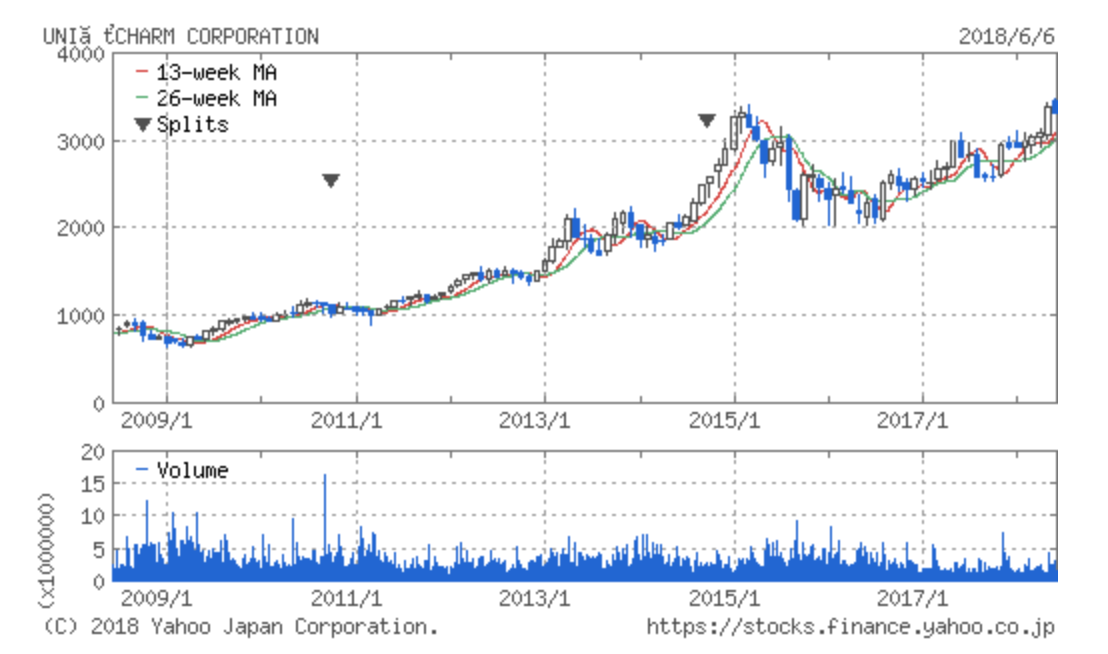

マーケットの期待感はどうなのでしょうか。株価をチェックしてみます。

2015年には株価を大きく下げたものの、直近では再び増加し、2兆円の時価総額となっています。

借入金はなく、現預金が1600億円ほどあるので、EV(企業価値)は1.84兆円ほど。

年間のフリーキャッシュフローが600億円程度ですから、その30年分の値付けがされていることになります。

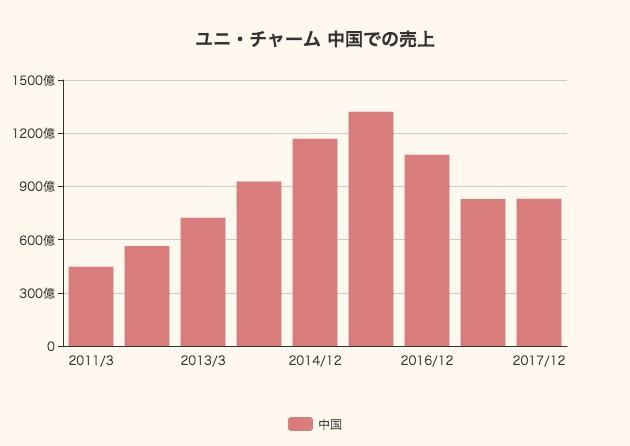

前述の通り、ユニ・チャームはアジアを中心にした世界展開に成功していますが、中でも大きいのは巨大な中国市場。

中国だけで830億円の売上をあげています。

ただ、中国での売上は右肩上がりというわけではなく、2015年以降は少し減少しています。

消費財として、数少ないグローバルブランドであるユニ・チャーム。

今後も成長が期待される中国市場での成功が投資家からも期待されていると言えそうです。