ひどかったと評判のSnap社の決算まとめです。

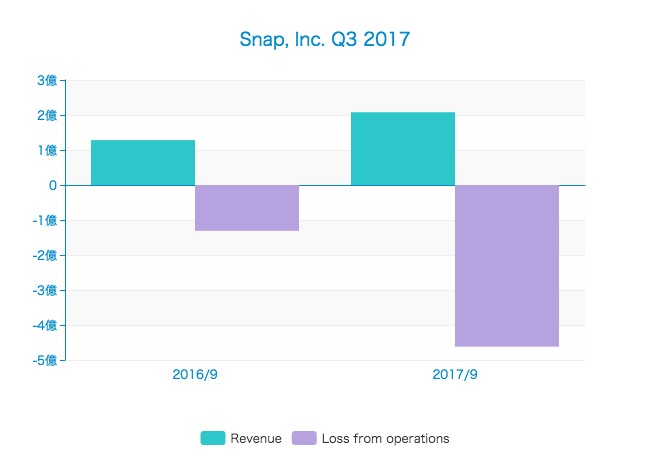

まずは業績の概要です。

売上は2億793万ドルでYoY+62%成長となっています。しかし、営業損失1億3097万ドルから4億6182万ドルに大きく拡大しています。

ハイライト

その他の業績ハイライトです。

・デイリーアクティブユーザー数(DAU)は1億7800万人(前年同期は1億5300万人でYoY+17%、前四半期は1億7300万人でQoQ+3%)

・ARPU(ユーザーあたりの売上)は1.17ドル(前年同期は0.84ドルでYoY+39%、前四半期は1.05ドルで、QoQ+12%)

・DAUあたりのホスティング費用は0.68ドル(前年同期は0.64ドル、前四半期は0.61ドル)

・資本支出は2590万ドルで(前年同期は1720万ドル、前四半期は1940万ドル)

・「Spectacles」の過剰在庫に関して3990万ドルの費用が生じた

ここからは、地域ごとの売上やコスト構造などの変化を四半期ベースで整理していきます。

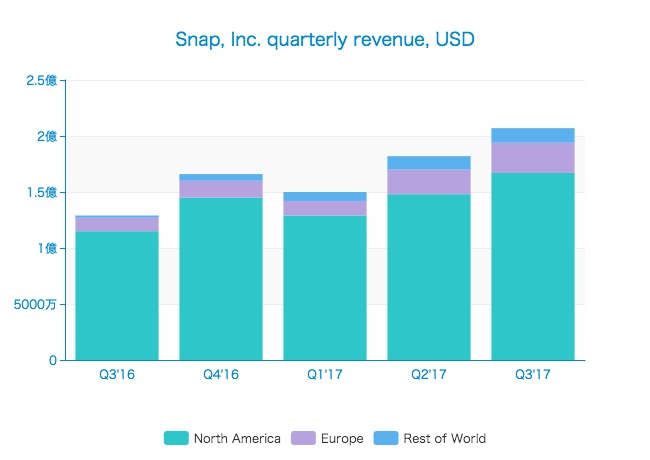

地域ごとの売上の変化

まずは地域ごとの売上です。

北米地域(North America)の売上が最も大きく、2.08億ドルのうちの1.67億ドルを占めています。

ヨーロッパ(Europe)は2700万ドル、その他の地域は1300万ドルを売り上げています。

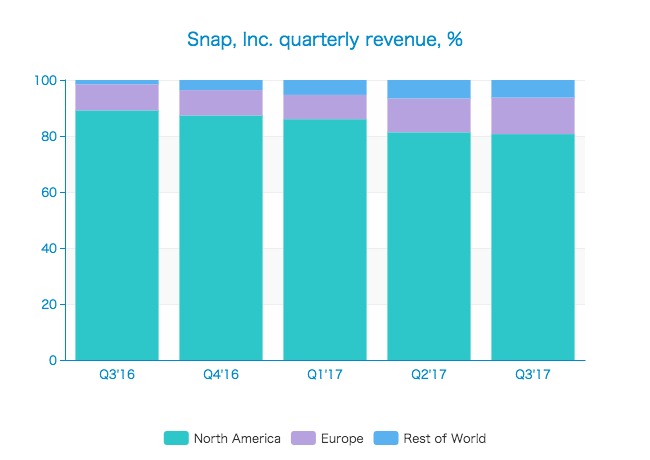

比率の変化もみてみます。

北米の売上比率は89%から81%以下へと、この1年で割合が低下しています。

逆にヨーロッパが9.3%から13%、その他の地域が1.6%から6.3%へと増大。少しずつではあるものの、海外売上比率が上がっていることがわかります。

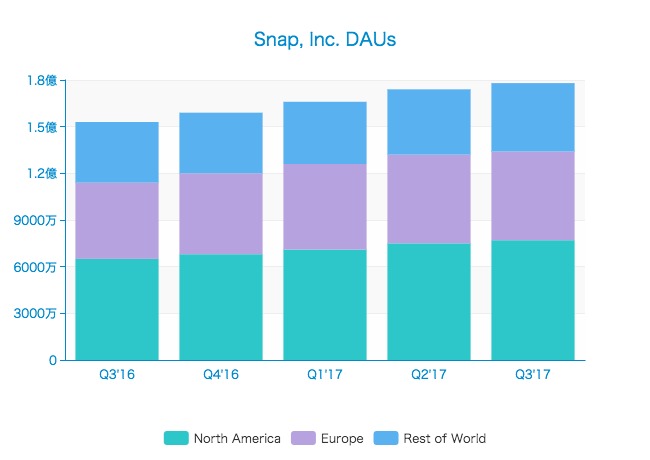

地域ごとのDAU

次に、地域ごとのデイリーアクティブユーザー数(DAU)です。

売上のほとんどは北米でしたが、DAU自体は海外の方が多いことがわかります。

北米のDAUは7700万人、ヨーロッパが5700万人、それ以外が4400万人となっています。

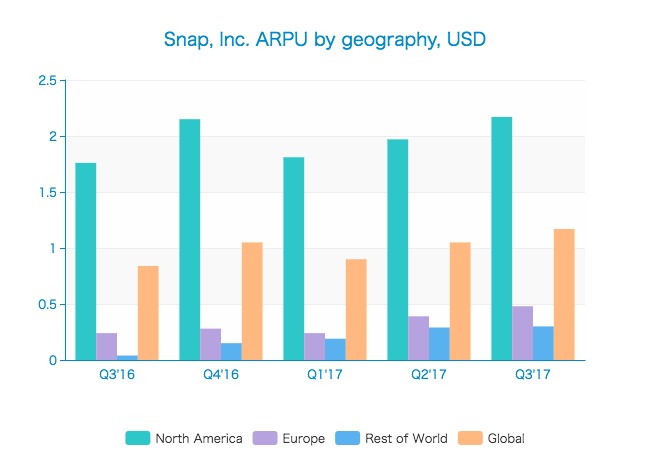

地域ごとのARPU

DAUでは海外のユーザーも多いのに、売上のほとんどが北米だけになっている理由は、地域ごとのARPUが大きく違うからです。

北米でのARPUは2ドル前後となっていますが、それ以外の地域は0.5ドルにも達していません。

FacebookでもTwitterでも、アメリカのARPUが他の地域に先行する傾向はあるものの、彼らと比較してもこの差は大きい印象です。

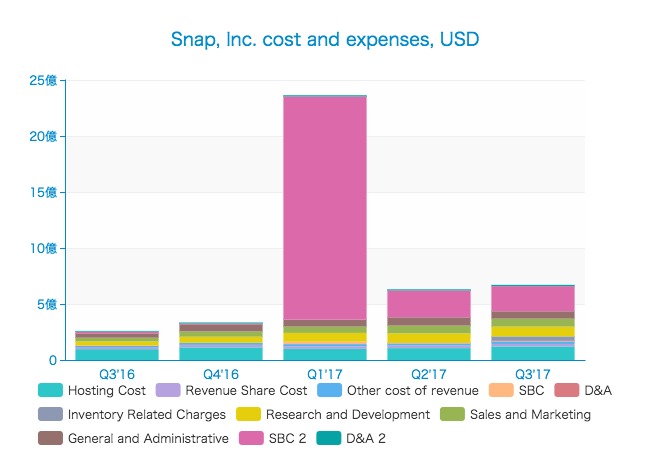

コスト構造

続いて、Snap社のコスト構造を見てみます。まずはシンプルに費用の変化をみます。

株式報酬費用(SBC, Stock based compensation)と減価償却費(D&A, Depreciation and Amortization)が二つずつありますが、売上原価と営業費用の両方に含まれるからです。

Q1'17には株式報酬費用(SBC 2, Stock based compensation)が20億ドルも発生しています。その後の2つの四半期でも2億ドルちょっとの株式報酬費用が継続して発生しています。

それ以外の費用で大きいのはサーバー費用(Hosting Cost)で、1億ドルを超えています。

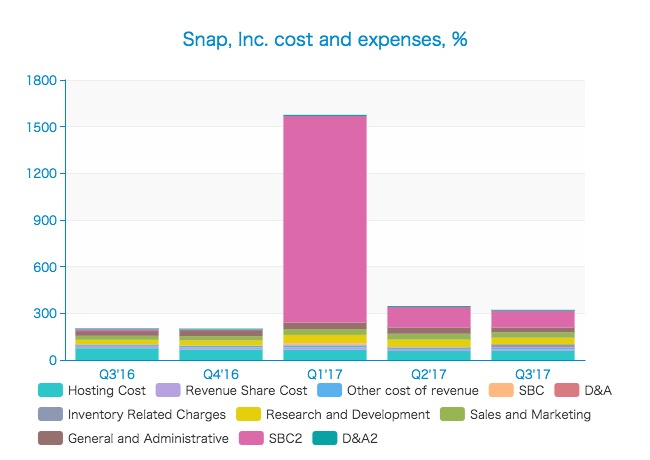

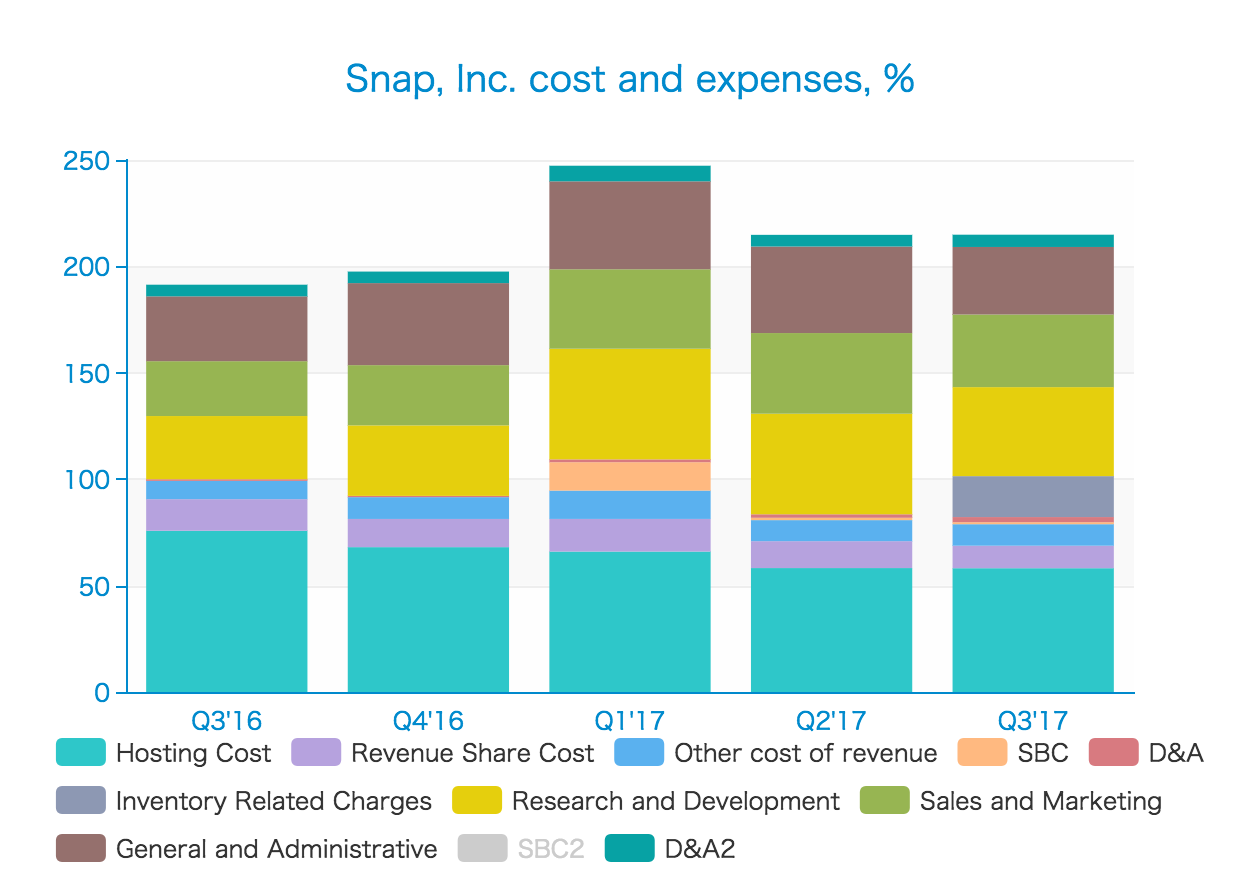

費用の対売上比率もみてみます。

SBC2がデカすぎるのでそれ以外をみてみます。

Hosting Costは売上に対して58%を占めています。売上の増加によって比率としては減少しています。

その他、レベニューシェア(Revenue Share Cost)が10%などが含まれ、売上原価率は101%となっています。粗利がマイナスということですね。

今四半期に関してはSpectaclesの過剰在庫に関する費用(Inventory Related Charges)が売上の19%にも及んでおり、それがなくなれば問題は解決するはずですが、来期以降どうなるやらという感じですね。

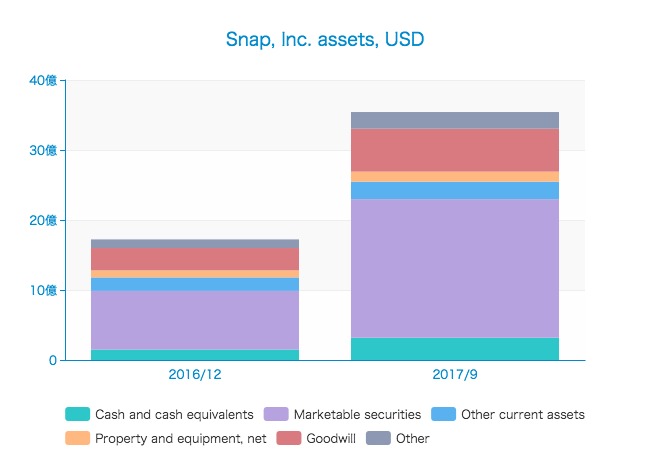

資産の内訳

まだまだSnap社の赤字は続きそうですが、資産の内訳はどのようになっているでしょうか?

総資産は35億ドルあり、そのうち3億ドルが現金同等物(Cash and cash equivalents)、20億ドルが有価証券(Marketable securities)となっています。

この二つが実質的には現金同等物として考えられるので、23億ドルくらいはまだ余力があるということになります。

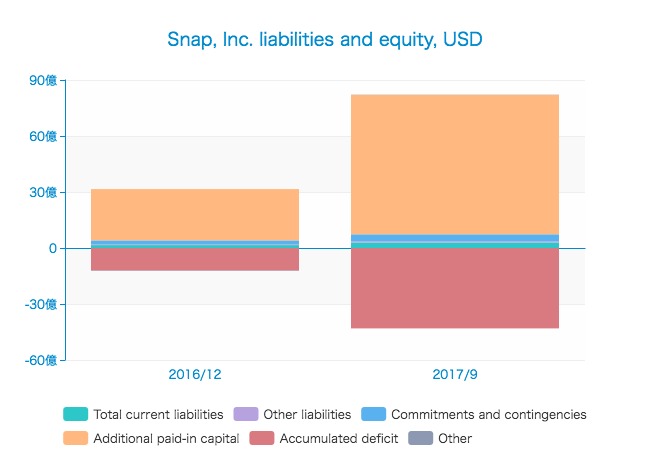

資産の調達源泉

続いて、資産の調達源泉をみてみます。

資本剰余金(Additional paid-in capital)が75億ドルほどと、ほとんどを占めていることがわかります。

調達した資金をどれだけ溶かしたかを示す「累積損失(Accumulated deficit)」は43億ドルに達しています。

有利子負債はないため、残ったキャッシュを活用して今後、利益を出すことができるかどうかがSnap社の命運の分かれ目ということができます。

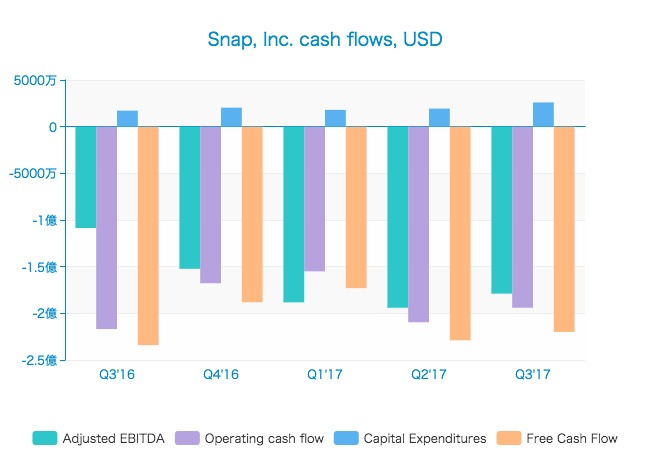

キャッシュフローの状況

最後に、キャッシュフローの状況を(悪いことはわかっていますが)みてみます。

毎四半期ごとに2000万ドル前後の資本支出(Capital Expenditures)があり、フリーキャッシュフローとして2億ドルほどずつが流出していっています。

一応、資産の中には23億ドルの現金同等物及び有価証券があるので、このままいっても3年弱くらいは潰れずにすみます。

今後、ARPUが本格的に上がっていくという前提に立てば、フリーキャッシュフローはいずれプラスに転じるはずなので、それほど悲観する必要はないように個人的には思います。

Snap社の場合、一番の問題は「仮に黒字化したとして、2兆円もの価値があるのかどうか」という点であるように思います。そのためには利益はもちろん売上も、まだまだ規模が足りていません。

CEOのエヴァン・スピーゲルも以前述べていましたが、ARPUをどれだけ早く成長させられるかが、少なくとも財務的にはSnap社の命運を握る大きな鍵と言えるのではないかと思います。