Appleのとても高価なスマートフォン「iPhone X」が2017年11月に発売されてから、半年近くが経過しました。

発表以来、多くのメディアで「iPhone Xは失敗なのでは?」という声が聞こえてきます。

iPhoneの18年製品戦略に見えるアップルの「誤算」

液晶モデルが過半に、有機ELモデルの価格引き下げ叶わず

記事の内容を見ると、Appleによる公式情報がソースというわけではありません。単に「期待したほどは売れなかった」という内容であり、「だったら販売停止になってもおかしくない」という憶測・伝聞ベースのもの。

しかし、「iPhone Xは割に合わない」という声が多く聞かれるのもまた事実。

果たして本当に失敗と言えるのでしょうか。

今回のエントリでは、昨晩発表された2018/9期2Qの決算データを加えて、Appleの事業数値の変化を四半期ごとに追ってみたいと思います。

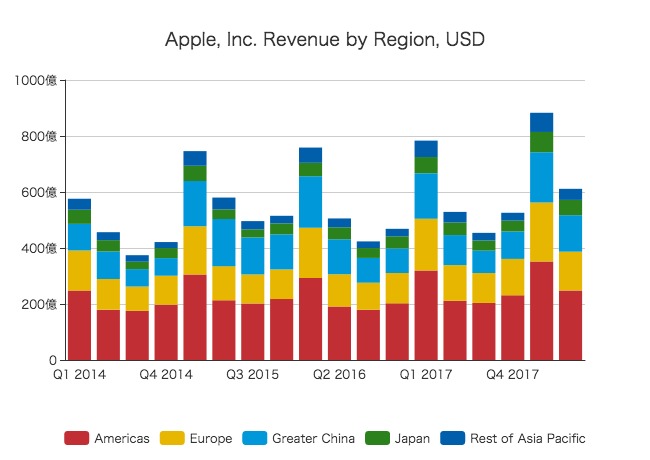

地域ごとの売上推移

まずは、地域ごとの売上高の推移を見てみましょう。

Appleは例年11月ごろに新製品を発売するため、毎年1Q(10月〜12月)の売上が突出して高いという傾向があります。

Appleの年間売上が最も高かったのは2015年9月期で2337億ドル。

今期(2018/9期)はすでに1494億ドルを売り上げており、2015年9月期上半期(1326億ドル)よりもさらにハイペースです。

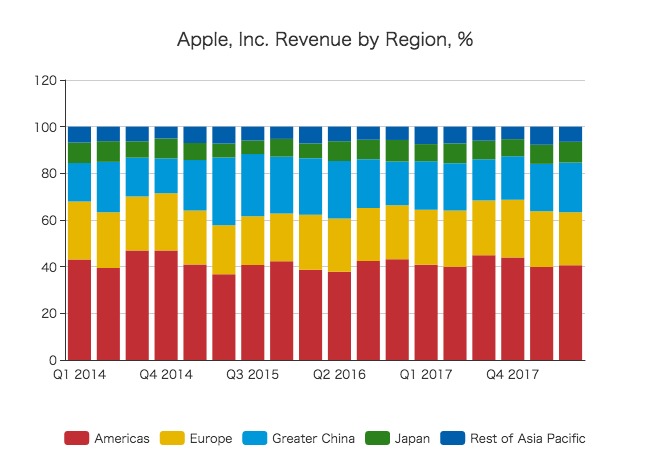

地域ごとの売上比率をパーセンテージでも見てみましょう。

ここ3年半の間で見る限り、売上比率にそれほど大きな変化はありません。

アメリカ(Americas)の売上比率は一貫して40%前後だし、ヨーロッパは20%ちょい、中華圏(Greater China)は20%前後、日本が8%前後となっています。

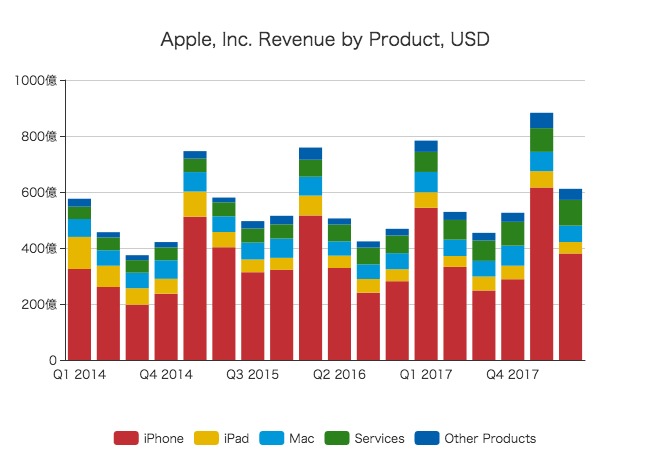

製品ごとの売上高

続いて、製品ごとの四半期売上の変化を見てみましょう。

一貫してiPhoneが最も大きな売上高をあげています。

大失敗だと批判の多いiPhone Xですが、2018/9Q1におけるiPhone売上は615億ドルと、Apple史上最高の売上を記録しています。

直近2Qの数値を見ても、iPhoneが380億ドル(前年同期は332億ドル)、iPadは41億ドル(同39億ドル)、Macは58億ドル(同58億ドル)、サービス売上は92億ドル(同70億ドル)と、多くの製品で増収となっています。

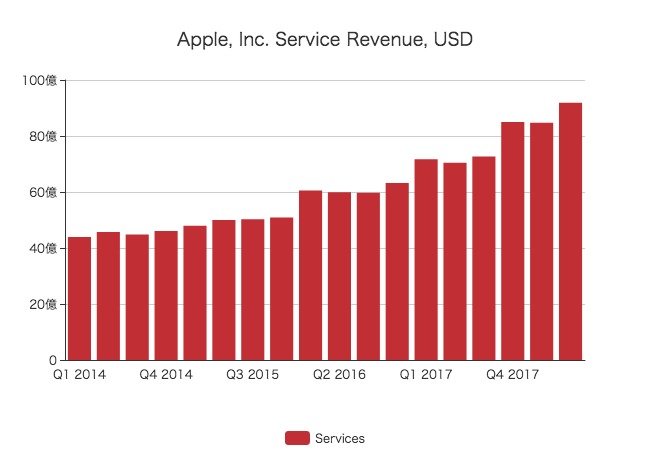

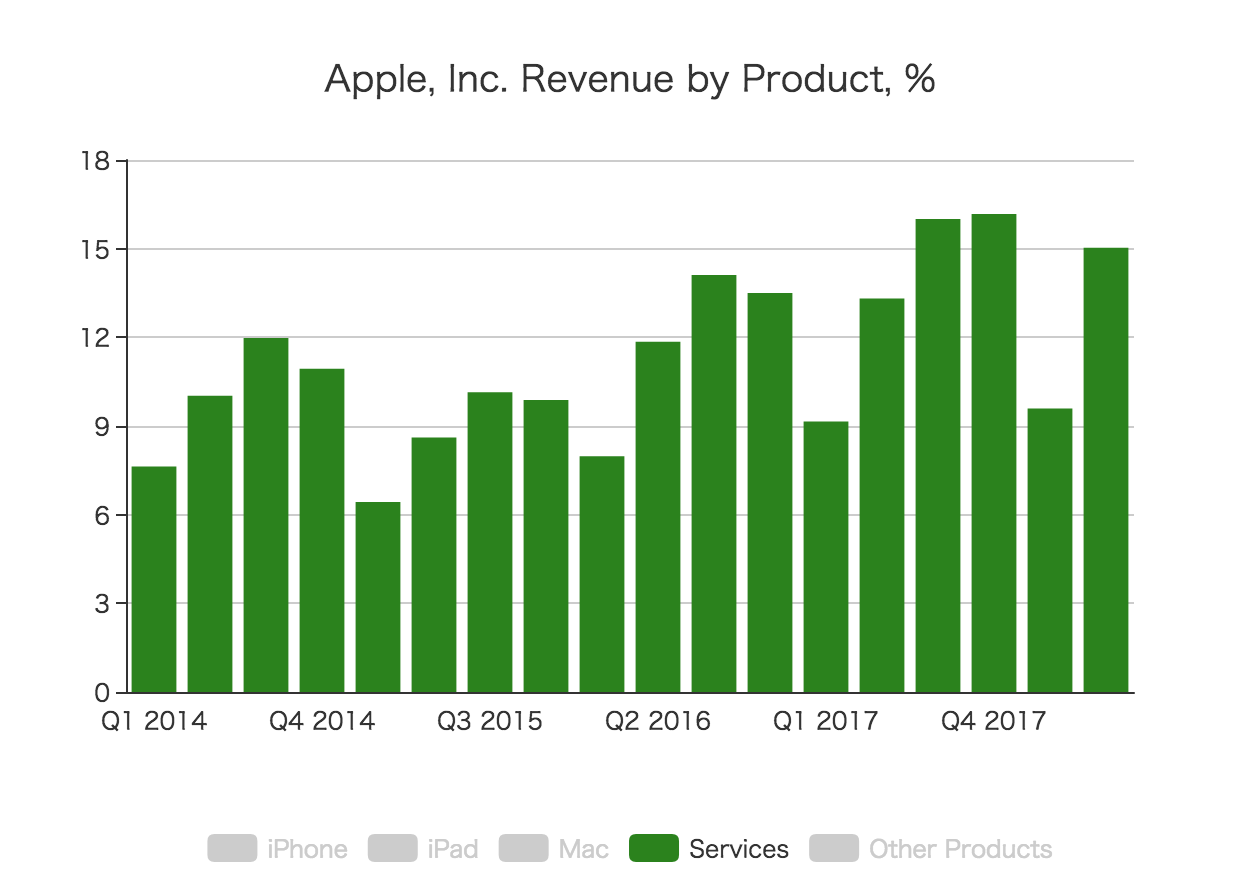

また、この中で一貫した成長を見せてくれているのがサービス売上です。

サービス売上の多くはApp Storeにおける通常30%の課金手数料で、通称「アップル税」とも呼ばれていますね。

四半期でのサービス収益が1兆円近い水準になっているわけですから、ものすごい成長です。

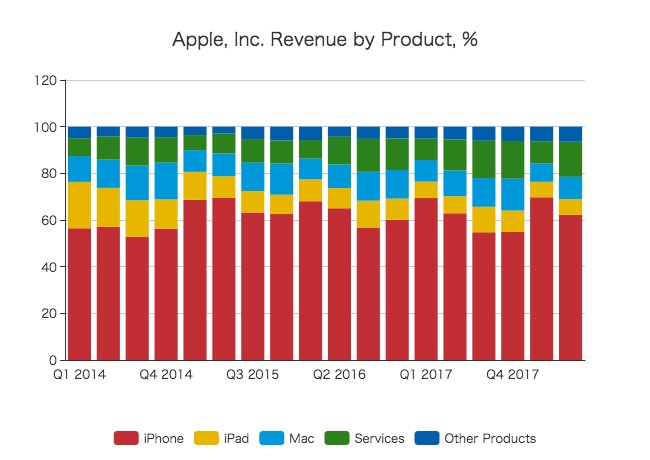

製品ごとの売上比率を見てみましょう。

iPhoneの売上比率は55%から70%の間で推移。直近では62%となっています。

その他、iPadが6.7%、Macが10%前後、サービス売上は10%から15%。

サービス売上の比率は一貫して増加しているかと言えば、そうでもありません。

ハード売上に明確な季節性があるため、Q1には相対的にサービス売上の比率は下がる傾向にあります。

ただ、全体の傾向としてはやはり明確に上昇していますね。今期は年間売上の15%前後をサービス売上が占めることになりそう。

販売台数と平均単価の変化

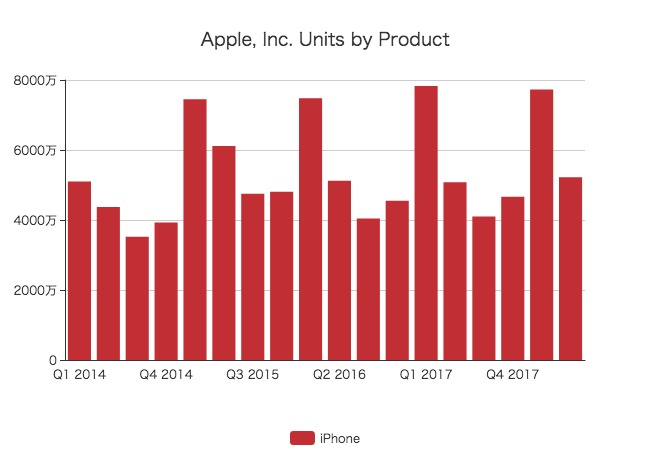

製品ごとの販売台数の変化を見てみます。まずはiPhone。

直近Q1におけるiPhoneの販売台数は今年のQ1には7731万台となっています。

前年同期は7829万台、その前は7478万台。iPhoneXによる価格上昇を考えれば、決して減少しているというほどではありません。

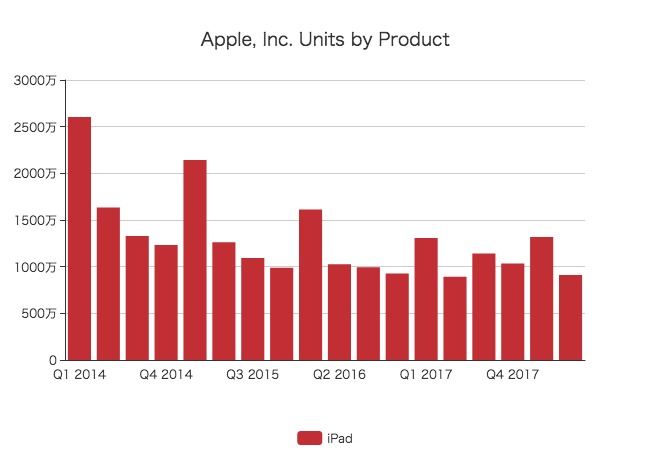

続いて、iPadです。

iPhoneプラスシリーズやiPhoneXなど、iPhone全体の大画面化にともない、iPadの販売台数は減少しています。

新バージョンが発売されるQ1での売上増もさほどではなく、固定ファンが定期的に買っているような形に見えます。

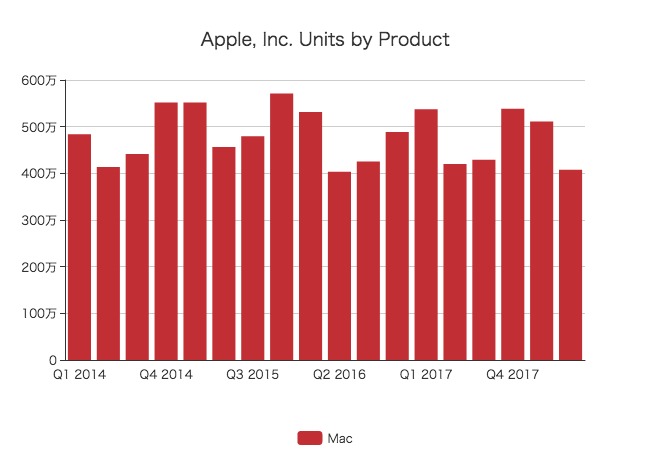

続いて、Macです。

Macの販売台数はこの3年間、一貫して横ばいであることが分かります。

やはりQ1での販売台数の盛り上がりはありませんね。というか、そもそもMacって大きなアップデートがない年もあります。

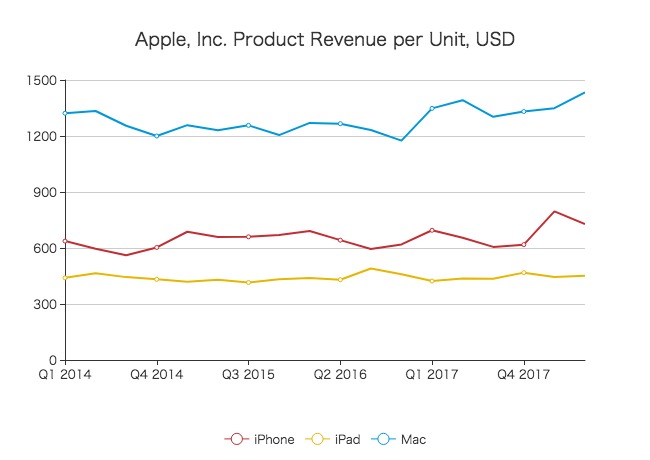

続いて、各デバイスにおける販売単価の推移を計算してみます。

Macは1300ドル前後、iPadは450ドル前後、iPhoneは700ドル前後となっています。

全体として、やはり単価は上昇傾向にあります。

製品ごと売上の前年変化率

最後に、製品ごとの売上変化率を計算してみたいと思います。

その前に、いつどのバージョンが発表されたのかを整理してみましょう。

・iPhoneX:2017年9月12日(The future is here: iPhone X)

・iPhone8/8+:2017年9月12日(iPhone 8 and iPhone 8 Plus: A new generation of iPhone)

・iPhone7/7+:2016年9月7日(Apple introduces iPhone 7 & iPhone 7 Plus, the best, most advanced iPhone ever)

・iPhone SE:2016年3月21日(Apple Introduces iPhone SE — The Most Powerful Phone with a Four-inch Display)

・iPhone6s/6s+:2015年9月9日(Apple Introduces iPhone 6s & iPhone 6s Plus)

・iPhone6/6+:2014年9月9日(Apple Announces iPhone 6 & iPhone 6 Plus—The Biggest Advancements in iPhone History)

やはり毎年9月に発表されるケースが多いですね。iPhone SEは3月に発表されています。

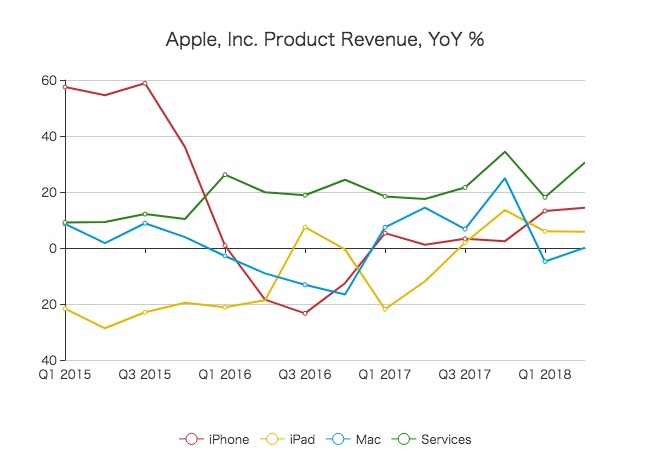

それでは、売上変化率の推移です。

サービス売上が安定して前年から20%前後ずつ成長しています。この成長はここ1、2年で加速しているようにすら見える。

iPhoneの売上は2015年9月期に大きく増えたあと、2016年9月期には反動もあって20%ほど落ち込んでいます。

その後は横ばいになっていますが、やはり今期は10%以上の増収と、ここ3年の中では決して悪くないように見えます。

コスト構造の変化

少なくとも売上という観点から言えば、Appleの業績は悪化しているどころか、史上最高の売上を記録しようとしています。

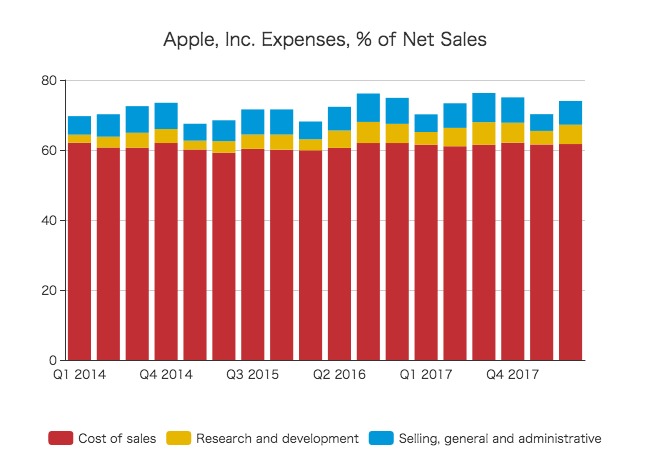

それでは、収益性はどうでしょうか。コスト構造の変化を見てみます。

Appleのコストのほとんどは売上原価(Cost of sales)ですが、その売上に対する比率は61%前後と、この3年間ほとんど変化がありません。

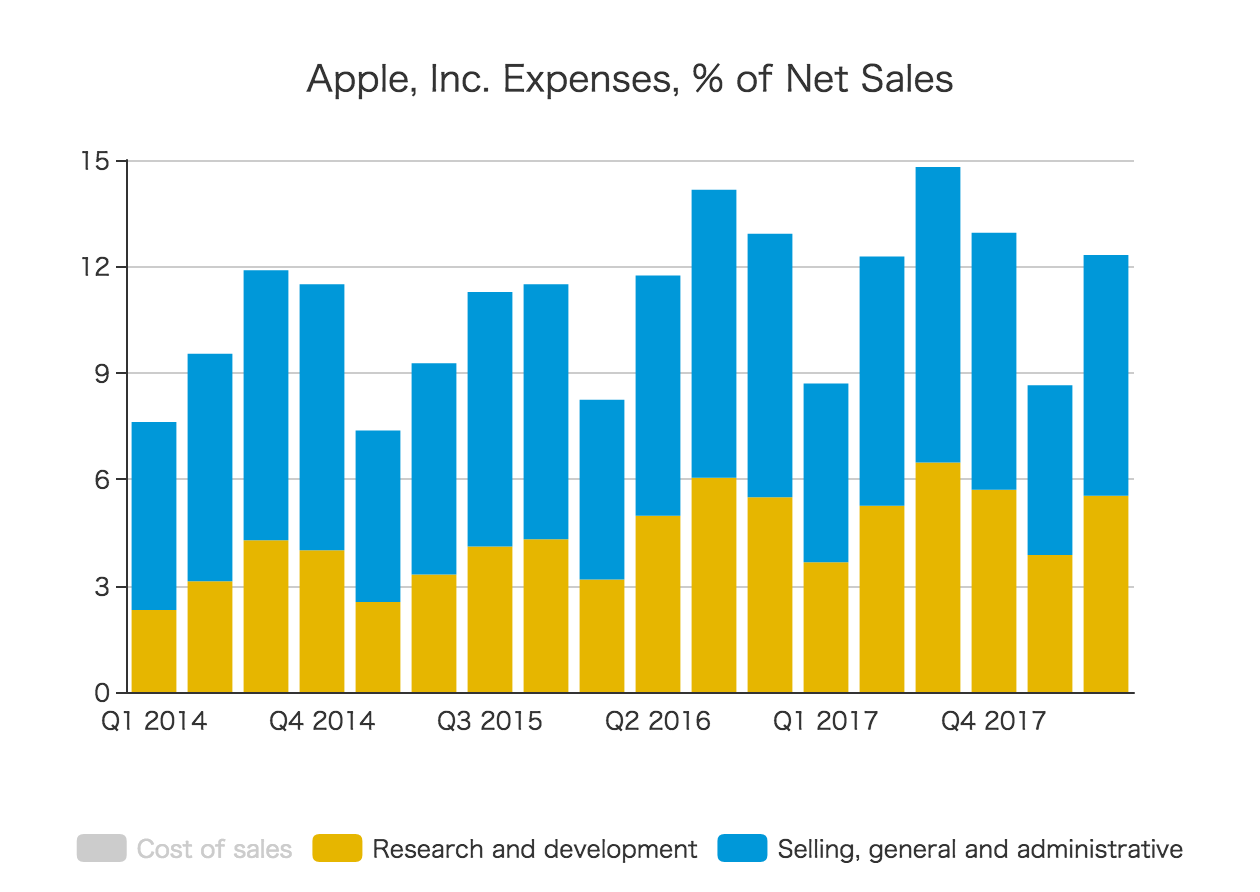

一方、研究開発費と販管費についてはどうでしょうか。売上原価が大きくて分かりにくいため、売上原価率を外して見てみます。

研究開発費(Research and development)は3%から6%程度。

開発者の人件費など、多くが固定費ですから、売上が減少するQ1には(割合として)低くなり、Q3には高くなるという傾向があります。

こうして見ると、販売管理費(Selling, general and administrative)は売上に対してほとんど横ばいですが、研究開発費の割合は少し上昇していることが分かります。

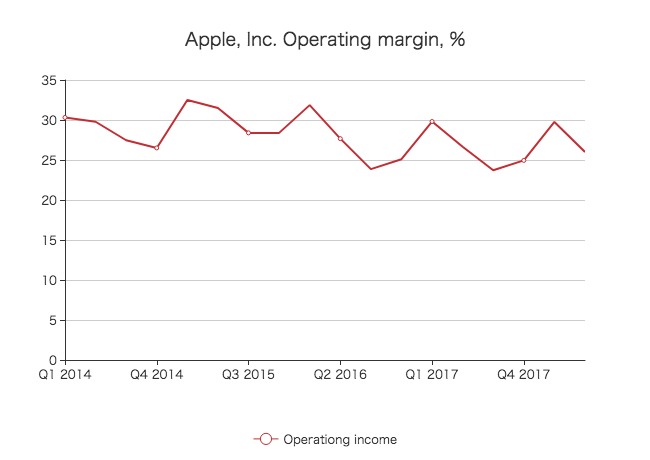

営業利益率の推移も見てみます。

営業利益率は30%前後で推移していたのが、20%台後半へと低下しています。

Appleのコスト構造が変化したことで、営業利益率が低下しているというのは紛れも無い事実です。

しかし、それはあくまでも研究開発費を増やしているのが理由であり、iPhone Xの販売や収益性とは直接関係がありません。

むしろ、売上原価率が変化していないことから「iPhone Xの収益性が低い」ということは考えにくいと言えます。

冒頭に引用した記事では、「iPhone Xの出荷台数は今後大きく減らされ、生産停止になる」と言われています。

仮に生産停止になったとしても、一台15万円もするスマートフォンを買う人がかなりの数いる、ということが証明されただけでも、今後につながるトライと言えるのではないでしょうか。