日本企業の通期決算シーズンがやって参りました。

今週は早くも200社以上の決算が発表されているので、週末も使いつつ、気になる企業の決算を一通りチェックしていきたいと思います。

今回取り上げるのは、「Gunosy」「UUUM」「ロコンド」の3社です。

Gunosy:「グノシー」のアクティブユーザー減も、新規事業やアドネットワーク売上が伸長

まずはニュースキュレーションアプリ「グノシー」などを展開するGunosyから。

期末は5月なので、今回は3Qの決算です。

【Gunosy】平成30年5月期 第3四半期決算短信〔日本基準〕(連結) https://t.co/BTHAkapVvM

— 決算短信bot (@tanshin_bot) 2018年4月13日

売上高78億7800万円(前年比+40.1%)

営業利益13億7000万円(前年比+26.2%)

営業利益率17.39%

3Q時点での累計売上は79億円弱で、前年から40%増という高成長を維持しています。

収益の過半を占める「Gunosy Ads」が2016Q1以来はじめてQonQで微減。14億7600万円の売上をあげています。

アドネットワーク売上は相変わらず伸び続け、四半期での売上が初めて10億円を超えています。

「Gunosy Ads」の売上減少の理由は、アプリ「グノシー」のアクティブユーザー数が減少したためとのこと。

「その他」売上は、子会社「ゲームエイト」の成長によりQonQで36%の成長です。

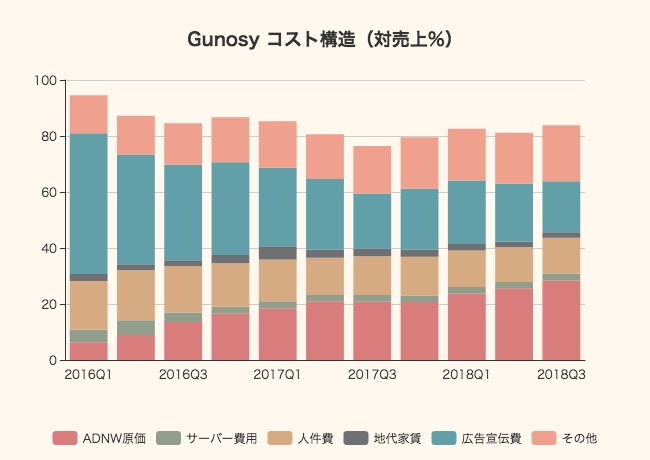

コスト構造の変化

続いて、Gunosyのコスト構造の変化を見てみます。

アドネットワーク売上の増加とともに、アドネットワーク関連の売上原価率が上昇しています。

その他にはそれほど大きな変化はみられませんが、広告宣伝費を前の四半期(5億6200万円)から5億400万円と、6000万円近く減らしています。

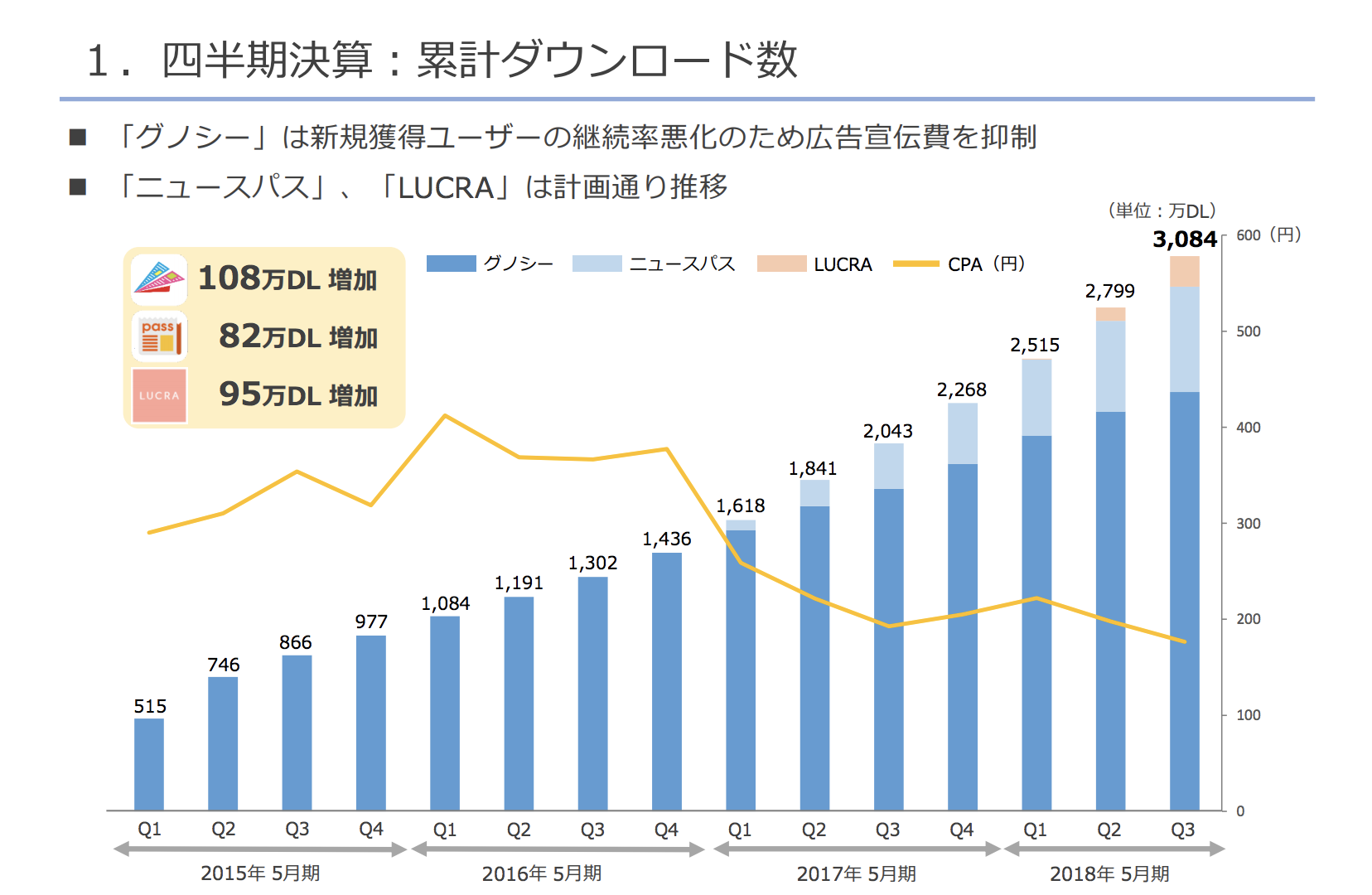

「グノシー」は、新規獲得ユーザーの継続率が悪化したとのことで、そのために広告宣伝費を抑制しているとのこと。

「グノシー」単体でのアクティブユーザー数は減少に転じたとのことですが、ニュースパスやLUCRAを含めた全体での数値は上昇を続けています。

グラフを見ると、特にLUCURAの成長が著しいですね。

前年同期から34%の増加、前四半期から2%の増加。

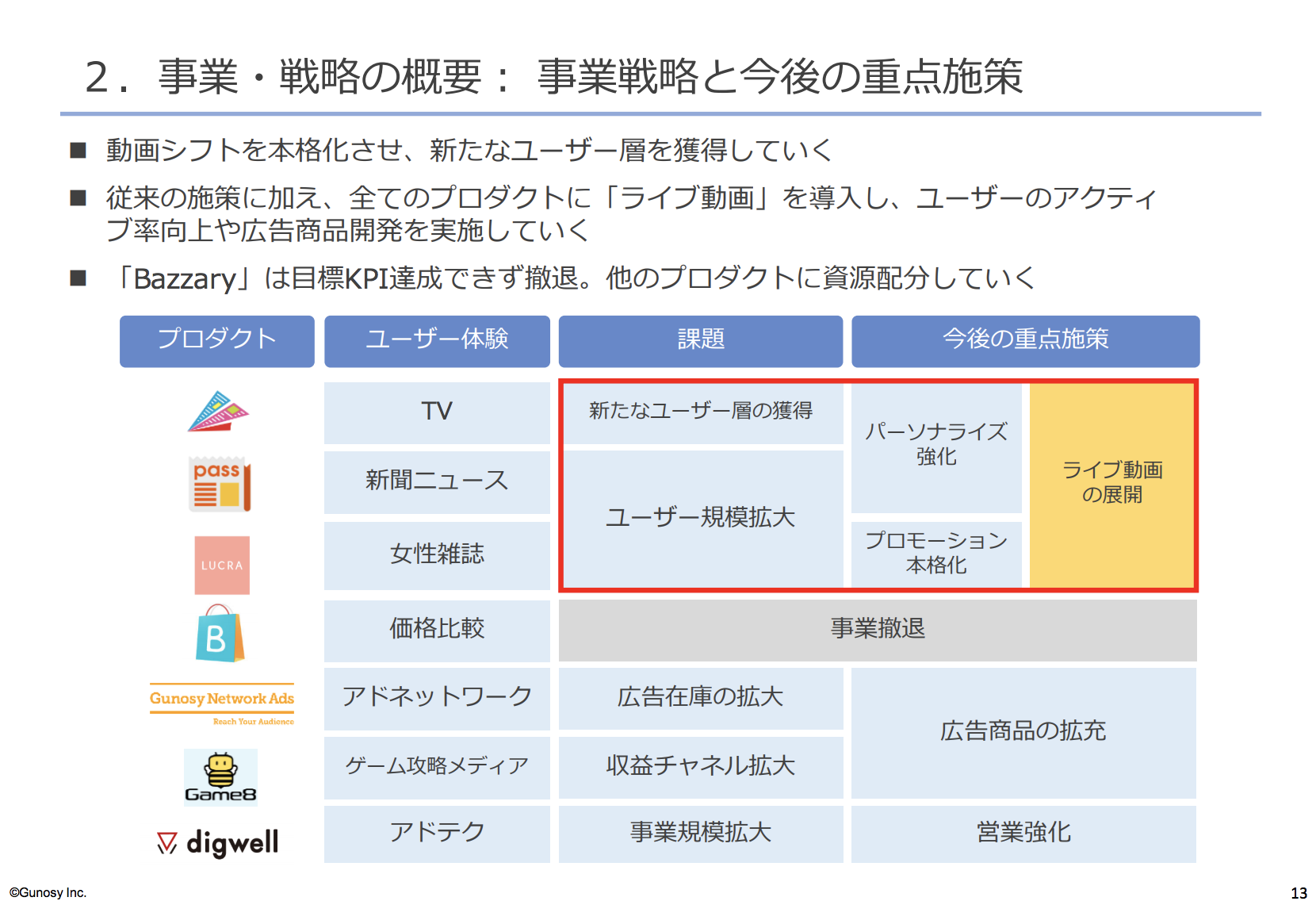

チェックしている方はご存知かと思いますが、「グノシー」では今年からライブ動画への注力を開始しています。

「グノシー」でライブ動画番組が2月24日スタート、クイズとエンタメトークから

「メタコマース」として注目されていたBazzaryは撤退し、他の事業に集中するとのこと。

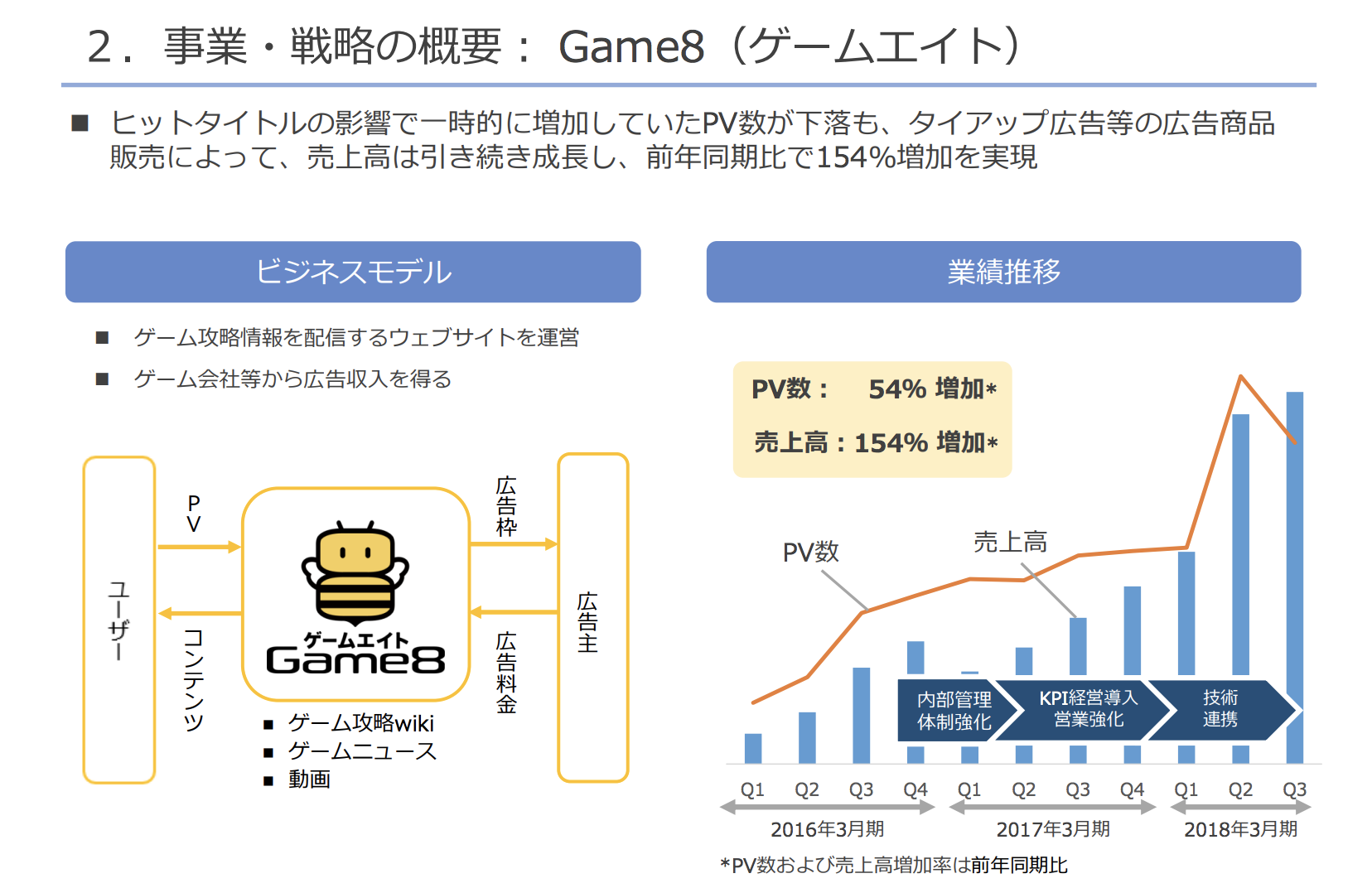

今後、もう一つの柱となっていくことが期待される「Game8」は、PV数で前年から54%増、売上では154%増という高成長が続いています。

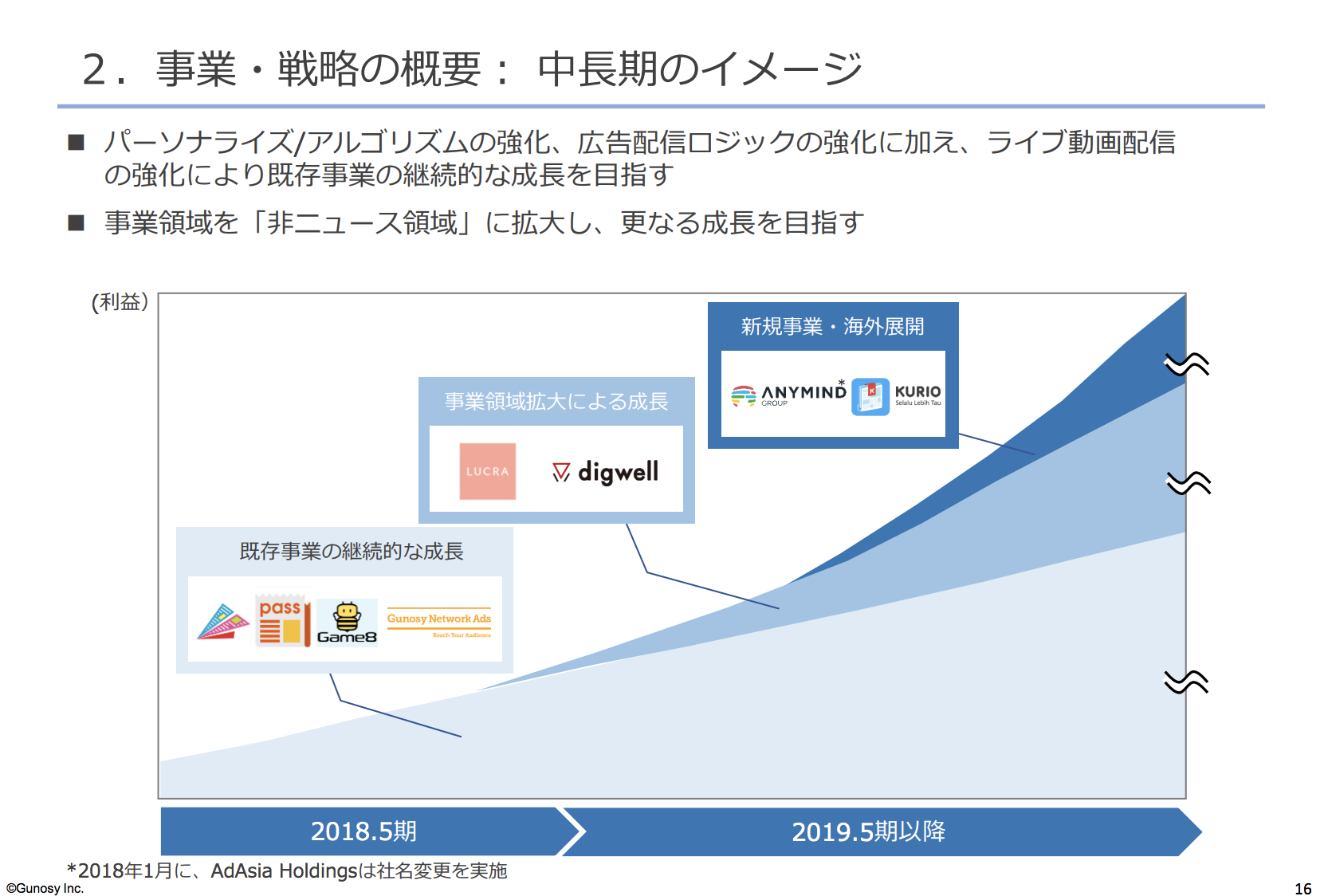

来期以降は女性向けアプリ「LUCRA」や、スマホに特化したアドネットワーク「digwell」の収益化も期待され、ニュース以外の領域への進出を本格化するようです。

Gunosyの財政状態も見ておくと、総資産112億円のうち現預金が79億円あり、非常にキャッシュリッチです。

UUUM:自社サービスが急成長、「青鬼」は500万ダウンロード突破

続いて、YouTuberのマネジメントなどを主軸とする「UUUM」。こちらも3Q決算ですね。

【UUUM】平成30年5月期 第3四半期決算短信〔日本基準〕(連結) https://t.co/45HH6WOfuZ

— 決算短信bot (@tanshin_bot) 2018年4月13日

売上高79億6700万円(前年比+69.9%)

営業利益4億5900万円(前年比+10.6%)

営業利益率5.76%

売上は前年から70%成長と爆発的に伸びていますが、営業利益は10%の増加のみとなっています。

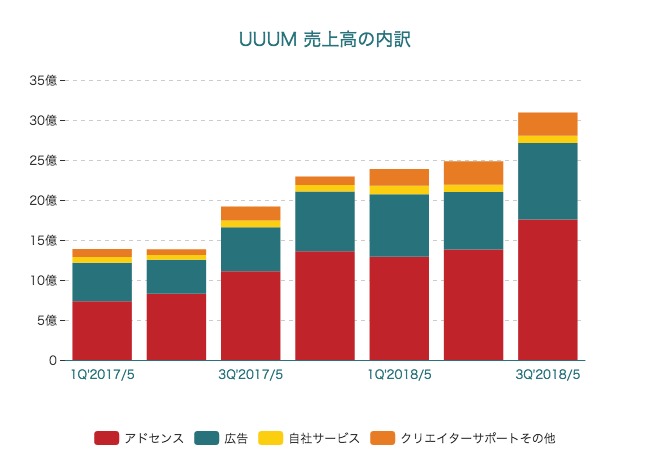

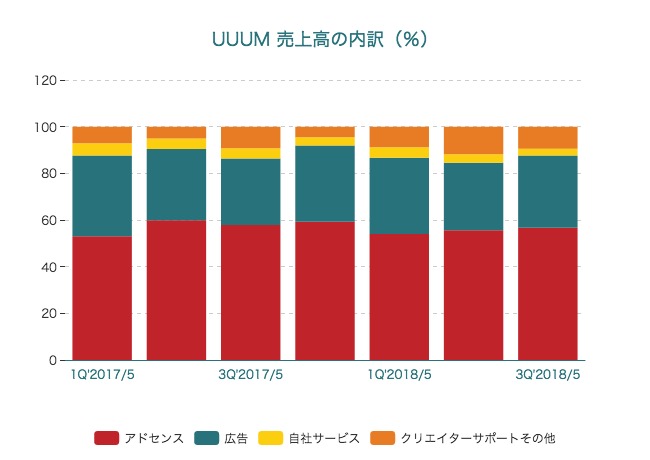

四半期売上の内訳を見ると、アドセンス(Google)が17億5500万円と、全体の56%を占めています。

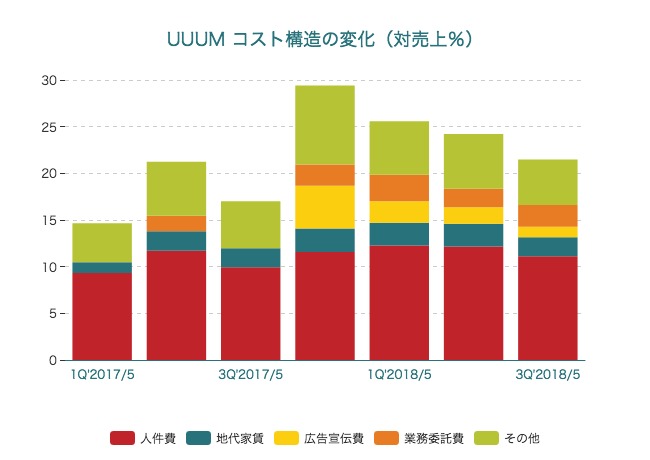

利益率悪化の要因はなんなのか、コスト構造の変化を計算してみます。

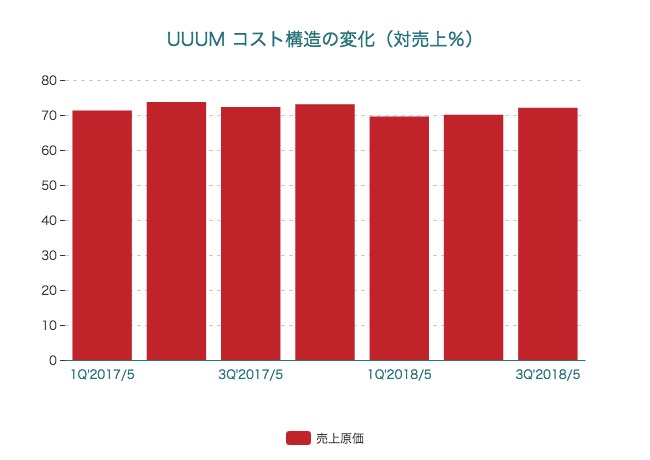

売上原価率は72%と、それまでの数字と比べて大きく上昇していることはありません。

一方、販管費は広告費や人件費、業務委託費などが大きく増加し、販管費全体は売上に対して20%以上を占めています。

売上原価率が70%以上あるので、これだけで営業利益率は10%を割ってしまいます。

今期は、新規事業に関連する費用が増加したとしています。

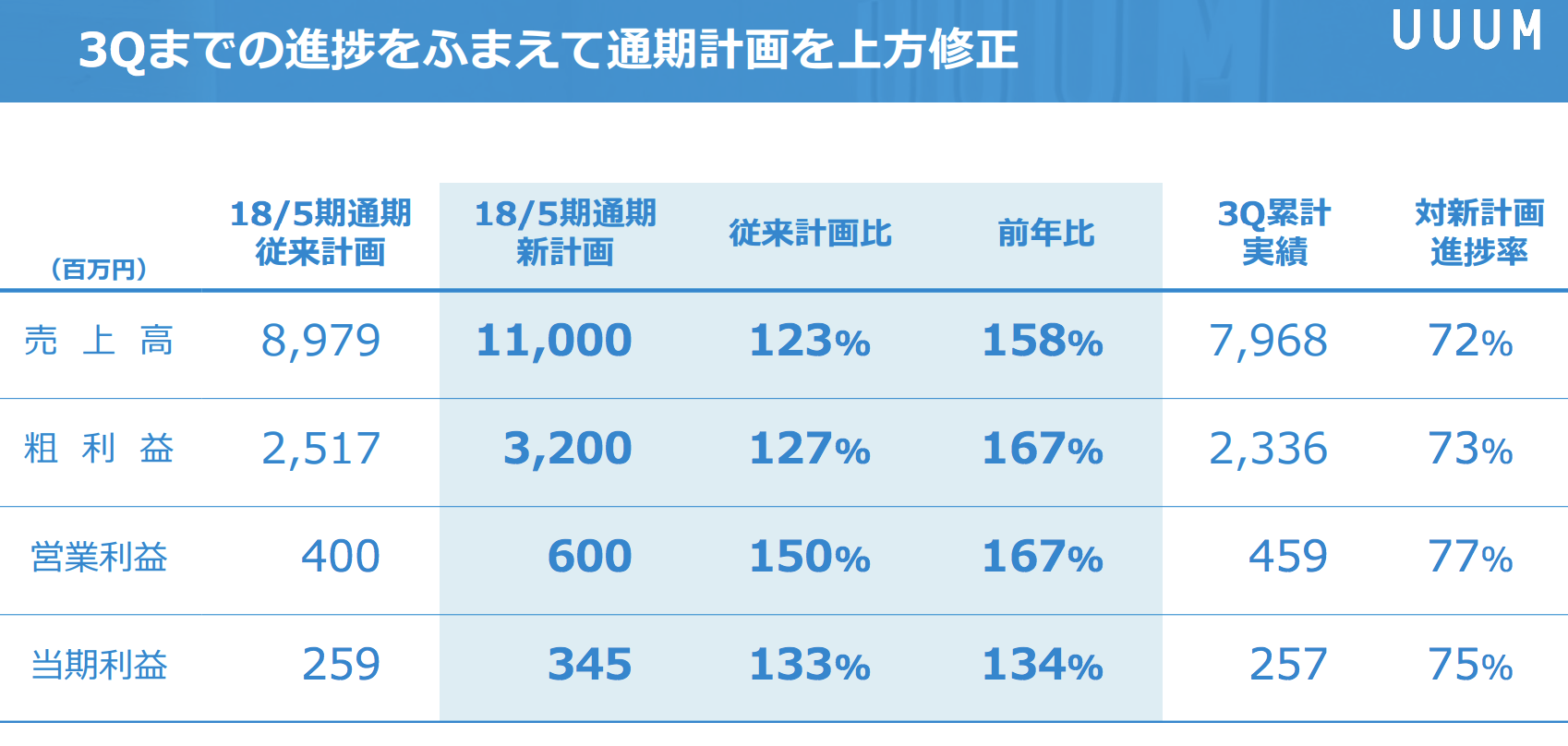

ただ、通期計画と比べると業績は順調に推移しており、大幅な上方修正を発表しています。

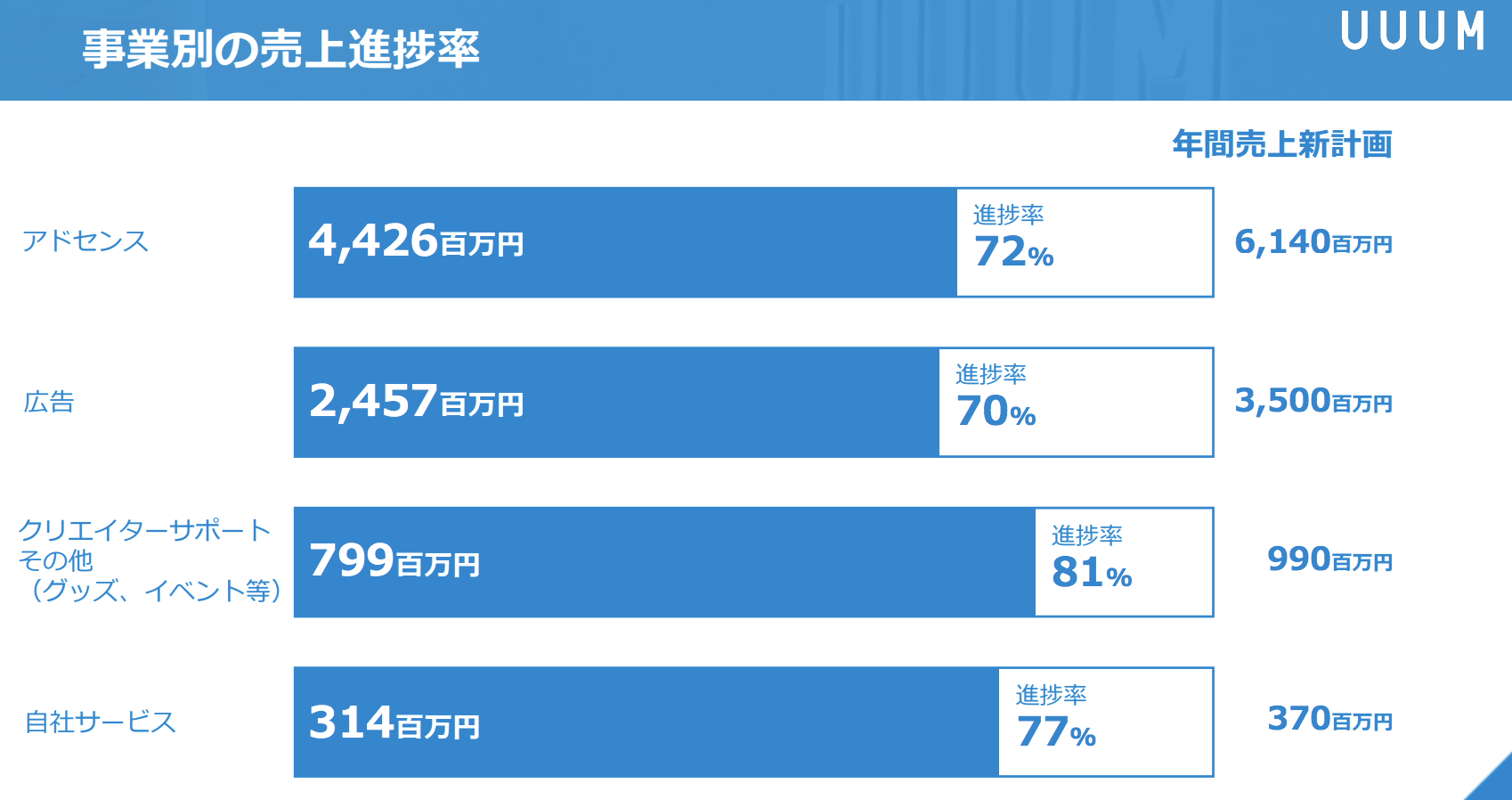

メインの収益源であるアドセンスと広告は、年間新計画のペースには追いついていませんが、クリエイターサポート事業と自社サービス事業はかなりハイペースで進捗しているようです。

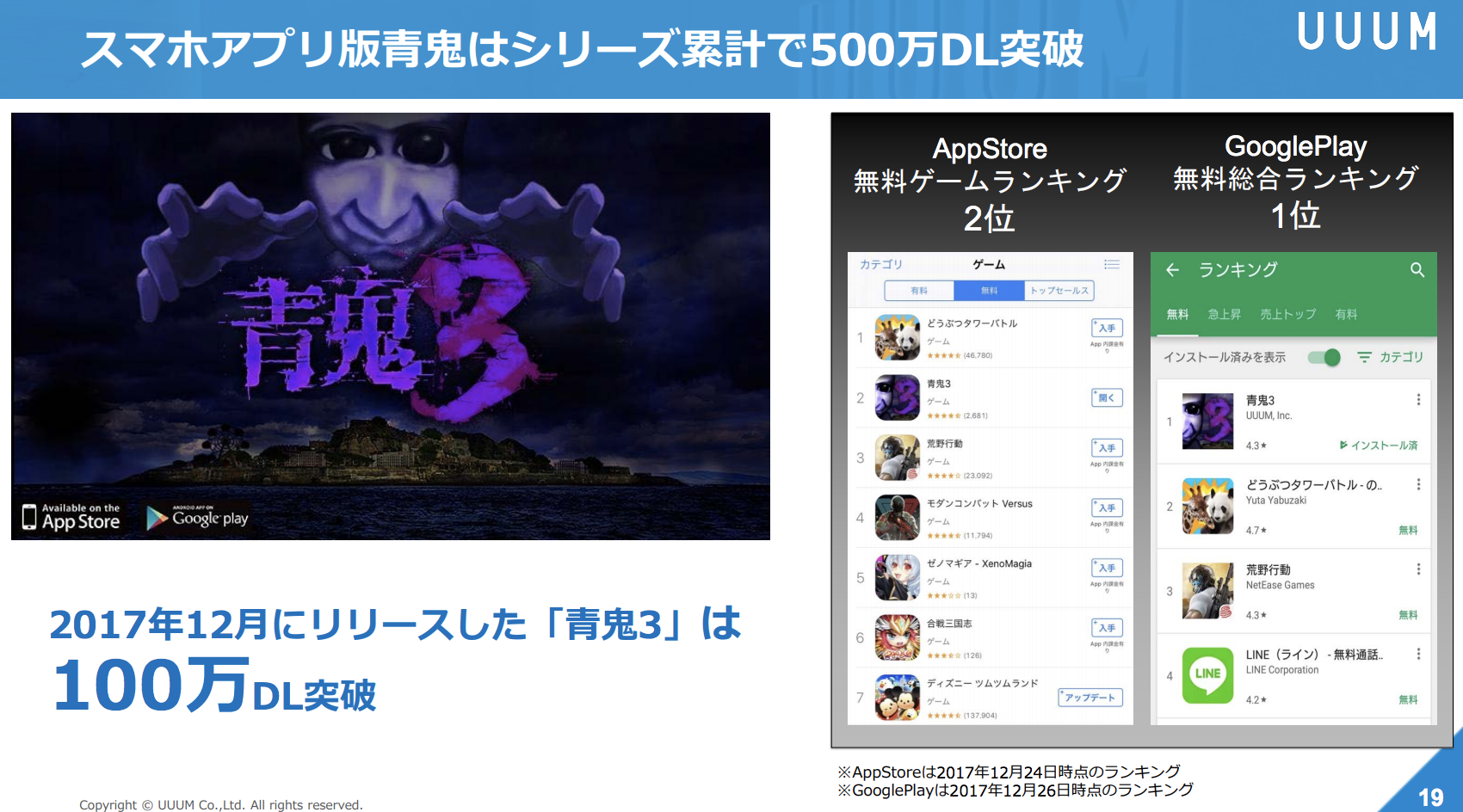

中でも、スマホアプリ版「青鬼」は累計で500万ダウンロードを突破。

クリエイターのイベントでも4410名を動員し、リアルイベントでの収益化も進んでいるようです。

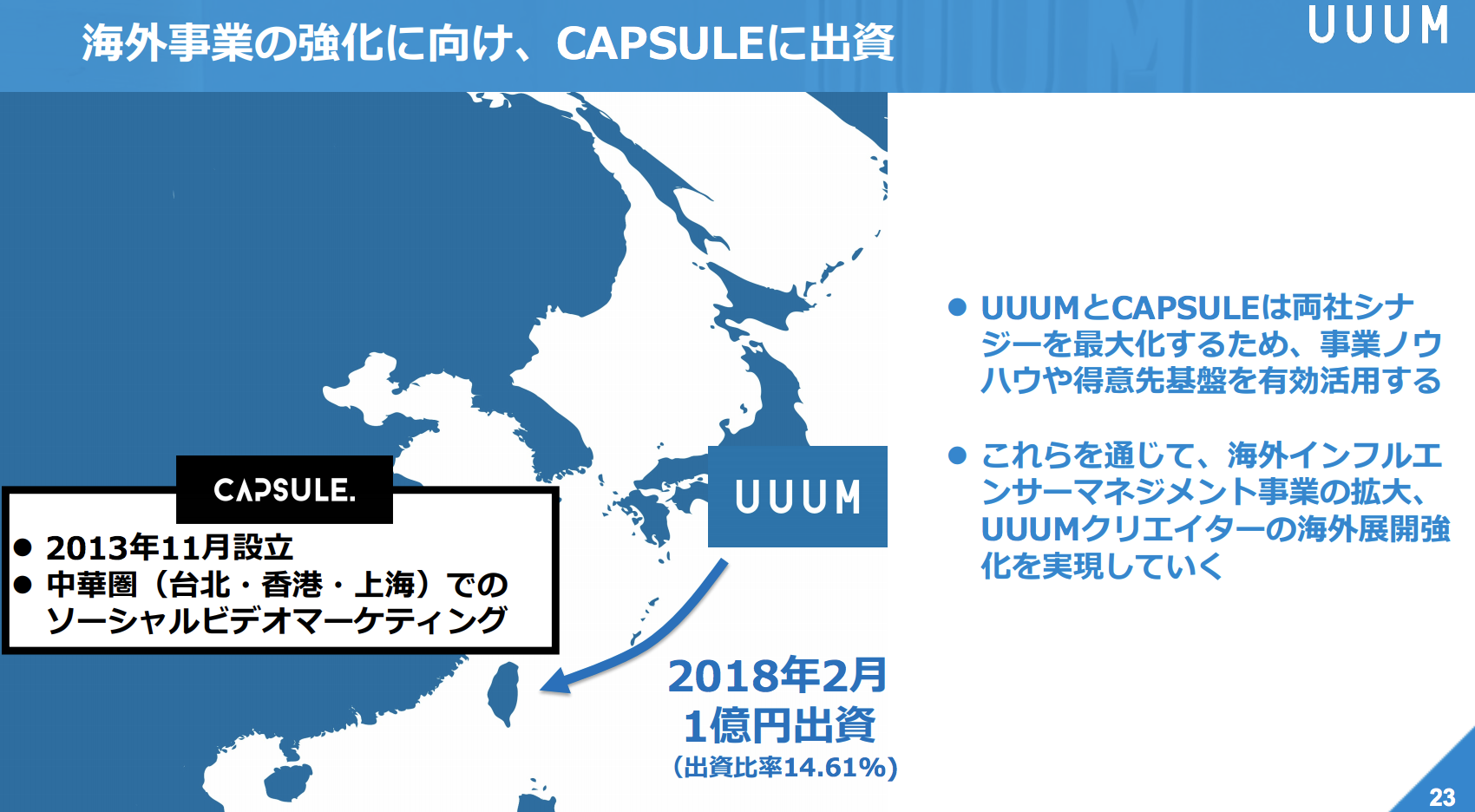

台北や香港、上海でYouTuberなどのインフルエンサーマーケティング事業などを手掛ける「カプセル」にも出資を行なっています。

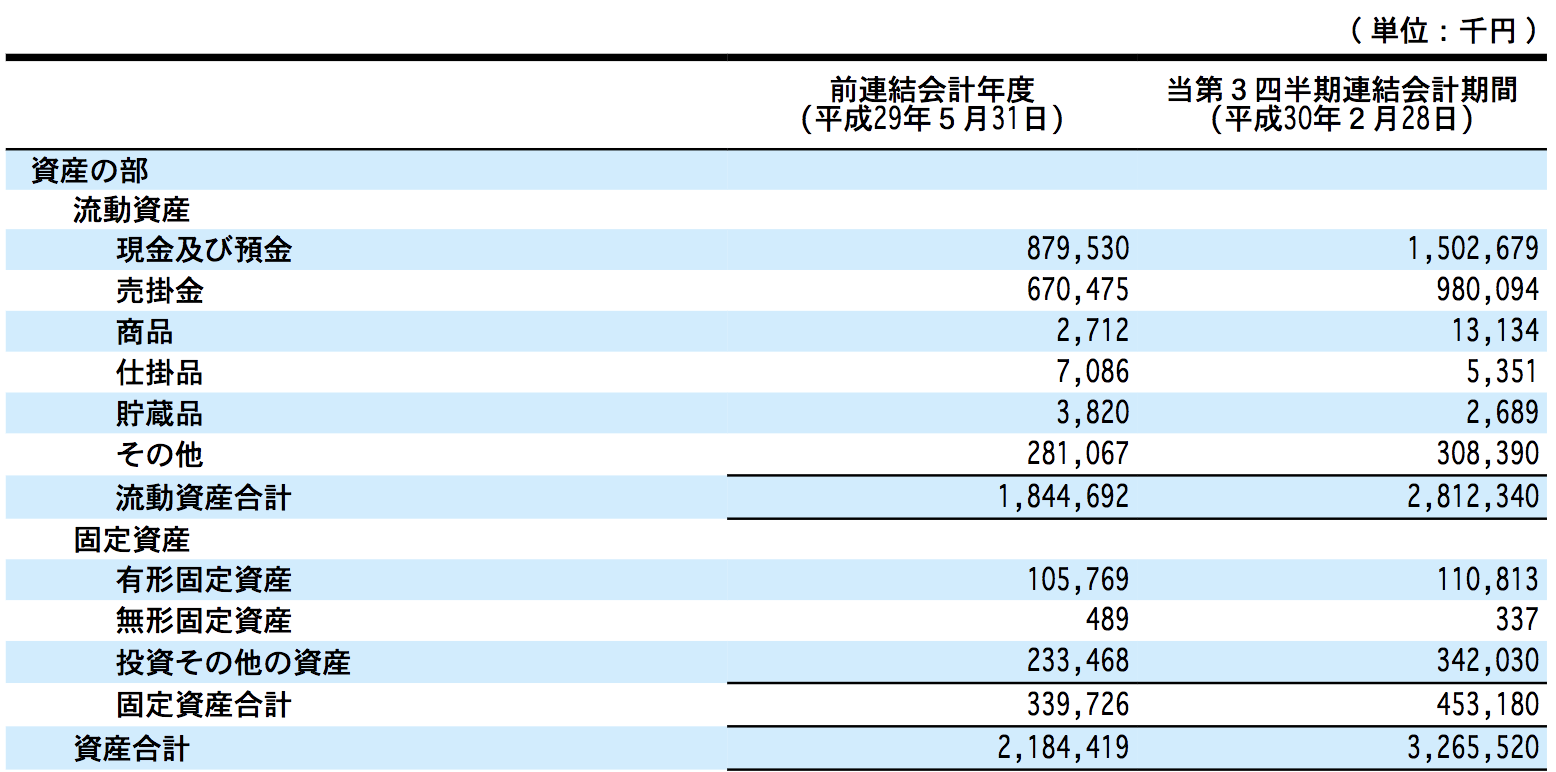

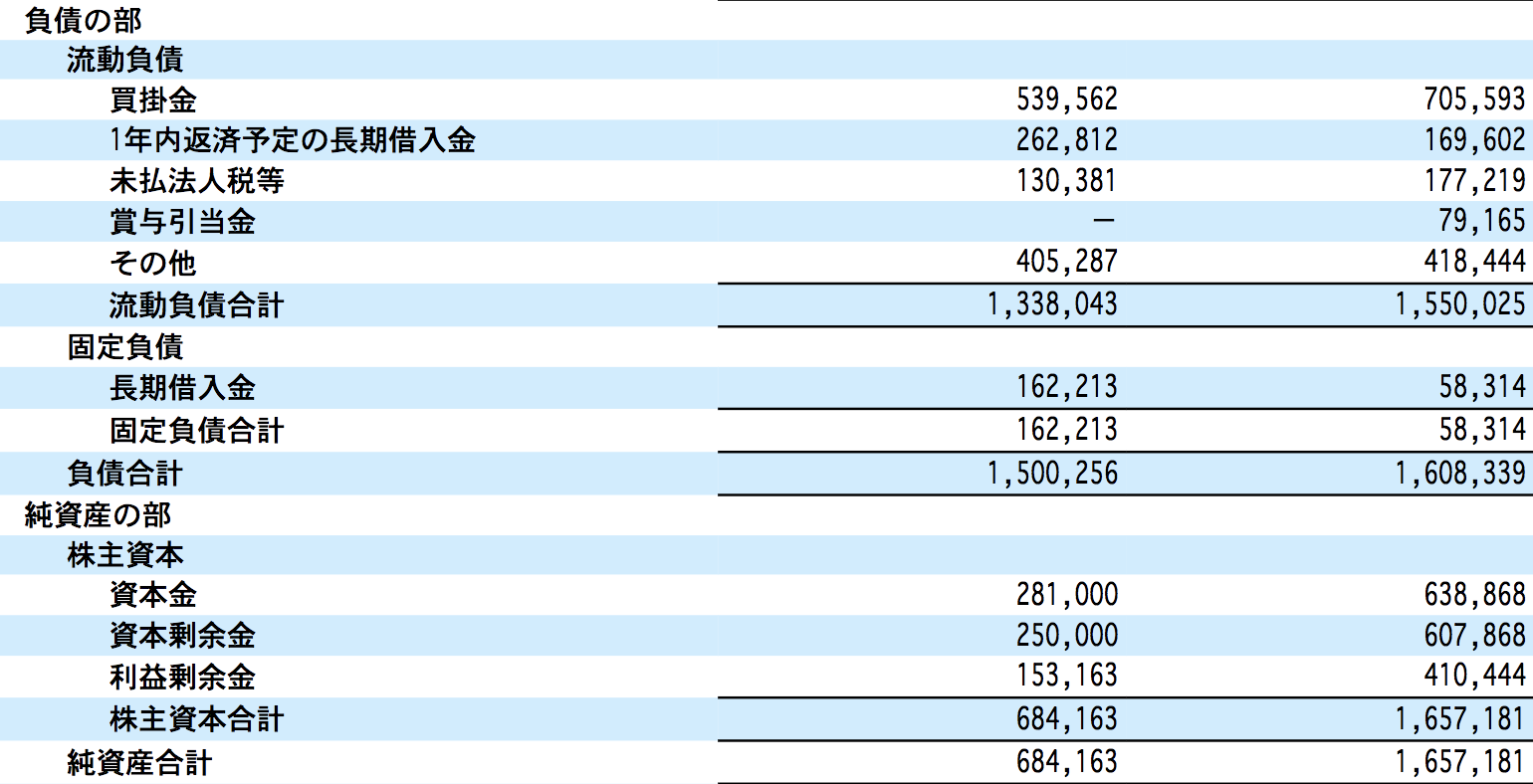

UUUMも財政状態をチェックしておきましょう。

総資産は32.6億円あり、そのうち現預金が15億円。

借入金が合計で2.3億円ほど。

現在のUUUMの時価総額は316億円。

ロコンド:10億円赤字を踏む中期経営計画を発表

続いて、靴のEC事業を展開する「ロコンド」の通期決算です。

【ロコンド】平成30年2月期 決算短信〔日本基準〕(非連結) https://t.co/6uJd7z9dAE

— 決算短信bot (@tanshin_bot) 2018年4月13日

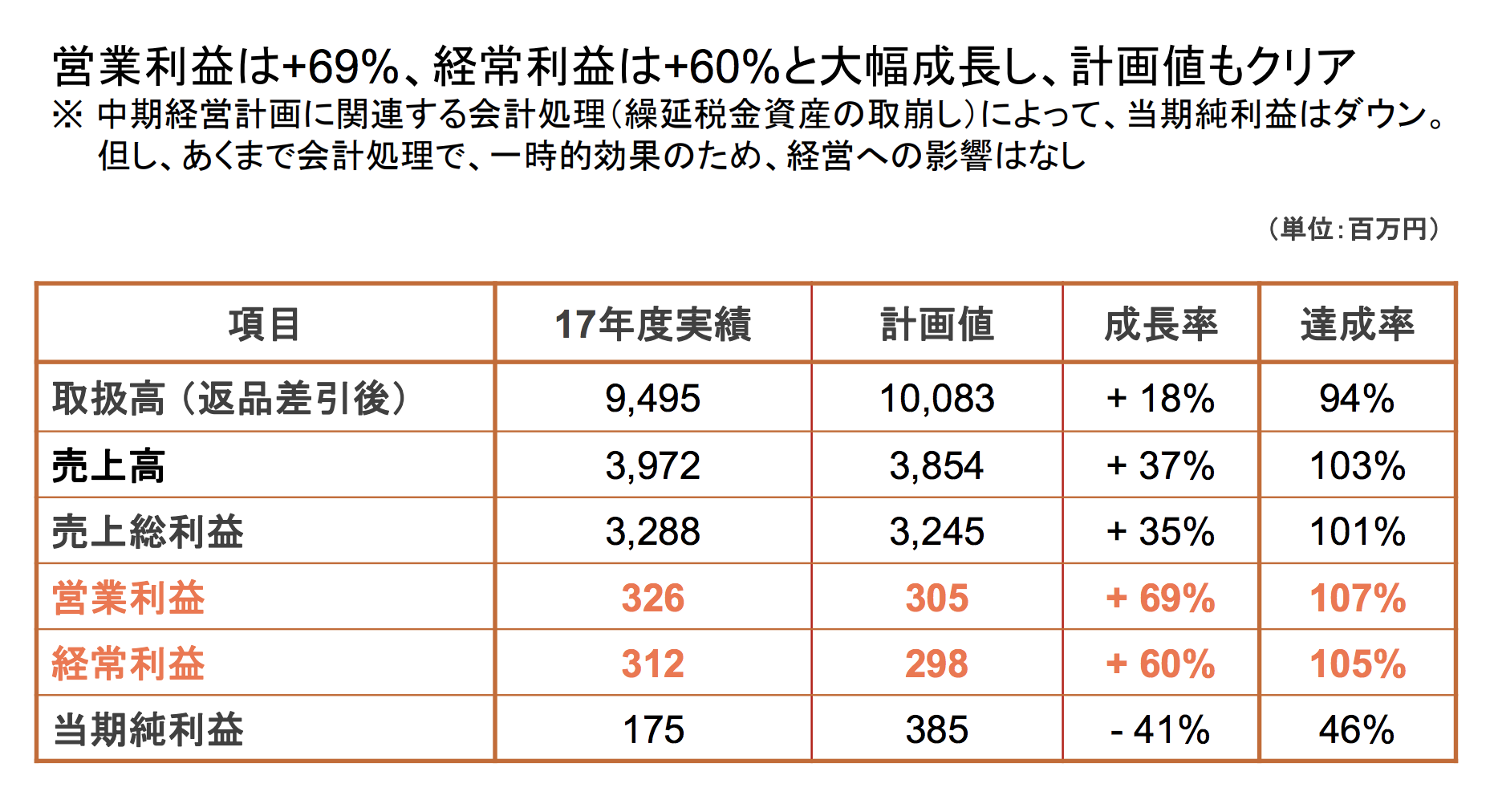

売上高39億7200万円(前年比+37.3%)

営業利益3億2600万円(前年比+68.9%)

営業利益率8.21%

売上高は40億円と、前年から37%の高成長です。営業利益に至っては69%もの成長。

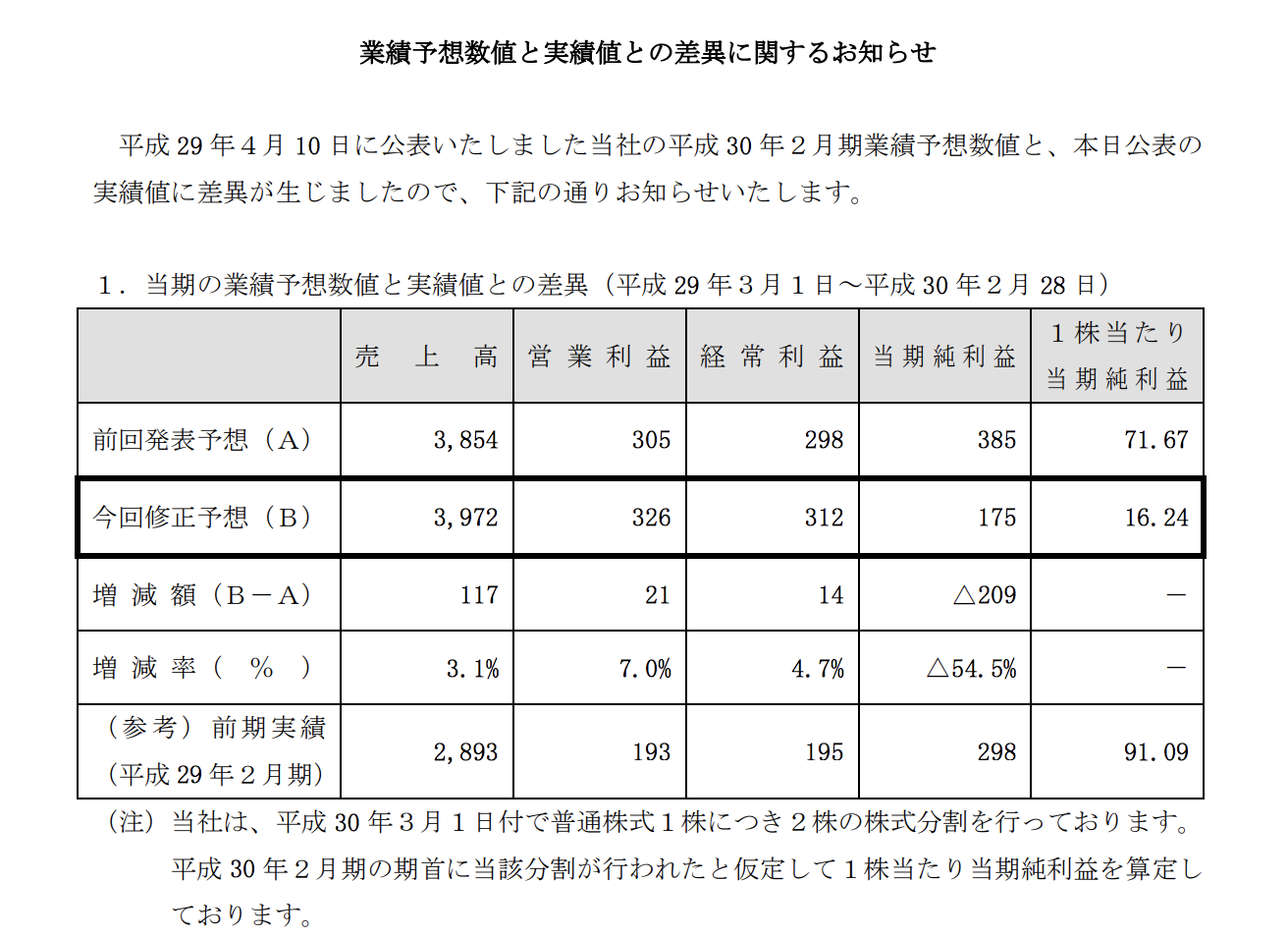

おそらくドヤっているものと思われますが、業績予想数値と実績の差異に関するリリースを出しています。

純利益だけが目標の半分ほどの水準となっていますが、この理由としては「来期以降積極的に広告への投資を行うので、繰延税金資産1億円を取り崩したため」とのこと。

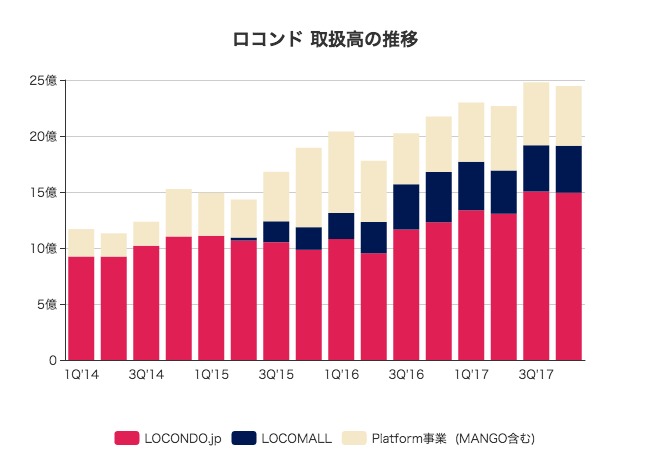

最も重要な指標である、取扱高の推移を見てみましょう。

この3年で右肩上がりに増加し、直近で25億円近くに到達しています。

そのうち、メインのLOCONDO.jpは15億円ほどで、LOCOMALLが4.2億円、プラットフォーム事業が5.3億円となっています。

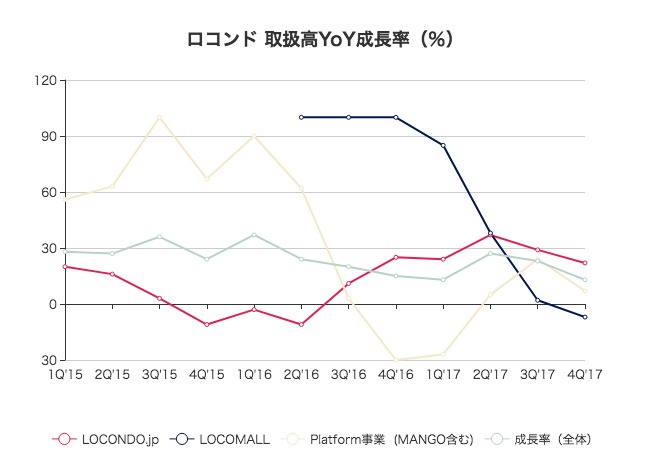

取扱高の前年成長率をサービスごとに見てみます。

男性向けのLOCOMALLは最初は勢いがありましたが、今期に入ってから急速に成長が衰えています。

Platform事業も一貫して成長しているとは言い難い状況。

その一方、メイン事業「LOCONDO.jp」の成長率が盛り返しており、30%前後という高い水準に達しています。これはCM効果もあったのかもしれません。

そして、取扱高の成長以上に、売上と利益がどちらも改善しています。

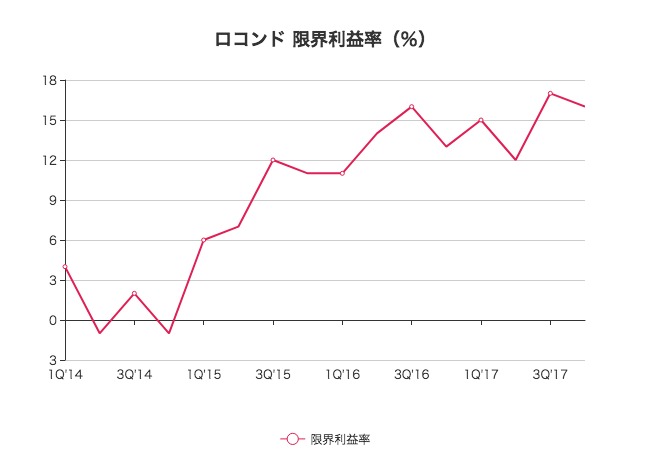

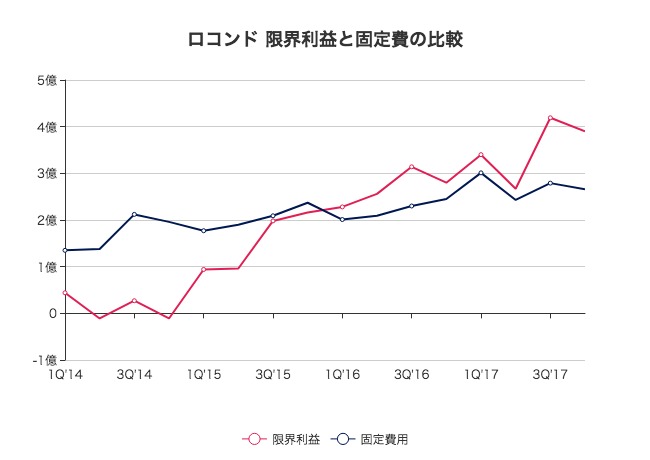

収益性が向上している大きな理由は、「限界利益率の向上」です。

2015年度は「そもそも黒字化できんの?」という状態でしたが、今期に入ってからは15%前後という限界利益率を保っています。

限界利益とは、「売上高から変動費を引いた利益」のことで、損益分岐点の分析などに使われる指標です。

要するに、限界利益が固定費よりも大きければ、営業黒字になるということです。

2016年度Q1以降は、限界利益が固定費を超えています。

その後、思ったよりも収益性が上がっているということなので、これは大きなポジティブ要因です。

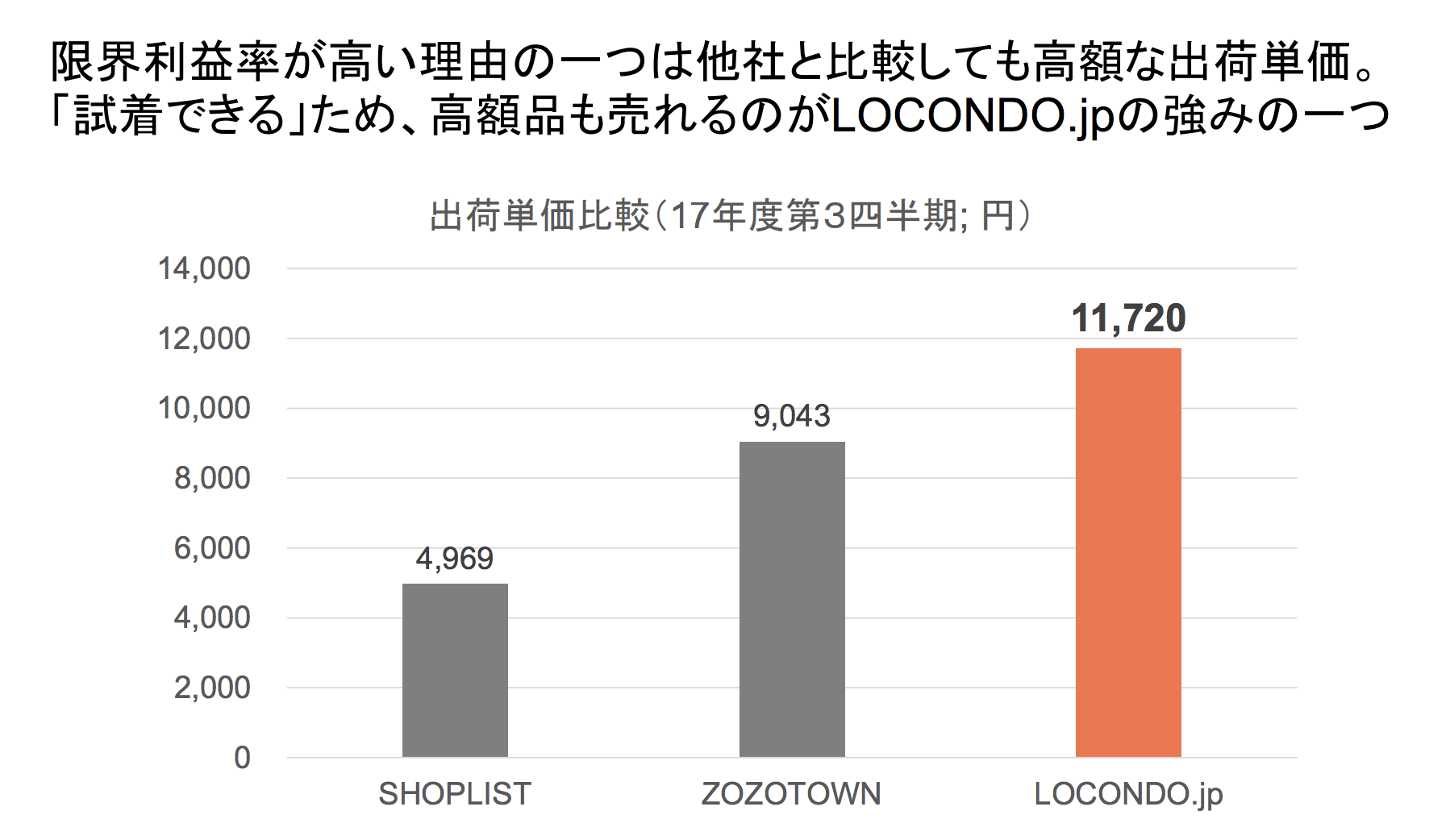

限界利益率が上がった理由として、出荷単価が他社と比べて大幅に高いことを挙げています。

原因は「試着できるため」としています。(客層の違いもありそうな気がするが。。)

ロコンドの中心となる商品ジャンルは「靴」と「バッグ」なので、Tシャツなども含まれる一般的なアパレルECよりも単価が高くなるのは確かです。

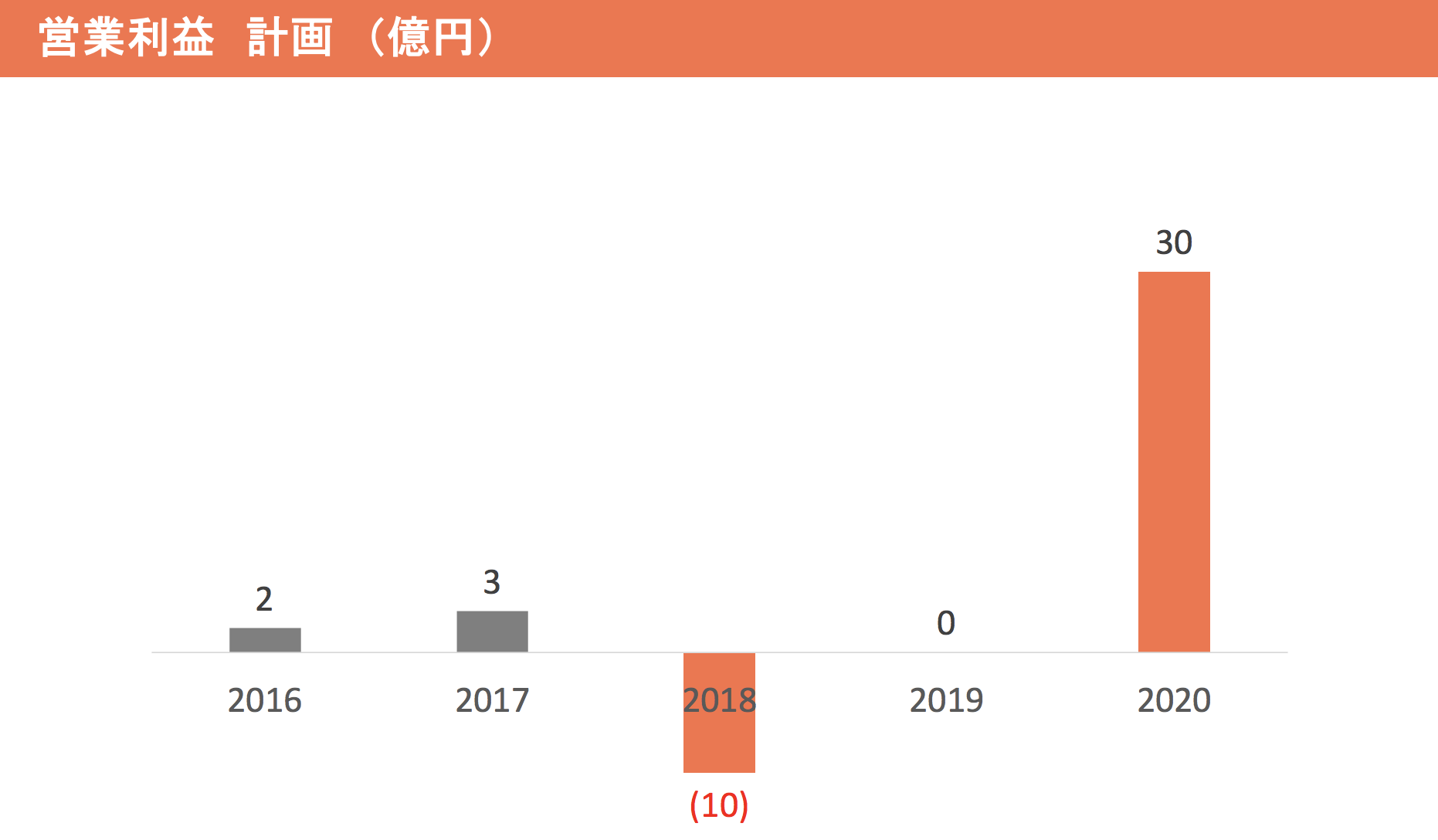

さて、今回のロコンドの決算発表で一番のサプライズだったのは今後の計画です。

なんと、来期に10億円の赤字を踏むことを発表しています。

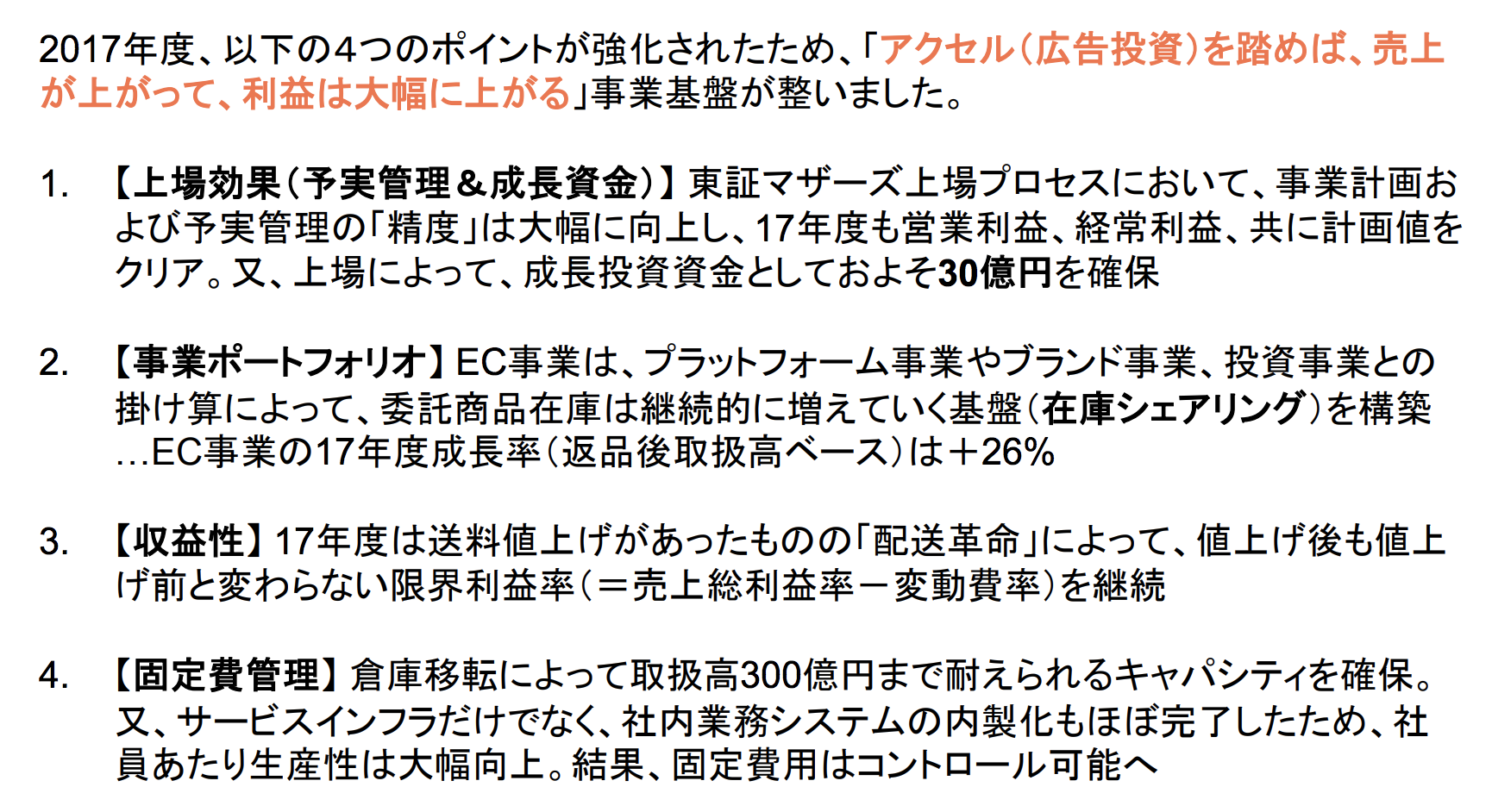

理由としては、2017年度の取り組みの中で「アクセル(広告投資)を踏めば、売上 が上がって、利益は大幅に上がる」事業基盤が整ったと主張しています。

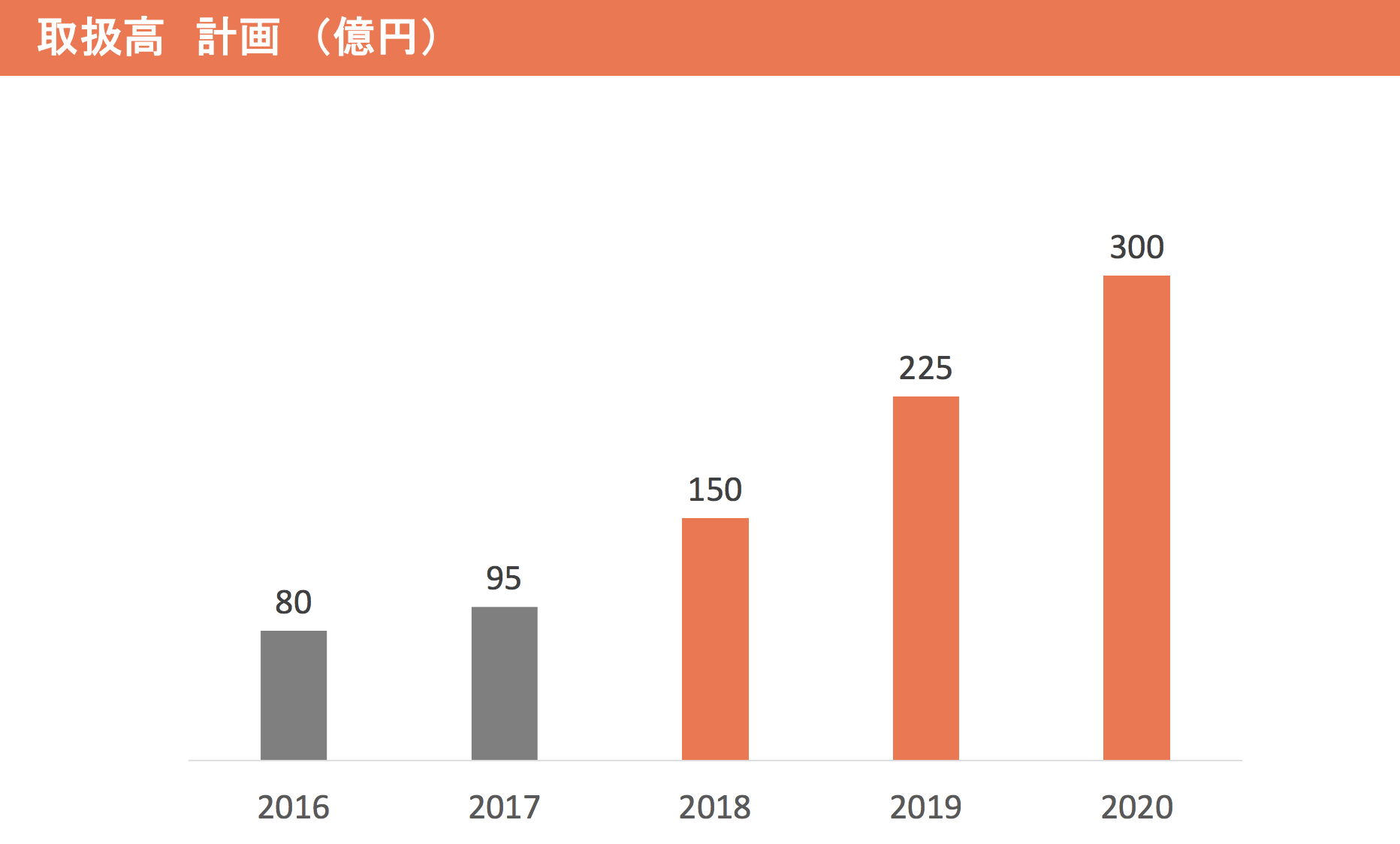

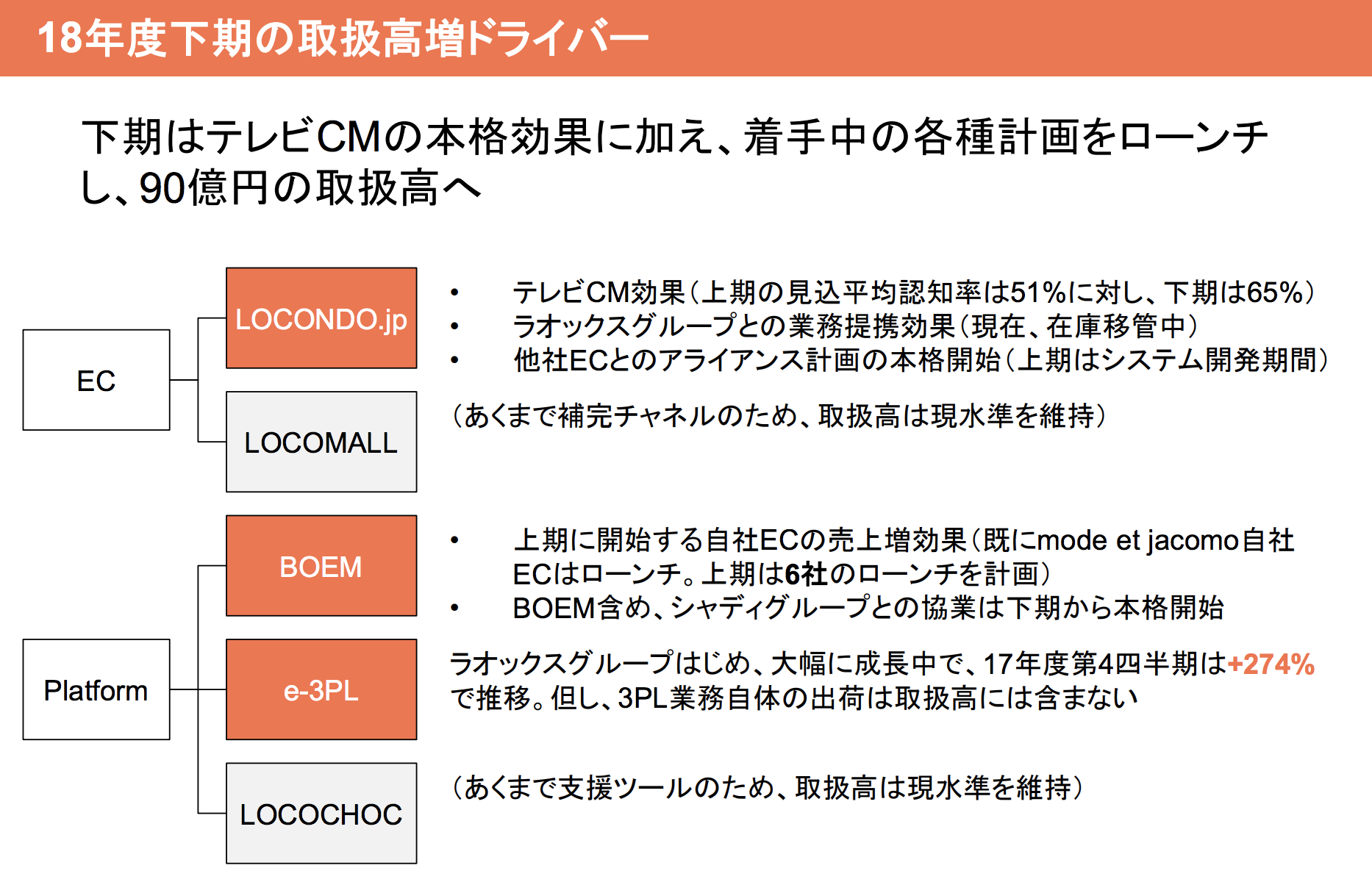

今後は、ウェブとテレビを中心に広告投資を強化していくことで、2018年度の取扱高150億円、2019年度には225億円、2020年度には300億円を計画。

あえて常識的に言えば、「あまりに楽観的な計画だな」という印象は否めません。一般的に、成長率は下がっていくのが通常です。

ただ、スタートトゥデイの前澤氏が「ロコンドって何ですか?」とツイートしたように(若干ネタっぽいけど)、ロコンドの知名度自体、まだ伸び代があるのは事実だと思います。

より重要なことは、ロコンド自体に年間300億円の取扱高を達成できるだけの市場ニーズがあるか?ということです。

それがあるなら、広告アクセルを踏むことによって加速することは可能なはず。

今後は、LOCOMALLやLOCOCHOCなどの補完的事業は現状維持とし、メイン事業の「LOCONDO.jp」に集中する予定のようです。

オンライン・マーケットプレイスという事業の性質を考えれば、下手に事業ポートフォリオを組むより、その方が良さそうです。

ロコンドについてはまた後日、じっくりと考えてみたいところです。

他にも見たい会社があるのですが、今回は以上の3社のみとしておきます。

週末で気になっている会社の決算は一通りチェックしたいと思います。