ニトリのといえば「お、ねだん以上」というキャッチフレーズとともにその家具販売事業が有名だが、他に何かあるかな?

まずは全体の業績から。

売上は3000億円規模から4600億円規模に順調に推移。対して営業利益などのデータは右肩上がりとはいっていないようだ。実際、営業利益率は17.5%(2012年)から15.9%(2016年)になっている。しかし、十分すぎるほどの優良企業だ。

ビジネスモデル

「ニトリグループについて ビジネスモデル」より。

誰もが気軽に買える価格設定と、高い品質・機能を両立させるために、従来の「製造小売業」と呼ばれる事業モデルに、物流機能をプラスし、商品の企画や原材料の調達から、製造・物流・販売までの過程を中間コストを極力削減しながら一貫してプロデュースする「製造物流小売業」というビジネスモデルが特徴。

・原材料の調達では自社のバイヤーが海外の展示会で新製品や素材のチェックを行る海外ソーシング

・生産過程ではインドネシア、ベトナムの工場が稼働し、商品の90%以上を海外で生産

・独自で保有する全国の店舗への物流システム開発の開発(子会社ホームロジスティクス)

会社ホームページではこの他に販売店舗、広告宣伝機能も自社で行なっていることをあげていたが、個人的には上の3つが最大の特徴と言えると思う。

しかしこれを見るに、ニトリはあまり事業の多角化を行なっておらず、あくまでも「高品質な家具を低価格で提供する」という企業としてのコアバリューを最適化することに専念してきたことがわかる。

長期の経営戦略

ソース:ニトリ経営戦略

1972年、まだ2店舗しかなかった頃に、2002年に100店舗・売上高1,000億円という「第Ⅰ期30年計画」を掲げ、2003年に目標を達成したそうだ。おそるべき超長期経営計画だ。

そして2003年には、「2022年、1,000店舗・売上高1兆円」「2032年、3,000店舗・売上高 3兆円」をグループ目標に掲げた。

彼らはこれを中長期経営計画と言っているが、これは計画というよりは目標のように感じる。しかし、このことからニトリが「強い目標のもとに事業を推進するスタイル」の企業であることがわかる。

そのための中核となるのがやはり「事業のグローバル化」であるらしい。まずは2017年までをめどに海外店舗の黒字化と、事業領域拡大の基盤を固める。その上で海外に高速出店を行い、成長軌道に乗せていく、という感じのようだ。勢いを感じる。

次に、2018年2月期1Qの決算プレゼン資料を見ていこう。

業績の概要

・四半期売上高は1370億円から1475億円へと7.6%の増加

・粗利益は786億円で5.5%の増加

・営業利益は257億円で5.6%の減少

この辺りがポイントだと思う。

続いて、バランスシートの概要。

総資産は5037億円ほど。そのうち負債が965億円、純資産が4071億円となっている。自己資本比率はかなり高いと言える。

資産5037億円のうち、固定資産が3284億円、流動資産が1752億円。流動資産1752億円のうち、現金・預金が636億円。

対して、負債の内訳を見ると、流動負債が792億円、固定負債が172億円ということで固定負債の割合がかなり小さいことがわかる。中でも、長期借入金はゼロである。

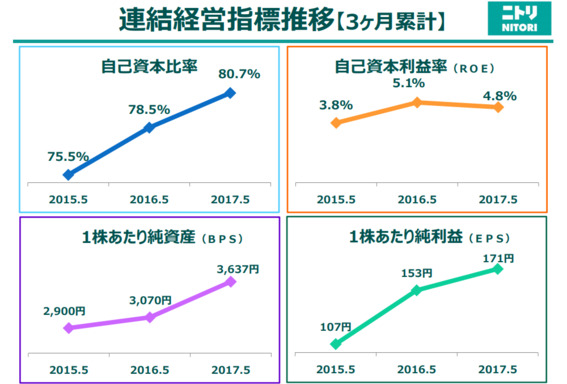

主要な経営指標のここ3年の推移。自己資本比率は、75%から80%を超えるまで増加傾向。

ROE(自己資本利益率)は5%前後に止まっており、思ったより低い水準だ。純資産多すぎるからな。。

一株あたり純資産も増加している2900円から3637円へと、割合にして25%の増加。

一株あたり純利益も、107円から2年で171円まで大きく増大している。

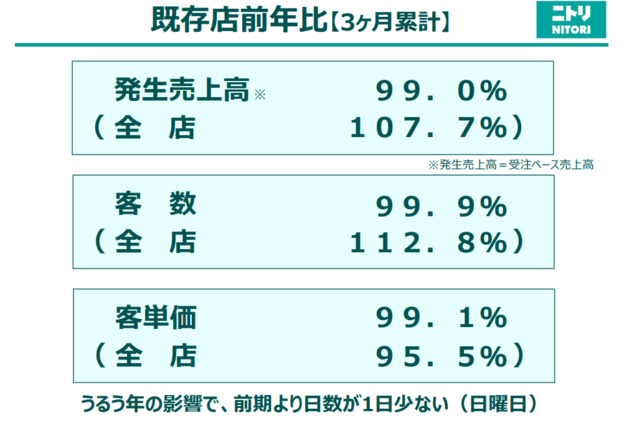

こちらは既存店舗(新しく出店してない店舗)の数字。

売上高と客数、客単価とそれぞれは1%、0.1%、0.9%の減少。

点店舗では売上高7.7%、客数12.8%の増加。客単価は4.5%の減少となっている。

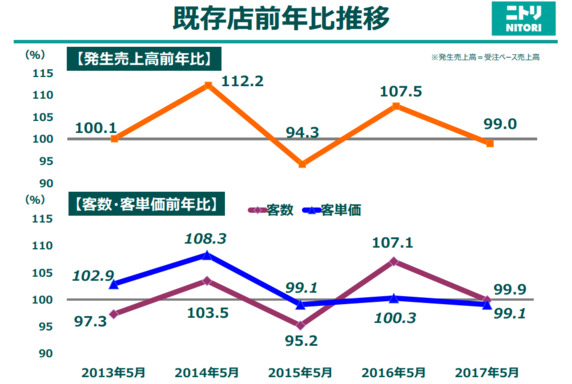

この数字をグラフの推移にしたのがこちら。

割と波があって、増えたり減ったりしているようだ。

四半期推移で見るとこんな感じ。特に傾向は見えてこない。季節性、って感じでもなさそうだし。。

こちらは売上高の内訳。1475億円のうち、店舗売上が1340億円と当然ながら一番大きい。店舗「外」売上というのもあって、それには通販(75億円)、法人(11億円)、リフォーム(14億円)が含まれる。リフォーム事業とかあったのか、ニトリ。。そのほか、賃貸収入が17億円など。

地域別で見ると、関東が30%、近畿が15%、中部・東海が10%、九州・沖縄が9%程度となっている。

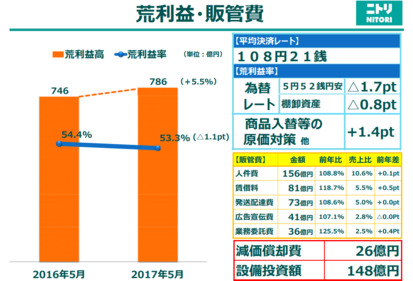

続いて粗利と営業コスト。

粗利益は786億円ということで、売上高に対して53.3%。

為替レートによる影響で昨年より減少しているが、商品入替などの原価対策もあり、全体としてはマイナス1.1%で落ち着いている。

販管費は、人件費156億円、貸借料81億円、発送配達費73億円、広告宣伝費41億円、業務委託費36億円。そのほか、減価償却費が26億円、設備投資が148億円となっている。

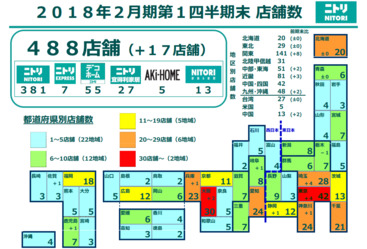

この四半期で、24店舗を新規出店した。そのうち、ニトリが12店舗、ニトリエクスプレスが3店舗、デコホームが6店舗、中華圏で3店舗出している。しかし、閉店も全体で7店舗あるので実質的にはプラス17店舗ということになる。

ニトリグループ全体の店舗数は、488店舗とのこと。そのうち、ニトリが381店舗、ニトリ・エクスプレスが7店舗、デコホームが55店舗などとなっている。地域別だと東京・大阪が30店舗以上と多い。首都圏以外だと、福岡、広島、京都、静岡、茨城、北海道に多いようだ。

だんだんマニアックになってくるが、経営効率に関する数字の推移。

総資本経常利益率は3.75%を目標とする中、5.2%。

総資本回転率は0.5回を目標とする中、0.3。

営業収入経常利益率は10%を目標として、17.6%。

一株あたり利益は170円と、目標の25円を大幅に上回る。

さらに家具・インテリア販売事業における指標。売場販売効率は95万円を目標とし、107万円。商品回転率は6.2。労働生産性は1839万円とあるが、一人当たりということだろうか。従業員一人当たりの売場面積は、33.3坪。

商品開発について。大ヒットシリーズ「Nクール」の販売を開始。布団やマットレスのようだ。

ヴィンテージっぽい家具に海を感じさせるモチーフを取り入れた「ステインシリーズ」や、北欧テイストのテーブルセット「アルナス」なども推しているようだ。

ベランダアウトドアカタログとして「ウチソト」なるものを用意しているらしい。20万部を店舗においている。店舗では伝えにくい利用例などの写真を掲載している。

季節コーディネート企画も展開。夏の定番テーマ「シーサイド・ヴィラ」や、時代の変化に合わせた?「パラダイス」など、色々なコーディネート・スタイルを提案。テレビCMとも連動しているみたい。

あまり気合を入れているように見えない通販事業。

カーテンや収納家具など、実物を見ないでも購入しやすい商品に特化しているのかもしれない。カーテンって色とサイズでほぼ決まると思うし。また、ネットのメリットは「在庫の不安が実店舗に比べると小さい」ことなので、カラーバリエーションも豊富に打ちだせる。

また、通販では商品画像を切り替えられる機能を推しているみたい。撮影スタジオもあると。普通のカタログとどう違うのかな。

お客さんのフィードバックを得るために、レシートにQRコードをつけてアンケートも実施。導入後1ヶ月で1500件も集まったらしい。意外とみんな聞かせるんだな。。確かに、文句があったら言いたくなるかも。

東武池袋、アトレ目黒、マロニエゲート銀座(増床)と都心で3店舗をオープン。

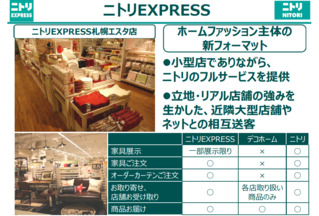

ニトリエクスプレスについて。通常のニトリとの違いは、家具の展示をあまり行わない小型店であることらしい。札幌エスタとあるから、駅直結型の店舗なのかな。

また、都心部への大規模店舗の出店も行なっている。1510坪。1階から9階まで。。デカすぎる。。

その他、台湾や中国にも出店するほか、中古住宅再⽣事業のパイオニア「カチタス」との提携により、さらなる価値向上を目指している。

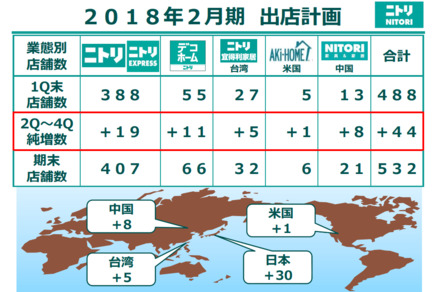

最後に、今後の出店計画。

日本で30店舗、中国・台湾で8、5店舗、米国で1店舗を開店するつもりのようだ。