2017年は国内外問わず仮想通貨が大きく注目された年で、代表格であるビットコインを筆頭に、市場規模が大きく拡大したのは皆さんの記憶にも新しいところでしょう。

その急騰にあわせ、株式市場でも仮想通貨に関連した銘柄が買われる、というシーンが何回も見受けられました。

リミックスポイント <3825>もその一例だと言え、年初は100円近かった株価が一時は1800円近くまで大きく上昇しました。

今回は仮想通貨の取引交換所「ビットポイントジャパン」を子会社に持つリミックスポイントの業績・沿革などを詳しく見ていきましょう。

業務内容・沿革

まずはここ数年の同社の代表的なトピックス・沿革を見ていきます。

2014年3月 エネルギー管理システム「ENeSYS(エネシス)」を開発・発売

2015年12月 小売電気事業者としての事前登録完了、電力事業部を発足

2016年3月 株式会社ビットポイントジャパン設立

2016年7月 ビットポイントジャパン 現物取引サービスを開始

2016年9月~ 各地電力管内における電力小売供給開始

...と、こういったヘッドラインを見ても分かるように事業内容は多岐に渡っているようです。

2004年に設立された当初は業務用アプリケーションの開発、その後は画像編集アプリ・動画共有システムの発売を行っていましたが、2012年にそれらの事業を譲渡してからは一気にかじ取りが変わっています。

電力小売、仮想通貨取引所など昨今のビジネストレンドに沿った事業展開を行っていることが分かりますね。

直近の事業領域は大きく以下の五つに分類されています。

①エネルギー関連事業

②金融事業

③自動車関連事業

④トラベル事業

(⑤その他事業)

注目の仮想通貨事業については金融関連事業の一角を担っており、子会社のビットポイントジャパンを2016年3月に設立、その後7月から現物取引を始め、現在では証拠金取引サービスも扱っています。

ホームページに書かれている事業内容や四季報をチェックしてみると、エネルギー・自動車関連が現在のメイン事業となっていて、金融・トラベルに関しては子会社で行っているビジネスであることが分かります。

さて、ここで気になるのは各セグメントの収益です。

冒頭に挙げたチャートを見ても分かるように同社の株価は高値をとった後ずるずると下げ続けています。

テーマ性のある銘柄では需給先行・思惑で値上がりすることも多く見受けられますが、リミックスポイントはそれに見合った収益を上げられているのでしょうか?また果たしてリミックスポイントの株価はどのくらいが適切なのでしょうか。

各事業領域における収益

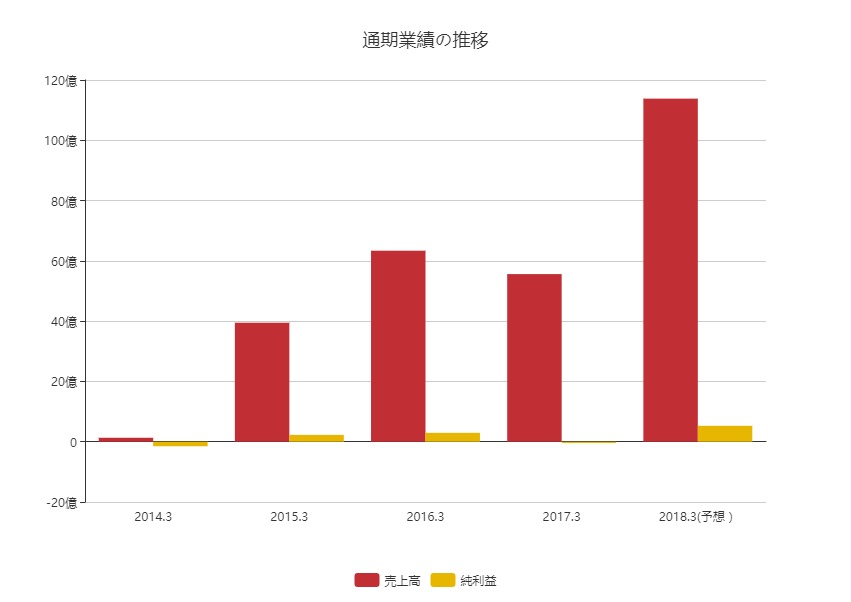

まずはここ4年の通期業績の推移・来期予想を見てみます。

来期予想は売上高が約113億円、経常利益は7.5億円(前期比125倍!)とのこと。経常利益は過去最高値の2016年3月期の3.32億円と比べてもほぼ倍の予想です。

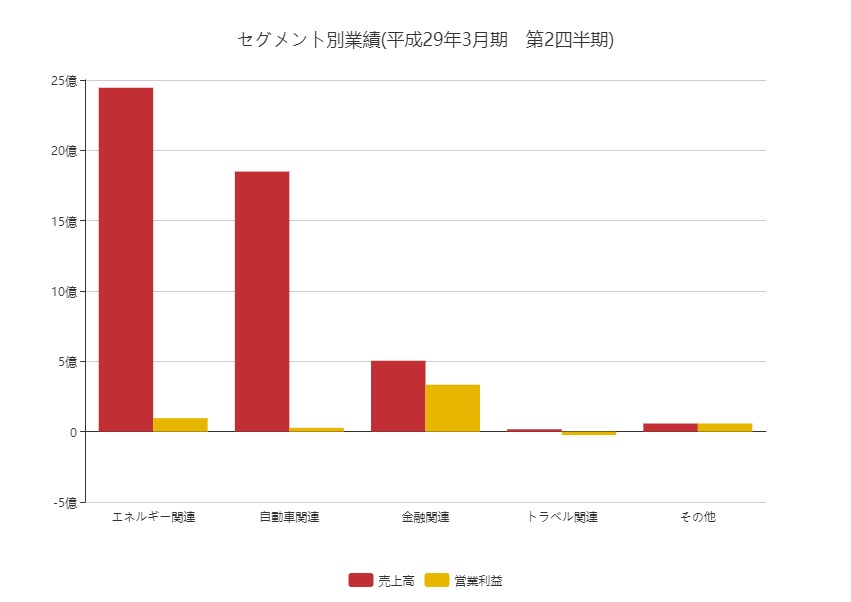

また、2017年11月の決算短信を見ると、第2四半期累計期間(2017年4月1日~2017年9月30日)の各セグメントの収益は以下のようになっています。

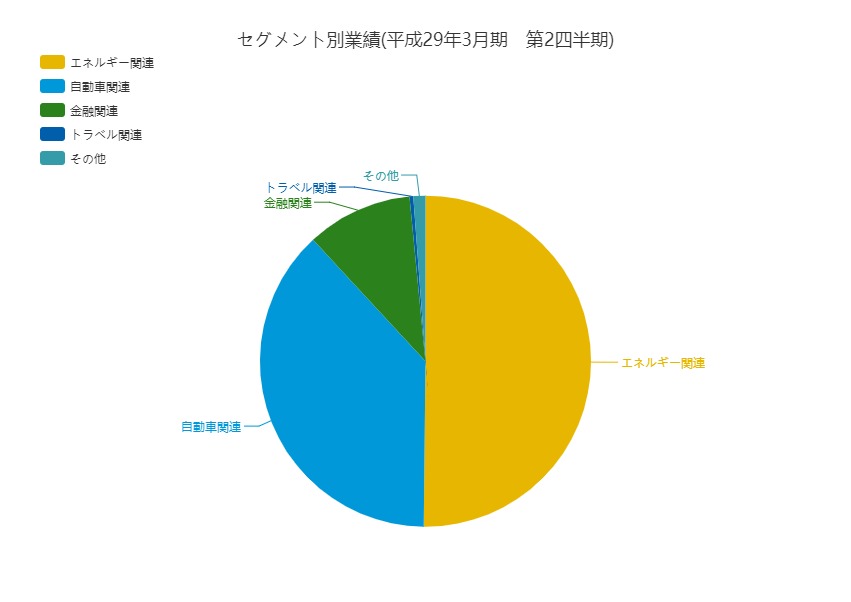

該当期にあたる売上高は4874百万円となっており、売上高内訳を見てもやはりエネルギー・自動車がその大半を占めていますね。

(単位:百万円)

ですが「収益の伸び」という観点から見るとエネルギー、金融が伸びている一方で自動車事業は伸びが落ち着いており、またトラベルに関してはまだ先行投資で利益回収までは至っていない、といった状況です。

平成29年9月30日時点での半期における売上高なので、仮想通貨市場が今冬盛り上がったことを考えると、金融事業においては更なる収益拡大が見込めていそうではあります。

とは言え、売上高全体に与える影響はグラフを見ても分かるようにエネルギー・自動車事業の数分の一であり、その軽微さを織り込んで株価が段々と適正価格に近づいてきている、と個人的には感じます。

また2017年10月3日に発表された600万株の新株予約権発行による株価の希薄化・潜在的な売り圧力があるのも同社の株価の上値を抑えている一因でしょう。

財政状態・キャッシュフロー

次は財政状況とキャッシュフローを見ていきましょう。こちらに関しては公式HPに数年分のデータが掲載されていました。

あまり関係ないのですが、損益計算書を眺めていると営業外収益に「仮想通貨分岐に伴う収入」という記載があり、他の会社にはなかなかない面白い収益ポイントだなと思いました。

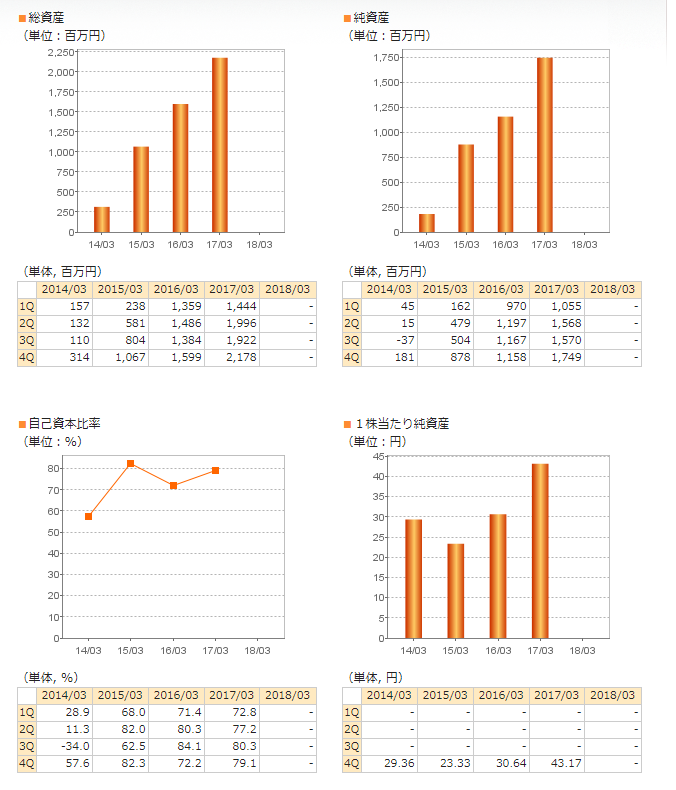

まずは財政状態を見てみます。

自己資本比率はかなり高い数値を保っていると言ってよいでしょう。

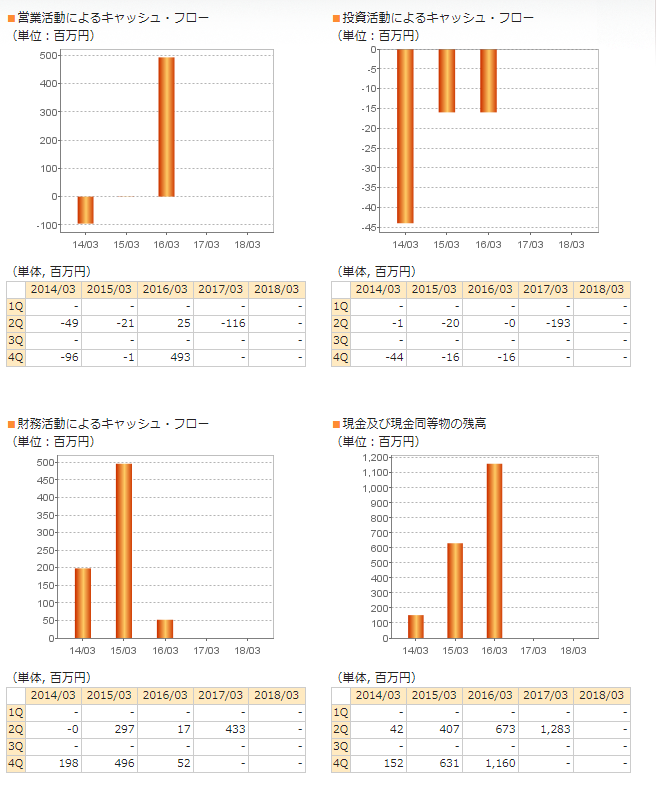

キャッシュフローは掲載されている16年3月期時点では営業CFがプラス、投資CFがマイナス、財務CFがわずかにプラスとなっています。

2017年11月の第2四半期累計期間(2017年4月1日~2017年9月30日)時点でも同様ですが、財務CFは新株予約権行使の影響で約23億と大きく膨れ上がっています。

将来の展望

ここまでリミックスポイントを調査してきてまず思ったのは、比較的新しい分野・領域での事業展開を行っているということです。

アナリスト向けの決算説明会資料を見ると、参入している事業領域の特徴に「安定性」「成長性」「改革性」があることと書かれており、事業により当てはまったり当てはまらなかったりという印象はありつつも確かに「成長性」はありそうだなぁと感じました。

ただ、こういった新しいマーケットに関してはそれだけビジネスチャンスを狙っている会社も多く、競合に勝っていけるか、どう差別化していくかも重要であると言えるでしょう。

株価および指標に関しては記事作成時点でPER63.1倍、PBR8.33倍と、無茶苦茶高いというわけではありませんが割高感は否めません。

それぞれの事業でどう拡大を図っていけるかが収益チャンス・株価上昇のカギとなりそうです。また前述した通り新株予約権の行使を繰り返しており、こちらもネガティブ要因であると言えそうです。

テーマ性のある銘柄は株価が先行して上がることが多いですが、その後業績がしっかりついてくるか、というのが非常に重要だと言えます。

市場から忘れ去られたころにしっかりと成長路線に乗っているか、ということに注目していきたいですね。