こんにちは。

今日は、バルニバービ(3418)を取り上げたいと思います。

バルニバービといっても、ピンと来ない方が多いかと思いますが、「GARB」や「Good Morning Cafe」、「鹿屋アスリート食堂」、「アリンコ」と聞いたら、どういう会社かイメージが沸く方もいるかと思います。

ほかにもいろいろな飲食店を展開しているバルニバービです。個人的に、バルニバービはドミナント出店(注)の隠れた名手だと思っていますが、実際のビジネスモデルを読み解いていきたいと思います。

(注)ドミナント出店とは、一つの地域に集中的に出店する戦略のことをいいます。ただ、バルニバービは複数のブランドを一つのエリアに展開しているため、飲み会後の二次会需要やふらっと立ち寄って満席だから近くのお店に入ったとしても、そこもまたバルニバービが運営する店舗だったりします。バルニバービは、ドミナント出店の飲食店が主体となって、エリア活性化イベント(錦祭)を開催したりしています。

1: 沿革

バルニバービは、1991年に大阪で設立され、当初はレストランのプロデュースなどを手掛けていましたが、1995年に「アマーク・ド・パラディ」を大阪の南船場にオープンさせ、レストラン事業を開始します。

続いて、1998年に大型レストラン&カフェの「カフェ ガーブ」をオープンさせ、現在の商号に変更し、株式会社に改組します。

2004年に大学内レストランの運営を開始したり、行政機関との連携を開始したりします。 その後、2007年にスイーツ事業を 、2014年にアスリート食堂事業をそれぞれ開始します。 そして2015年に東証マザーズへの上場を果たしました。

2: 業績

早速、バルニバービの業績を見てみましょう。

2015年10月に上場した企業ですので、過去に遡れる事業年度は限定的ですが、2014年7月期の59億円であった売上が、2017年7月期には98億円に上昇しており、年平均成長率(CAGR)は、約18%です。一方で2014年7月期の2.3億円であった営業利益は、2017年7月期には6億円に上昇しており、CAGRは約37%です。

3: 事業セグメント

バルニバービの事業は、レストラン事業、スイーツ事業、アスリート食堂事業、その他から構成されます。レストラン事業が売上の大半を占めていることがわかります。

次に店舗数の推移を見てみたいと思います。こちらも店舗数を順調に伸ばしていますが、1店舗あたりの売上高を見てみると、レストラン事業、スイーツ事業は安定して横ばいで推移しているものの、アスリート事業の1店舗あたり売上高が2015年7月期から2016年7月期にかけて急拡大していますが、2015年7月期にオープンした4店舗が通期で売上に貢献したことが要因と考えられます。

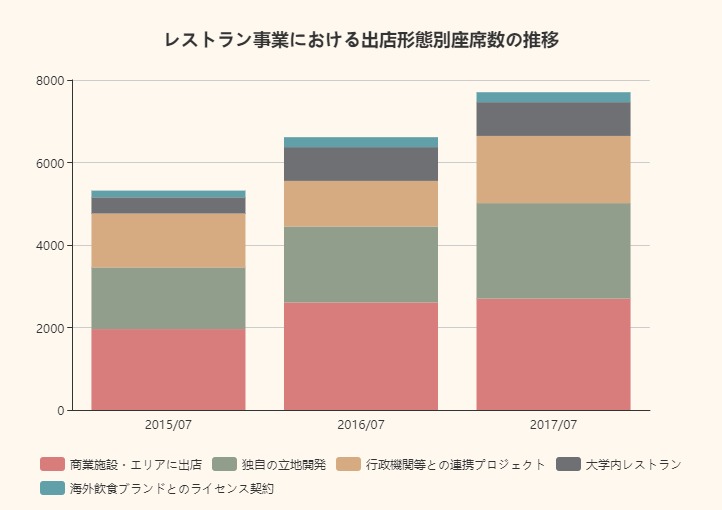

また、出店形態別の座席数の推移を見てみると、商業施設への出店のほかに、独自の立地開発によって座席数を伸ばしていることを見て取れます。

4: バッドロケーション戦略

バルニバービ独自の戦略ともいえるバッドロケーション戦略について、見ていこうと思います。

バッドロケーションとは、一般的な外食事業者の見方では注目されてこなかったような、決して好立地とはいえない場所であるが故、店舗家賃等が低水準かつ競合店舗が少ないロケーションのことをいいます。

バルニバービは、このようなロケーションのうち、独自の視点で、「人々をほっとさせるような街並み・水辺・公園等、周辺環境に恵まれた絶好の飲食としての空間」に出店しています。結果として、周辺にライフスタイルを提案する店舗の出店が増え、街が形成され環境価値の向上に貢献しています。

この実績が、不動産デベロッパー、行政機関、大学等のエリア活性化プロジェクトからの誘致、海外ブランドとの特別条件での契約締結につながり、また、好立地の獲得・特別な店舗家賃・初期投資の軽減など好条件での物件獲得に寄与しています。

既に開業している東京ガーデンテラス紀尾井町(赤坂プリンス跡地)や2018年3月に日比谷にオープン予定の東京ミッドタウン日比谷にキーテナントとして出店の話が挙がっています。

(2017年7月期の決算説明会資料より)

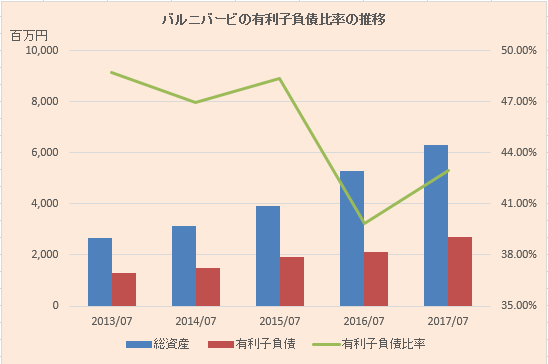

5: 有利子負債の推移

バルニバービの有利子負債比率を見てみると、徐々に下がっていることを見て取れます。店舗展開にあたって出店費用が嵩み、有利子負債に頼らざるを得ませんが、バッドロケーション戦略が功を奏し、総資産の伸びと比べて有利子負債の伸びは緩やかであることが伺えます。

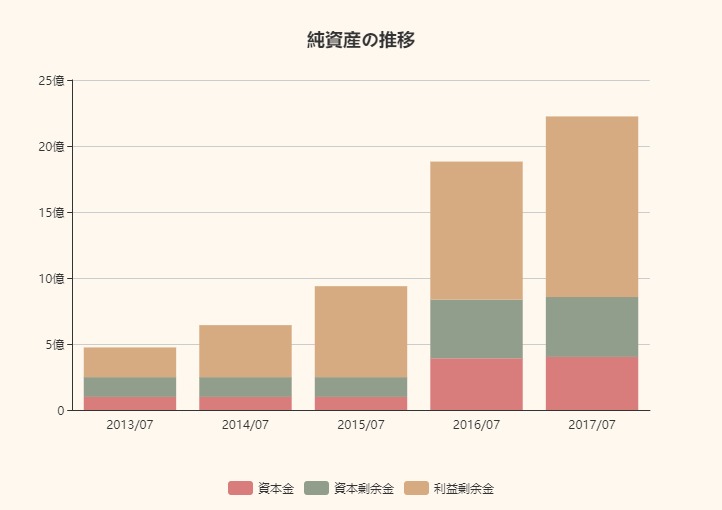

6: 純資産の推移

純資産の推移を見てみると、2015年10月の上場を反映して、2016年7月期に資本金・資本剰余金が増大していることがわかります。一方で、利益剰余金は、毎年着実に積みあがっていることがわかります。

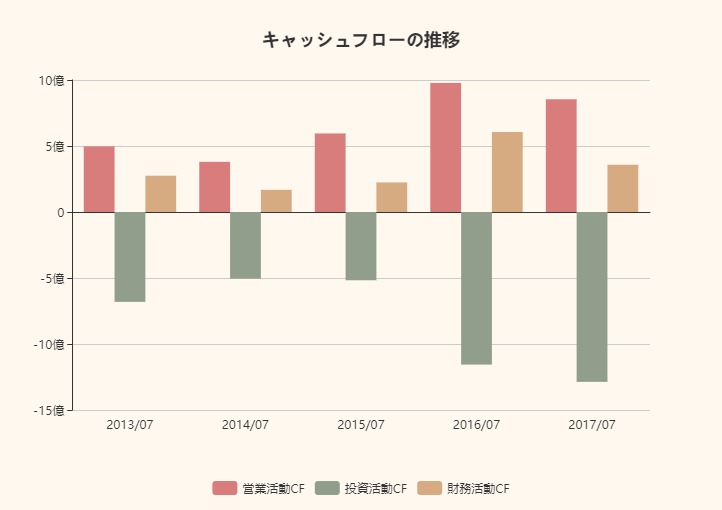

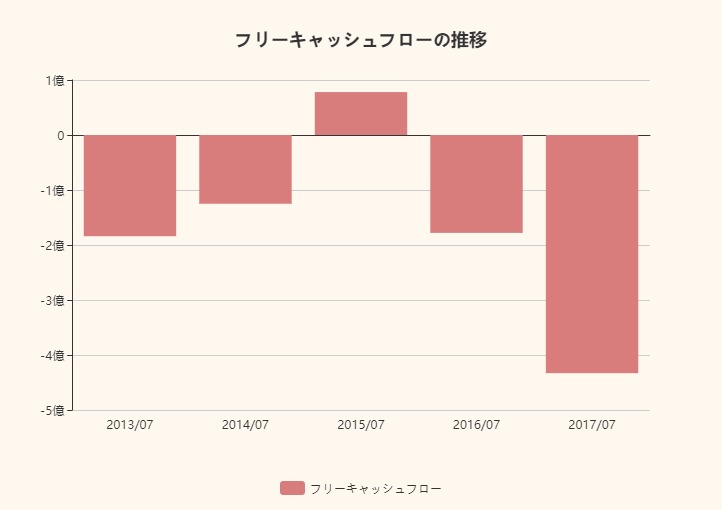

7: キャッシュフローの推移

次にキャッシュフロー、フリーキャッシュフロー(営業キャッシュフローと投資キャッシュフローの合計)をそれぞれ見てみると、バルニバービは、引き続き積極的な投資姿勢を維持していることがわかります。

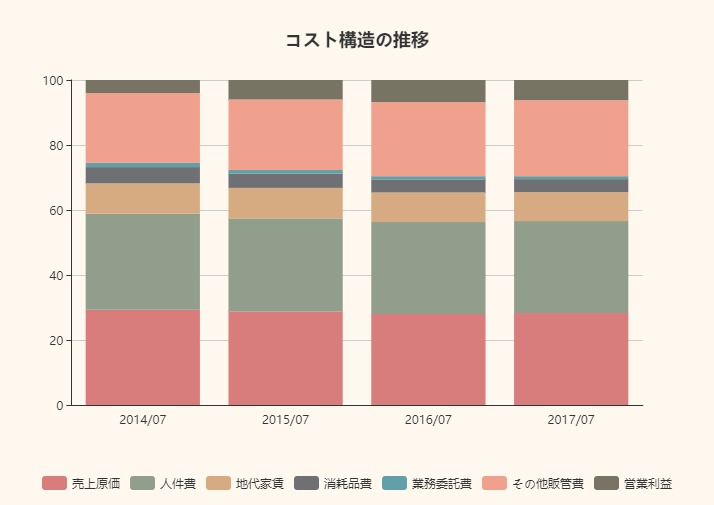

8: 安定したコスト構造

最後に、売上高に対するコストの比率を見てみると、売上原価率・人件費比率がそれぞれ30%弱で推移していることがわかります。一般的に、店舗拡大を進めた結果、初期投資費用・人件費を吸収できないケースが見られますが、バルニバービは店舗拡大、売上拡大を図りつつ、コスト管理を意識していることを伺えます。

9: まとめ

バルニバービは、バッドロケーション戦略を通じて、一見、外食産業に適していない立地に出店し、成功を収めるという実績を通じて、不動産デベロッパーや行政機関といった周辺環境を意識する関係者からの評価が高く、キーテナントとして、好条件での出店依頼を受けたりしているため、好循環のビジネスモデルが出来つつあると考えられます。

今後もウォッチしていきたいと思います。